Что собой представляет страхование ОСАГО, зачем нужен полис, что входит + Где лучше осуществить оформление

Практически каждый день человек соприкасается с рядом рискованных ситуаций. Такие ситуации нередко становятся причиной возникновения сложных финансовых обременений, чтобы избежать их, рекомендуется оформить страхование. В нашей стране действует множество компаний, которые предлагают различные типы страхования. Есть варианты страхования обязательного порядка, без которого осуществление определенных действий является невозможным. Например, страхование бизнеса является добровольным и не обязательным, а вот страхование конкретно гражданской ответственности автовладельцев считается обязательным.

По своей сути ОСАГО это полис, защищающий владельца транспортного средства. При условии отсутствия данного документа невозможно осуществлять управление транспортным средством на законных основаниях. В тоже время законодатель не обязывает осуществлять страхование в четко определенной компании. То есть данный выбор является вашим индивидуальным.

Особенностью данного полиса является возмещение ущерба и убытков при возникновении транспортных происшествий. Тарифы по данной разновидности страховки устанавливает государство. Другими словами, суть идет о том, что на дорогах случается всякое и нередко вы можете стать причиной возникновения непредвиденного случая. При такой ситуации возникает необходимость компенсировать нанесенный ущерб. При наличии страхового полиса возмещение проводит страховая компания в рамках ранее подписанных условий договора.

Что же касается вас и вашего автомобиля, то в случае если виновником происшествия стали вы, то компенсировать ущерб придется самостоятельно. Если вы желаете защитить и свой автомобиль, то вам нужно выбирать варианты страхования КАСКО.

Каждый водитель имеет обязательство приобретать полис ОСАГО в соответствии с установленными нормами законодательства. Заметим, что данное правило действует даже в том случае если вы осуществляете процесс перегона автомобиля из автосалона домой или же направляетесь на место регистрации авто. По сути без данного документа формируется отсутствие возможности выезжать на проезжую часть. Если будет обнаружено что у водителя отсутствует страхование — это станет причиной формирования серьезного штрафа. Без данного документа также невозможно поставить свой транспорт на учет. Если владелец автомобиля имеет страховку, но забыл ее дома инспектор по инструкции должен отправить транспортное средство на штрафстоянку.

Что такое ОСАГО?

ОСАГО представляет собой систему страхования, которая направлена на возможность получения компенсации ущерба, который был причинен владельцу или же пассажирам другого транспортного средства. Если говорить простыми словами, то при возникновении транспортного происшествия, водитель, который стал причиной данного происшествия не выплачивает компенсацию пострадавшему лицу, это делает страховая компания.

Безопасность дорог формируется на основании многочисленных факторов. Это внимательное отношение водителя, его знаний правил движения, критичное значение имеет состояние транспортного средства. Дороги также оставляют желать лучшего. И нередко именно они становятся причиной возникновения таких происшествий. Любое происшествие такого плана может стать причиной возникновения серьезных повреждений другого автомобиля, и даже нанесение вреда здоровью и жизни человека. Поэтому на законодательном уровне были сформированы правила в основу которых легла необходимость владельцам транспортных средств производить обязательное страхование. Каждый автомобиль должен быть поставлен на учет. При отсутствии страхового полиса такая постановка является невозможной.

В соответствии с условиями страхования число возмещений по одной страховке не нормируется. Человек вправе самостоятельно выбрать ту компанию, в которой он будет покупать полис. Все нюансы по выплате средств в соответствии с страховым случаем определяются условиями страхового договора. Поэтому очень важно чтобы при его подписании вы детально изучили основные условия, чтобы быть уверенными в максимальной защите своих интересов. Нередко бывают ситуации, когда страховые компании стремятся минимизировать выплаты. В таких случаях каждый владелец полиса имеет право на защиту своих интересов при помощи обращения в суд.

Если у автолюбителя отсутствует данный полис, при проверке документов формируется необходимость выплаты штрафов. Если при совершении транспортного происшествия водитель не имеет на руках полиса ему придется компенсацию выплачивать за свой счет. При этом дополнительно придется оплачивать штраф. Если виновником происшествия стал водитель, у которого есть полис то вы получите все причитающиеся выплаты компенсации в рамках проведенной специализированной экспертизы. В случае, когда результаты экспертизы от страховой компании вас не удовлетворяют придется обратиться к независимым экспертам на основании решения которых можно будет обратиться в суд.

Как действует ОСАГО?

Изначально производится подписание договора сотрудничества о взаимодействии между страховой компанией и клиентом. Договор включает в себя перечисление всех страховых ситуаций, а также определяет суммы выплат. Сформированный страховой полис набирает силу в момент образования страховой ситуации. В соответствии с установленным законодательством порядком для взыскания средств следует обратиться с заявлением к страховщику виновного лица. В период 20 дней с начала обращения страховая компания обязуется произвести изучение дела и осуществить соответствующие выплаты. Если период рассмотрения заявления увеличивается, формируется обязанность компании выплачивать дополнительный штраф. Новые нормы законодательства предусматривают, что если сумма ущерба не более 50 тыс. рублей участники происшествия могут самостоятельно без вызова полиции составить протокол после чего будет сформировано заявление.

Благодаря данной структуре при оформлении происшествия без полиции, создается возможность сократить расход времени. То есть сразу же после возникновения аварийной ситуации стороны самостоятельно фиксируют сформированные повреждения и составляют соответствующий документ. Если возникает конфликтная ситуация и виновная сторона не признает себя таковой, придется вызывать полицию и оформлять все в стандартном формате. На основании протокола, который составляется участниками процесса формируется возможность подать заявление напрямую в страховую компанию о начислении компенсации.

Надо учитывать, что страховой полис ОСАГО погашает исключительно гражданскую ответственность. То есть другими словами можно получить выплату лицу, которое пострадало от ДТП. Лицо, виновное в происшествии не имеет возможности получить компенсацию. Но страховые компании на этапе составления договора предлагают расширить количество пунктов по страховым случаям.

Поэтому ОСАГО страхует такие случаи:

- Повреждение автомобиля. Если вы совершили ряд нарушений, которые стали причиной повреждения другой машины то в данной ситуации срабатывает страховка. Максимальная сумма выплат по ней может составлять не более 400 тыс. рублей;

- Повреждение имущества автомобилем. В данном случае речь идет о том, что если ваш автомобиль осуществил повреждение забора, знака или животного, также срабатывает страховка. Сумма выплат по ней не может быть более 400 тыс. рублей;

- Нанесение вреда жизни или здоровью. В данной ситуации сумма выплат увеличивается до полумиллиона. Каждый подобный случай внимательно изучается, проводятся специализированные расследования на основании которых принимается решение о выплате.

Что покрывает и что не покрывает ОСАГО?

При наступлении страховой ситуации формируются выплаты от страховой компании. Они проводятся в рамках установленного договора и исключительно после проведения специализированного расследования. Сумма определяется на основании расчетов, проведенных на основании изучения полученного ущерба.

Так, при вреде здоровью и аварийной ситуации учитываются такие поражения:

- Степень поражения автомобиля, которую определяет оценщик. В данном случае процесс оценки производит страховой эксперт. Тем не менее, владелец автомобиля может использовать вариант независимой оценки, если эксперт от фирмы сильно занижает суммы выплат;

- Также производится оценка износа деталей автомобиля вследствие осуществленного повреждения. То есть, если поражение автомобиля привело к тому, что определенные детали теперь будут работать неполноценно и есть вероятность их выхода из строя в течение минимального количества времени, то их стоимость может быть включена в стоимость компенсации;

- Все расходы, которые понес владелец автомобиля за доставку его на место хранения. То есть, расходы на оплату эвакуатора, а также все расходы на стоянку. В данном случае важным фактором взыскания таких расходов считается получение специализированных квитанций, которые определяют сумму расхода. Все квитанции должны быть оформлены в соответствии с установленными требованиями;

- Обязательно рассчитывается степень повреждений потерпевшего. Такой процесс оценки может осуществлять исключительно медицинский специалист. При этом сразу же может быть рассчитана сумма средств, которая потребуется на проведение лечения и курса реабилитации;

- В случае смерти потерпевшего формируются выплаты в виде возмещения ущерба, а также предоставляются средства, которые выделяются на погребение;

- При расчете компенсации за нанесенный вред обязательно выплачивается сумма заработка за день, а также все расходы, которые касаются нахождения в больнице, обследования, лечение и даже санаторно-курортное восстановление.

Какие же выплаты не покрывает ОСАГО? Их список достаточно значительный. Нужно учитывать тот факт, что в настоящий момент данная страховка покрывает только ответственность. Поэтому, получить выплаты невозможно в том случае, если вы стали виновником происшествия, тем не менее, находились за рулем автомобиля, который не вписан в полис. По сути, становится очевидным, что формируется страхование автомобиля вместе с гражданской ответственностью именно по нему. Поэтому, нужно чтобы все данные застрахованного авто были внесены в данный полис. В случае, если были сформированы действия, которые привели к повреждению объектов культурной ценности, или же в случае, если осуществлялся перевоз груза, посредством которого и сформировалась аварийная ситуация. То есть, фактически в данной ситуации определяется, что если легковой автомобиль использовался не по назначению, с применением значительных грузов, то возникновение происшествия посредством данного груза, считается не солидарной, а личной виной водителя.

Если виновник происшествия был в состоянии алкогольного либо наркотического опьянения и собраны все данные, которые документально зафиксированы, то формируется отказ в предоставлении выплат. При этом, водитель все равно несет ответственность и обязан осуществлять компенсацию, но исключительно за счет личных средств. Через суд средства можно взыскать в принудительном формате.

Если причинение ущерба осуществлялось умышлено, чтобы получить компенсационные выплаты. Или же если авария случилась во время соревнований или же учебной езды в предназначенных местах. Если причиной возникновения поражений стал сам водитель, причем умышлено. Во всех перечисленных случаях выплата не осуществляется по той причине, что такие случаи признаются не страховыми.

Все условия выплат по страховым ситуациям непременно должны быть определены документально. Помните о том, что многие страховые компании вуалируют определенные условия, которые являются невыгодными для страхователя. В данном случае очень важно детально изучить договор, особенно все сноски и все то, что написано мелким шрифтом.

Что влияет на формирование стоимости страхования?

- Стаж водителя, а также его возраст. Отметим, что возрастных ограничений по оформлению страхового полиса нет. Тем не менее, данный параметр будет серьезно влиять на коэффициент стоимости. Все дело в том, что молодые водители имеют больше шансов попасть в происшествия, чем более старшие и опытные водители. Как вы понимаете, чем более существенным будет стаж вождения, тем менее серьезными будут суммы страховых взносов;

- Тип транспорта. Самые незначительные тарифы предусмотрены для квадрациклов и мотоциклов. Самые значительные устанавливаются для тех автомобилей, которые используются для предоставления услуг такси, пассажирского или же грузового транспорта. Все дело в том, что такие автомобили эксплуатируются постоянно, каждый день, что существенно увеличивает риск образования аварийной ситуации, именно по этой причине формируется более существенный размер страховых взносов;

- Проверяется количество ДТП, а также нарушений правил движения. Очень важный фактор. Ведь по сути, если человек не осуществлял никаких правонарушений на дорогах, но в тоже время имеет существенный стаж, становится понятно, что он является внимательным и старается исключать неприятных ситуаций. Количество нарушений определяет водителя, как неаккуратного. И именно в таких случаях сумма страховки растет;

- Обязательно изучается вопрос мощности двигателя. По сути, если автомобиль имеет минимальные параметры мощности, то коэффициент по страховому взносу будет существенно снижен. Если же двигатель в автомобиле достаточно мощный, то формируется повышенное значение коэффициента. Связано это с тем, что с минимальной мощностью водитель не сможет осуществлять сложные маневры или же развивать слишком значительную скорость, что само по себе снижает определенное количество рисков. Если же мощность очень значительна, то формируются определенные риски злоупотребления такими параметрами, поэтому страховая компания заранее предусматривает возможные последствия и осуществляет процесс повышения тарифа по таким автомобилям;

- Страховой срок. Минимальный срок, на который можно получить страховой полис — 3 месяца. Сразу же скажем о том, что продлевая свой полис каждые три месяца, вы будете существенно переплачивать страховой фирме. Самым рациональным предложением является оформление полиса на достаточно существенный срок. Причем компании предусматривают определенные скидки в том случае, если срок страхования будет достаточно значительным.

Как производится страхование и какую компанию выбрать?

Структура страхования достаточно проста:

- На сайте компании нужно изучить все основные условия, чтобы сделать рациональный и грамотный выбор тех предложений, которые способны удовлетворить все ваши потребности;

- На основании полученной информации вы можете не только выбрать план страхования, но еще и позвонить специалисту, чтобы уточнить определенные нюансы;

- При посещении страховой компании вы должны предоставить пакет документов и составить заявление на оформление страхования. Пакет документов минимальный, но все зависит от того, какой именно список страховых случаев вы будете оплачивать;

- На основании предоставленных документов и выбранной программы страхования специалист осуществляет расчет окончательной суммы страховых взносов. После чего, вам должны предоставить условия договора;

- Договор можно изучить непосредственно в страховой компании или же обратиться к юристу;

- После подписания договора вы получаете страховой полис. В случае возникновения страхового случая все выплаты осуществляются на основании заявления, а также с учетом предоставления пакета документов.

Самыми привлекательными условиями сотрудничества сегодня обладают такие компании:

- Альфа Страхование. Данная компания работает достаточно давно, имеет уникальные особенности удаленного оформления полиса с учетом его доставки на дом. Также есть автоматическая услуга продления полиса во всех регионах страны. Обратим ваше внимание на то, что клиентам предоставляется поддержка круглосуточного формата по телефону. Условия данной компании являются оптимальными для автолюбителей;

- Ins-Broker – это специализированный сервис, посредством которого вы сможете действительно достаточно быстро произвести процесс поиска исключительных условий страхования. Также данный сервис обеспечивает возможность удаленно получить полис, посредством онлайн оформления на сайтах страховых компаний. На текущий момент данный брокер работает с 20 ведущими компаниями нашей страны, которые занимаются именно вопросами страхования;

- Ренессанс Страхование – страховщик, способный предоставить универсальные условия. Представительства есть в различных регионах. При этом, компания предлагает массу дополнительных приоритетов, демократичные цены на страховые полисы, круглосуточную клиентскую поддержку и пр.

Страховой полис ОСАГО: что это такое и от чего защищает?

![]()

Абсолютно каждый водитель, приобретая собственный автомобиль, знакомится с процедурой страхования транспортного средства. Обязательное автострахование ОСАГО регулируется на законодательном уровне. Основные требования утверждены в Федеральном законе Российской Федерации от 25 апреля 2002 года № 40-ФЗ. Если водитель становится виновником дорожно-транспортного происшествия, становится понятно для чего нужна страховка автомобиля — с помощью ОСАГО водитель может покрыть материальные убытки потерпевшей стороны за счет средств страховой компании.

Что такое полис ОСАГО

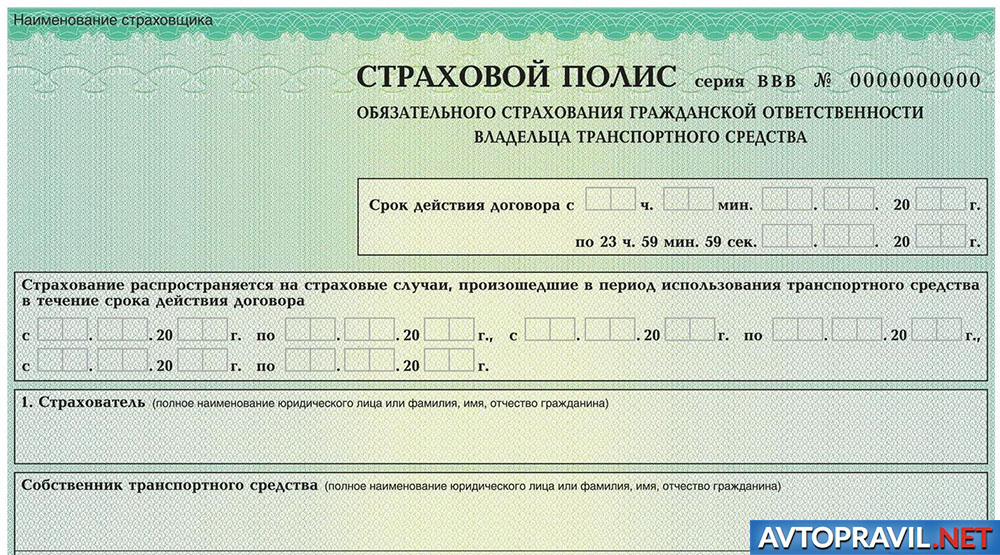

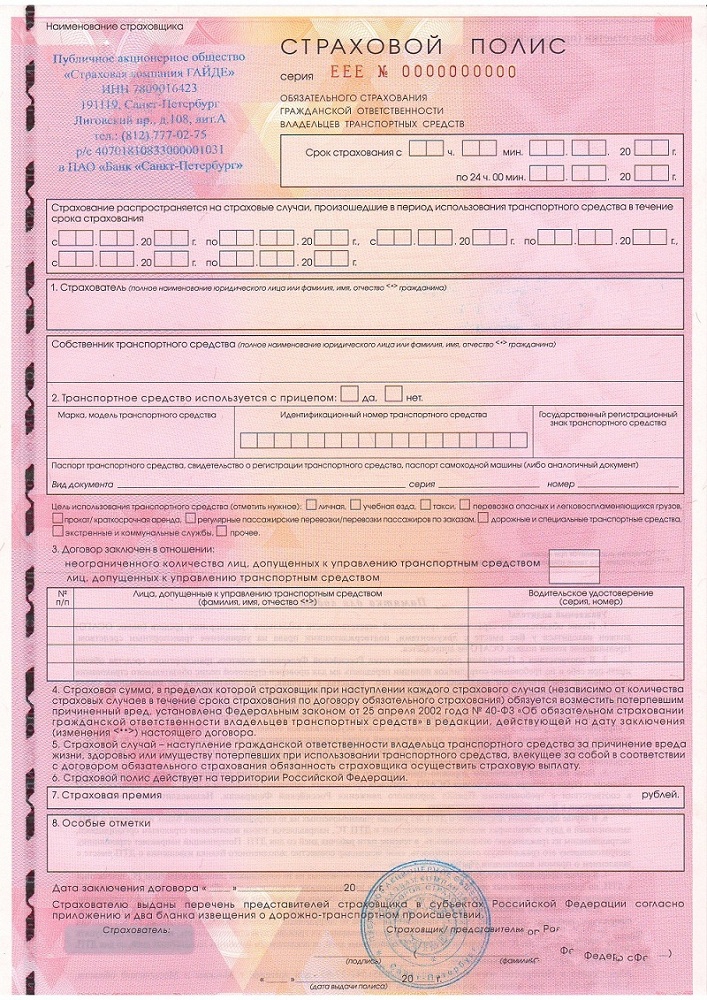

Страховка ОСАГО — это полис, являющийся юридическим документом и защищающий имущественные интересы водителя и собственника автомобиля. Расшифровка аббревиатуры «ОСАГО» обозначает «обязательное страхование автогражданской ответственности».

На законодательном уровне еще с 2000 года в Государственную думу были представлены на рассмотрение законопроекты, регулирующие страховую деятельность в отношении автогражданской ответственности. Потребовалось несколько лет, чтобы окончательно сформировать и утвердить федеральный закон. 1 июля 2003 года введен в действие закон об ОСАГО в России (Федеральный закон от 25 апреля 2002 года № 40-ФЗ). Именно с 2003 года ОСАГО стало обязательным. На протяжении более 10 лет в закон вносятся изменения, статьи адаптируются к смежным законодательным актам и текущей ситуации на рынке страхования.

ОСАГО дает автовладельцу гарантию выплаты компенсации в случае возникновения ДТП. Компенсируются материальные затраты на ущерб, доставленный:

- транспортному средству;

- имуществу;

- здоровью и жизни иных лиц.

Таким образом, водителю-виновнику не придется оплачивать из собственного «кармана» расходы на ремонт машины или лечение людей, потерпевших в дорожно-транспортном происшествии.

Если причиной аварии является другой водитель, то вам будет возмещен ущерб из средств страховой организации, даже при отсутствии полиса ОСАГО у виновника происшествия.

Что такое Е-ОСАГО

Кроме стандартного полиса автовладелец может воспользоваться услугой «Электронное ОСАГО». Такая возможность появилась в 2015 году и действует по настоящий момент. Простым языком, водитель может оформить полис ОСАГО в режиме онлайн через сайт страховой компании. Нет необходимости отстаивать очереди и тратить время на посещение офиса организации. Достаточно заполнить заявку на сайте выбранной компании. Менеджер проверит указанные сведения и, если все в порядке, вышлет реквизиты для оплаты на адрес электронной почты, оставленный в заявке.

Оплатить страховку можно безналичным расчетом. После этого, собственник транспортного средства получит ссылку на скачивание Е-ОСАГО.

Электронный вариант полиса абсолютно идентичен бумажному. Договор страхования также подписывается в онлайн-режиме. Желательно распечатать полис на бумажном носителе. Однако, его наличие «на руках» не является правонарушением, и любой сотрудник ГИБДД при проверке документов может сделать моментальный запрос через базу.

Электронный вариант полиса ОСАГО:

Кто такой страхователь в полисе ОСАГО

Страховой полис имеет две строки для указания сведений о страхователе и собственнике транспортного средства. Наиболее часто владелец автомобиля становится его страхователем. Однако, возникают случаи, когда «на бумаге» владельцем машины является супруг, а находится автомобиль в постоянном пользовании у жены. Супруге удобнее сделать страховку самостоятельно и тогда, страхователь и собственник могут быть разными лицами. Страхователю понадобится предоставить в страховую компанию доверенность на управление транспортным средством, выданную владельцем машины.

Кроме доверенности страхователь обязан предоставить следующие документы:

- собственный паспорт;

- водительские права;

- паспорт транспортного средства, подтверждающий постановку на учет;

- действующий талон технического осмотра автомобиля.

Данные о страхователе и собственнике автомобиля заполняются в двух разных строках:

Кто такой страховщик

Страховщиком является страховая компания, выдающая полисы ОСАГО с целью защиты имущественных интересов водителей. Данный документ является платным. Его стоимость регулируется и рассчитывается согласно законодательным требованиям. Оформить полис можно не только напрямую в страховой компании, но и через косвенных представителей:

- страховых агентов;

- брокеров.

Страховые агенты, как правило, представляют услуги конкретной компании-страховщика. Стоимость такого полиса немного дороже, так как агент берет комиссию за работу. Водитель получает преимущество в виде экономии личного времени. Агент может подъехать в удобное для клиента место и время для заключения договора страхования.

Брокеры представляются услуги сразу нескольких страховых компаний и у страхователя появляется возможность выбора более выгодного по стоимости полиса.

Какие существуют виды страхования автомобилей

Большинство граждан знает, что ОСАГО — обязательная страховка. Однако, существуют и другие виды автострахования в России, которые относятся к категории добровольного страхования. «Дополнительные» страховки на машину бывают следующих видов:

ДСАГО представляет собой дополнительное страхование к стандартному полису ОСАГО. Такой «расширенный пакет» позволяет получить больший размер выплат. Полисы могут быть оформлены в разных страховых компаниях, но на один и тот же срок действия, а также на одно транспортное средство. Максимальный размер выплаты и стоимость тарифа зависит от условий конкретной страховой организации. Обычно такой «предел» составляет не более 3 000 000 рублей. ДСАГО покрывает ущерб, нанесенный жизни и здоровью третьих лиц, а также их имуществу.

КАСКО рассчитан на покрытие широкого спектра рисков, но не имеет отношения к гражданской ответственности. КАСКО возмещает убытки материального характера, нанесенные имуществу: угон автомобиля, повреждения любого характера, включая стихийные бедствия или иные обстоятельства. Несмотря на то что КАСКО не является обязательным видом страхования, если машина приобретена за счет кредитных средств, полученных в банке, собственнику придется оформить КАСКО.

Полное страхование автомобиля позволяет получить максимальные выплаты не только при получении ущерба в случае дорожно-транспортного происшествия, но и в случае угона или повреждения транспортного средства другими способами.

Зачем нужно ОСАГО, если платит виновник

Основная цель получения полиса ОСАГО — страхование собственной гражданской ответственности на случай возникновения аварии на дороге. Если вы станете виновником дорожно-транспортного происшествия, в результате которого потерпевшая сторона получит материальный или физический ущерб, страховая компания оплатит данные расходы в пределах утвержденных сумм. Таким образом, обе стороны получают гарантии: виновник — сохранение личных денежных средств, потерпевший — возмещение ущерба здоровью и имуществу.

Страховка ОСАГО на машину включает в себя следующие компенсационные выплаты:

- ремонт автомобиля;

- покупку запчастей;

- лечение потерпевшего;

- оплату ремонта имущества потерпевшей стороны;

- расходы на погребение погибших.

Если в аварии виноваты обе стороны, то каждая из них может претендовать на возмещение ущерба в размере не более 50% от рассчитанной суммы.

Новое в страховании ОСАГО

С момента вступления в силу Федерального закона Российской Федерации от 25 апреля 2002 года № 40-ФЗ правовой акт претерпел значительное количество изменений и правок. Одним из главных требований к водителям является наличие действующего полиса ОСАГО. Если водитель автомобиля не оформил данный документ, при остановке сотрудником ГИБДД ему будет выписан штраф в размере 800 рублей. Если полис оформлен и является действующим, но заполнен некорректно либо забыт дома, сотрудник ГИБДД выпишет штраф в размере 500 рублей.

С 1 ноября 2018 года изменился порядок наложения штрафной санкции за отсутствие полиса. Если раньше нерадивого водителя мог «поймать» только сотрудник ГИБДД, то по новым правилам нарушителя будут фиксировать роботизированные видеокамеры. Данные о регистрационном номере автомобиля будут автоматически переданы в базу данных, где произойдет сверка с наличием действующего полиса. Если такой документ отсутствует, собственник машины получит штраф по почте.

Важно! Для подтверждения данных сверка регистрационного номера транспортного средства будет проведена повторно, через 10 календарных дней после получения информации о нарушении.

Будет ли увеличение стоимости ОСАГО в 2023 году

Размер ОСАГО в 2023 году будет увеличен на 20% в отношении минимальной и максимальной цены. С 1 сентября 2019 года страховые компании получат возможность увеличивать начальную и конечную ставку базового тарифа на 30%.

Максимальные размеры тарифов, коэффициенты, а также порядок их использования страховыми компаниями утверждены в Указании Центрального Банка России от 04 декабря 2018 года № 5000-У. Данный документ был зарегистрирован в Министерстве Юстиции РФ 29 декабря 2018 года и можно скачать по ссылке ниже.

Скачать Указание ЦБ РФ

базовый тариф * коэффициенты (повышающие или понижающие).

На стоимость полиса ОСАГО влияют следующие показатели:

- базовый тариф (цена «от и до»);

- город проживания (в расчет берется коэффициент, утвержденный правительством в зависимости от региона пребывания автовладельца);

- безаварийная скидка (коэффициент Бонус-Малус);

- возраст и стаж водителя;

- вид полиса (ограниченный или неограниченный);

- сезон использования автотранспортного средства;

- мощность двигателя машины;

- имеющиеся нарушения законодательства, касающегося страхования (в соответствии с коэффициентом).

Подорожание ОСАГО в 2023 году вызвано изменением базового тарифа и введением новых коэффициентов по возрасту и стажу автовладельца.

Условия страхования по ОСАГО

На стоимость полиса ОСАГО влияют не только коэффициенты, но и количество лиц, допущенных к вождению автомобилем. Обычно при заключении договора страхования специалист компании уточняет, какое количество водителей планируется допускать для внесения в страховку.

Страхователь может выбрать одно из следующих условий страхования:

- ограниченная страховка на автомобиль (до управления транспортным средством допускается некоторое число водителей);

- неограниченная страховка на машину (управлять автомобилем могут даже водители, не вписанные в страховку).

В первом случае стоимость страховки будет гораздо ниже, чем во втором. Однако, выбирать такой вариант следует только если страхователь планирует безраздельно управлять транспортным средством. К тому же не лишним будет большой водительский стаж и «безаварийная репутация».

Во втором случае при расчете стоимости полиса коэффициент будет максимальным, а итоговая цена значительно выше. Управлять автомобилем на законных основаниях смогут разные водители.

От чего защищает страховка ОСАГО

Обязательная автостраховка покрывает риски имущественного и физического характера.

В страховку ОСАГО входит компенсация следующих материальных затрат:

- оплата лечения водителю и/или пассажирам, получившим увечья;

- полис страхует от ущерба имущества, то есть ремонт и покупка автозапчастей будут компенсированы потерпевшей стороне;

- прочие виды материального ущерба, нанесенного потерпевшей стороне (повреждение конструкции, забора или другого объекта);

- ОСАГО покроет ущерб, нанесенный здоровью пешехода.

Возмещение ущерба по страховке распространяется на потерпевшего. Виновник аварии ремонтирует собственный автомобиль за счет личных денежных средств.

Сколько ущерба покрывает ОСАГО

При возникновении дорожно-транспортного происшествия потерпевшую сторону интересует вопрос о том, какую сумму ущерба покроет ОСАГО. В 2017 году произошли изменения в размерах страховых выплат в сторону увеличения.

Сумма покрытия ущерба при аварии составляет:

- для ремонта и восстановления автомобиля максимально может быть выплачено 400 000 рублей;

- компенсация вреда, нанесенного здоровью (телесные увечья) — не более 500 000 рублей.

В каждом конкретном случае размер выплаты определяется индивидуально, в зависимости от полученных повреждений. Если максимальной суммы выплаты недостаточно, чтобы полностью покрыть нанесенный ущерб, виновнику аварии придется компенсировать оставшуюся часть из собственных сбережений.

Что входит в страховой случай

При возникновении вопроса о выплате страховой суммы в учет берется понятие о том, является ли данный случай страховым. Ответственность по ОСАГО распространяется именно на случаи, связанные с дорожным движением.

Страховой случай по ОСАГО наступает при выполнении нескольких условий:

- наличие двух сторон: виновник аварии и потерпевший;

- участником дорожно-транспортного происшествия должен быть застрахованный автомобиль (страхуется не водитель, а конкретное транспортное средство).

Перечень страховых случаев ОСАГО регламентирован Федеральным законом Российской Федерации от 25 апреля 2002 года № 40-ФЗ.

Пример страхового случая: водитель засмотрелся, не заметил, как зажегся красный сигнал светофора и въехал в задний бампер впереди стоящей машины.

Нестраховые случаи по ОСАГО

Перечень нестраховых случаев по ОСАГО утвержден в статье 6 Федерального закона Российской Федерации от 25 апреля 2002 года № 40-ФЗ:

- вред автомобилю или имуществу водителя нанесен не транспортным средством, а человеком;

- в дорожно-транспортном происшествии участвует автомобиль, отличный от указанного в полисе;

- потерпевшим объектом является исторически-культурный объект, архитектурное наследие;

- не возмещается упущенная выгода и моральный ущерб;

- вред, нанесенный грузом, относящимся к категории риска (например, строительные материалы);

- получение ущерба во время погрузочно-разгрузочных работ.

Пример нестрахового случая: на парковке водитель открыл дверь и поцарапал краску на двери соседней машины. Данный случай не является страховым, так как нет дорожно-транспортного происшествия.

В каких страховых компаниях выгоднее приобрести ОСАГО

Законодательство регулирует стоимость полиса ОСАГО в рамках дозволенного «коридора». С 2019 года эти «рамки» сдвинулись на 20% в ту и в обратную сторону. Каждая страховая компания самостоятельно выбирает размер базового тарифа. Учитывая коэффициенты, используемые при расчете цены за ОСАГО, итоговый размер стоимости полиса у разных страховых компаний будет отличаться. Однако, цена является не единственным фактором, влияющим на выбор страховщика. Важно обратить внимание на надежность и репутацию компании.

ТОП-рейтинг страховых компаний в 2023 году:

- «Тинькофф-Страхование»;

- «Альфа-Страхование»;

- «Согласие»;

- «ЭРГО»;

- «БИН-Страхование»;

- «Ренессанс-Страхование»;

- «Зетта Страхование»;

- «Ингосстрах»;

- «INTOUCH»;

- «Югория».

Оформление полиса ОСАГО является ежегодной обязательной процедурой для каждого водителя. Выбор страховой компании должен опираться не только на стоимость страховки, но и на рейтинг организации. ОСАГО, полученный в надежной компании, позволит избежать финансовых проблем в случае возникновения дорожно-транспортного происшествия.

Ксения Крылова, публицист, журналист, автор сайта

Окончила Академию управления МВД РФ (44.07.01 Образование и педагогические науки, 2009 год). Основное направление профессиональной деятельности – публицистика, касающаяся вопросов автомобильного права и деятельности МВД в целом.

Что такое ОСАГО: как работает система и от чего страхует, что входит, для чего нужно

В Российской Федерации страхование подразделяется на две категории: обязательное и добровольное. Как работает ОСАГО и что подразумевается под аббревиатурой? ОСАГО является обязательным страхованием автогражданской ответственности страховщика. Приобретая полис ОСАГО, гражданин становится клиентом страховой компании, в которую он обратился. После заключения договора у собственника на руках остается полис бланка строгой отчетности либо документ, распечатанный на бумаге формата А4, заверенный печатями, а также квитанция об оплате. У страхователей остаются на руках копии документов, заявление. В заявлении указаны полные данные страхователя и всех вписанных водителей. Договор действует 1 год на всей территории РФ. Если клиенту нужно застраховать автомобиль на меньший срок, то есть возможность уменьшить период использования. При страховом случае собственник автомобиля может обратиться в любой офис страховой компании виновника. Риском ОСАГО является автогражданская ответственность.

Документы

В процессе страхования клиент должен предоставить представителю страховщика документы: паспорт собственника или страхователя, паспорт транспортного средства или свидетельство транспортного средства, водительские удостоверения всех водителей, вписанных в страховку. Также, придя в офис, нужно взять с собой мобильный телефон. Во время оформления приходит код-пароль, без которого нет возможности сделать страховку.

Действия ОСАГО при ДТП

Как работает ОСАГО при ДТП? Пострадавшая сторона должна обратиться в страховую компанию виновника с его полисом для получения выплаты. Если ущерб больше лимита, то потерпевший имеет право взыскать оставшуюся часть в судебном порядке. Потерпевшими могут быть все физические лица, которым был причинен вред (жизнь, здоровье, порча имущества).

Как работает ОСАГО, если виноват ты? Виновник ДТП не может получить выплату для своего автомобиля, так как не является потерпевшим. Как работает полис ОСАГО для виновника? С его помощью виновнику не нужно покрывать основную сумму ущерба, причиненного потерпевшему. То есть нет надобности платить за свою и чужую машину. Для того чтобы получить выплату для себя, необходимо застраховать машину, используя добровольные виды страхования. Это КАСКО.

Случаи невыплаты

Как работает страховка ОСАГО в различных случаях? Федеральный Закон «Об ОСАГО» включил исключения из покрытия, они указаны в статье 6:

- если виновником является одно автотранспортное средство, а страховка оформлена на другое, выплата устанавливается только на машину, указанную в страховке;

- упущенная выгода, моральный вред причиненные из-за дорожно-транспортного происшествия не являются страховыми случаями;

- учебная езда в специальном месте, испытания, соревнования;

- загрязнение окружающей среды;

- ответственность грузоперевозчиков должна быть также застрахована, если вред произошел из-за груза;

- жизнь и здоровье не возмещаются во время работы, если есть другие виды страховок;

- не возмещается убыток работодателя из-за возмещения вреда работнику;

- автомобиль виновника дорожно-транспортного происшествия невозможно покрыть с помощью страховки;

- в процессе погрузки либо разгрузки груза;

- нет возможности восстановить ценности с помощью ОСАГО.

Если повреждение произошло из-за вышеперечисленных обстоятельств, то выплаты не будет.

Примеры

Должна наступить гражданская ответственность застрахованного автотранспортного средства. Как работает ОСАГО при единственном участнике дорожно-транспортного происшествия (въехал в дерево, пенек, захлопнулась дверь гаража и т. д.)? Такие события не будут являться страховыми случаями относительно ОСАГО. Минимальное количество участников ДТП – два. У виновника наступит ответственность, а пострадавший будет иметь право на возмещение ущерба.

Повреждение автомобиля по неопознанным причинам (прокололи шины, поцарапали гвоздем, и т. д.) не страховой случай, так как виновник неизвестен и не владелец машины. Для этих случаев есть КАСКО.

Повреждение должно быть получено из-за эксплуатации транспортного средства во время перемещения. Например, вред автомобилю был причинен на стоянке другим авто, владелец открыл дверь и повредил другую машину. Это не страховой случай и выплаты не будет, ведь машина должна быть в движении.

Если у клиента два автомобиля, полис был у одного, а страховой случай произошел с другим авто, то выплаты не будет, так как полис привязывается к одной машине. Клиент обязан приобрести две страховки, по одной на каждую машину.

Электронное ОСАГО

С 2015 года у страхователей появилась новая возможность – оформление договора в любое удобное время, не выходя из дома. Как работает электронный полис ОСАГО? Клиент при помощи компьютера, подключенного к Интернету, может оформить самостоятельно договор, выбрав понравившуюся страховую компанию. Для этого необходимо ввести все запрашиваемые данные в базу, оплатить. Произвести оплату можно любым удобным для клиента способом: банковские карты либо вид электронных платежных систем. Далее полис придет на почтовый ящик, его нужно распечатать самому, так как во время передвижения на автомобиле нужен бумажный вариант. Такой полис представляет собой аналог страховки обычного полиса на листе А4. Где работает электронное ОСАГО? Официальный сайт государственных услуг дает возможность онлайн-оформления. Стоимость при заключении договора в офисе и на сайте не должна отличаться, так как база у всех страховых компаний одна. Дополнительно в офисе предлагают другие добровольные страховки, при желании клиента их оформляют.

Действия электронного полиса ОСАГО в зависимости от года выпуска транспортного средства

Как работает электронный полис ОСАГО в зависимости от возраста машины? Перед тем как заключить страховку, собственник транспортного средства должен ввести все данные в бланк на сайте, поставить электронную подпись и дождаться ответа. Здесь может появиться отказ, ошибка. Клиент не понимает, почему не работает ОСАГО. Отсутствие технического осмотра транспортного средства не дает возможность заключить договор. Диагностическая карта является обязательным документом при оформлении полиса, если возраст машины более трех лет.

Ввод в базу ошибочной информации

После ввода всей информации нужно ее перепроверить, так как малейшая ошибка не даст оформить договор. Поэтому, чтобы не задаваться вопросом, работает ли ОСАГО, необходимо точно ввести данные. Если удалось оформить договор с ошибками, то при страховом случае может быть отказ при выплате, ведь ошибка – это предъявление неверной информации.

Сбой системы

Программы периодически обновляются, поэтому, если система длительное время не отвечает, нужно попробовать оформить договор на следующий день.

Мошенничество

Электронное ОСАГО порождает появление новых мошенников в Интернете. Соблюдение требований по продаже полисов регулируется Центральным Банком РФ. За прошлый год было удалено 840 доменов с поддельными продажами. Клиентам после оформления и оплаты на почтовый ящик не поступает документ, поэтому требовать от страховой компании возмещения ущерба не представляется возможным. Незаконно оформление договора за комиссию, а также, если у страховщика стоимость страховки окажется намного дешевле.

Существуют правила, с помощью которых клиент может избежать мошенников.

- Самостоятельное оформление без посредничества.

- Право страховщика продавать полис. На сайте ЦБ РФ нужно проверить, есть ли лицензия у компании. Страховая компания может иметь лицензию, но на другие виды страхования, поэтому нужно проверить лицензию на ОСАГО.

- Определение официального сайта компании. Чтобы выявить двойника сайта, нужно проверить, есть ли зеленый круг с галочкой и подписью «Реестр ЦБ РФ». Также в адресной строке фальшивых сайтов есть незначительные изменения.

- Сайты двойники зазывают клиентов подписями «быстро, просто, дешевле, помогу оформить». Стоимость подлинника не может быть дешевле в несколько раз и не меняется в зависимости от выбранной страховой компании, регулируется РСА.

Виды полисов ОСАГО

ОСАГО делится на несколько видов:

- Период использования автотранспортного средства: полная, применяется при страховании на один год; короткая, от трех месяцев.

- Численность водителей, которые допущены к управлению: ограниченная, указаны водители, имеющие право садиться за руль транспортного средства; неограниченная, может ездить любое дееспособное физическое лицо.

В законе нет информации по максимальной численности водителей, вписанных в страховку. Но в бланке указано всего пять граф. При ограниченной страховке можно ввести до пяти человек. Если нужно большее количество, то нужно выбрать неограниченную страховку. Такая страховка будет стоить дороже примерно в два раза.

Цена полиса

Стоимость страховки исходит от базового тарифа и поправочных коэффициентов. Тарифы регулирует Центральный Банк России, имеет право увеличить или уменьшить их один раз в год. Но так как стоимость автомобилей растет с каждым годом, соответственно, цены на запчасти также, то речь идет об увеличении. Как работает ОСАГО, исходя из территории регистрации? Существует определенный коэффициент, относящийся к территории, у каждой области он свой. Также есть система скидок для клиентов, класс водителя зависит от безубыточности, стажа вождения, возраста. Поэтому невозможно сразу ответить на вопрос, сколько будет стоить страховка. Программа сама выдает стоимость.

Действие полиса за границей

Как работает ОСАГО за границей? Полис дает право владельцу автотранспортного средства передать ответственность на страховую компанию только в пределах Российской Федерации. Перед поездкой за границу нужно будет купить похожую страховку, которая обязательна в других странах – зеленая карта (Green Card). Документ проверяют на таможне, приобрести его можно в страховых компаниях, иногда оформление происходит на границе. Тарифы стандартны для всех, но зависят от длительности: на один год стоимость составит в пределах 12000 рублей, 15 дней – 1300 рублей.

Обязанность приобретения страховки

На всей территории Российской Федерации использование автотранспортного средства возможно лишь со страховым полисом ОСАГО. После покупки авто в течение десяти дней собственник обязан застраховать ОСАГО. Страхователь и собственник транспортного средства могут отличаться. Страхователем может быть любое дееспособное физическое лицо, предоставившее все необходимые документы.

Отсутствие страхового полиса

При управлении автотранспортным средством без обязательного страхового полиса собственнику нужно заплатить штраф. Если же он становится виновником при ДТП, появляется обязанность самостоятельного возмещения ущерба пострадавшему.

В случае если действие предыдущего договора закончились, но автомобиль не будет использован длительное время, то не обязательно страховать его вновь. Штраф не предусмотрен для автомобилей, стоящих в гараже.

Источник https://www.finanbi.ru/chto-takoe-osago-ot-chego-strahuet-i-chto-vhodit-v-strahovanie-644

Источник https://avtopravil.net/strahovoj-polis-osago.html

Источник https://fb.ru/article/395663/chto-takoe-osago-kak-rabotaet-sistema-i-ot-chego-strahuet-chto-vhodit-dlya-chego-nujno