Как в 1с провести страхование авто

Не нужно быть транспортной компанией или заниматься грузоперевозками, чтобы столкнуться с необходимостью учёта полисов страхования автотранспортных средств. Многим организациям для осуществления своей деятельности требуется транспортное средство. Например, для доставки товаров, закупки сырья и материалов или для выполнения курьерских услуг. В этой статье речь пойдет об учете в 1С: Бухгалтерии операций, связанных со страхованием автомобилей.

После покупки авто первое, что необходимо сделать предприятию – это получить полис ОСАГО, иначе органы ГИБДД откажут в регистрации транспортного средства. Обязанность получения полиса ОСАГО закреплена в статье 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Полис КАСКО не относится к обязательным, а является добровольным. В связи с тем, что ОСАГО не погашает всей стоимости ущерба и выплаты предусмотрены только пострадавшей стороне, многие предприятия во избежание рисков и дополнительных затрат заключают и договор добровольного имущественного страхования.

Взаиморасчёты со страховыми компаниями отражаются на счёте 76.01.9 «Платежи (взносы) по прочим видам страхования». Как правило, страхуют транспортное средство сроком на один год, но расходы по автострахованию в бухгалтерском и налоговом учёте принимают ежемесячно (как РБП).

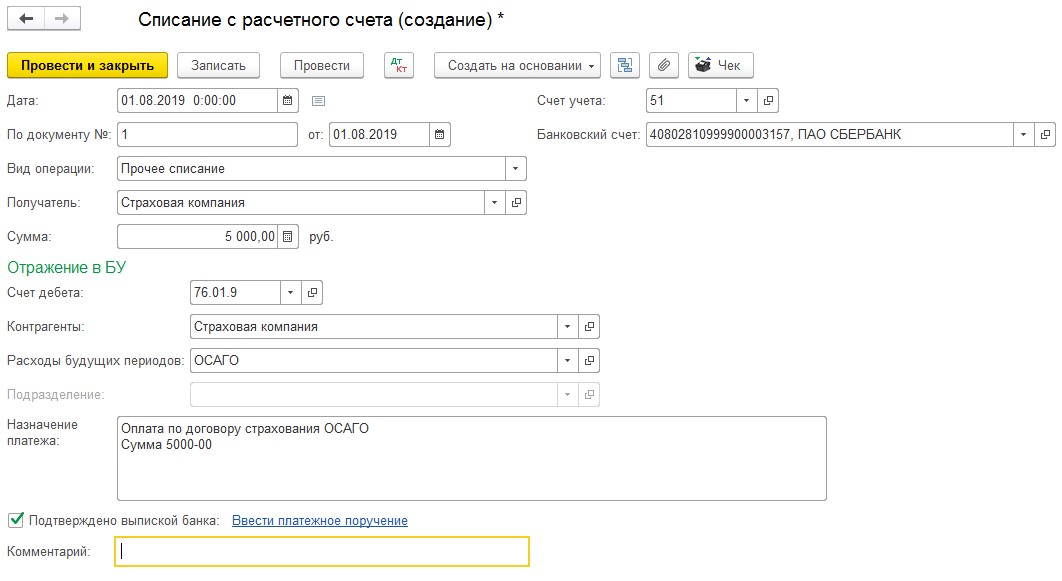

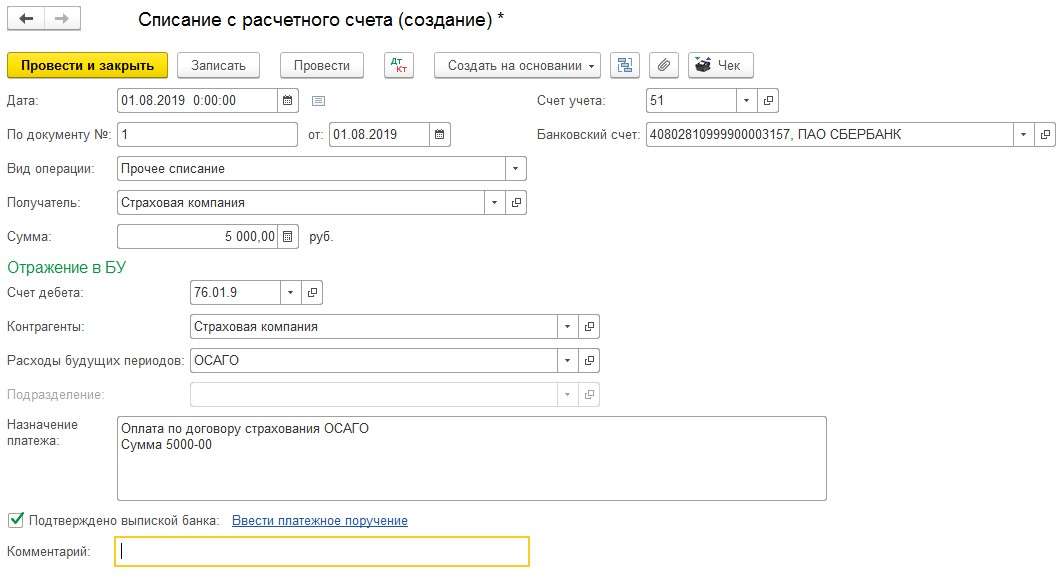

Давайте рассмотрим, как провести операции по учёту договоров страхования в 1С: Бухгалтерия 8. Предположим, наша организация заключила страховые договора: ОСАГО на сумму 5000 рублей, и КАСКО на сумму 50000 рублей.

Как отразить оплату страховки?

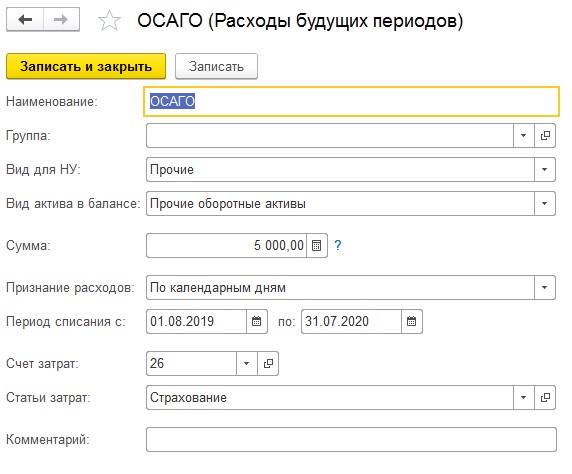

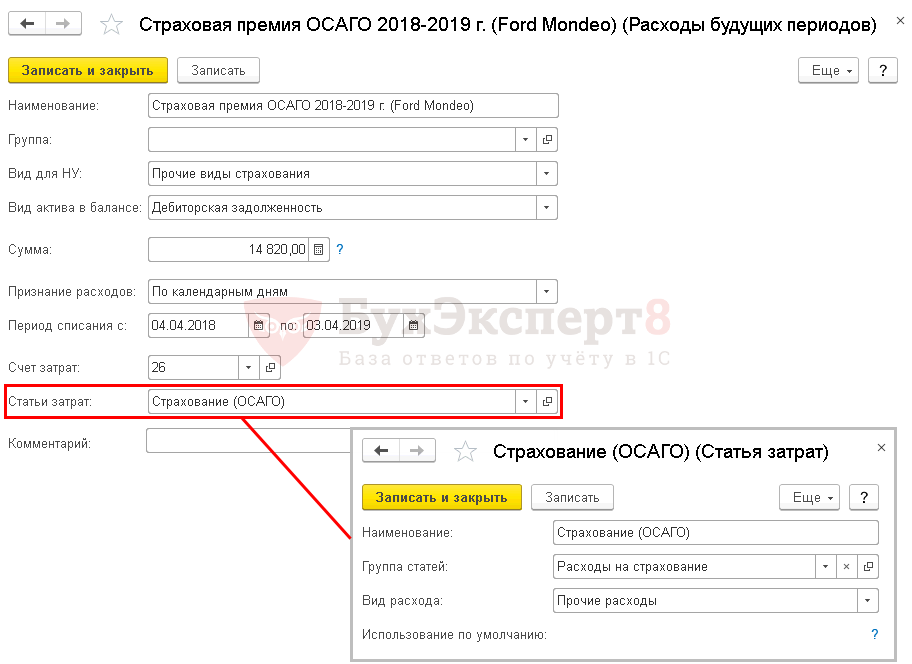

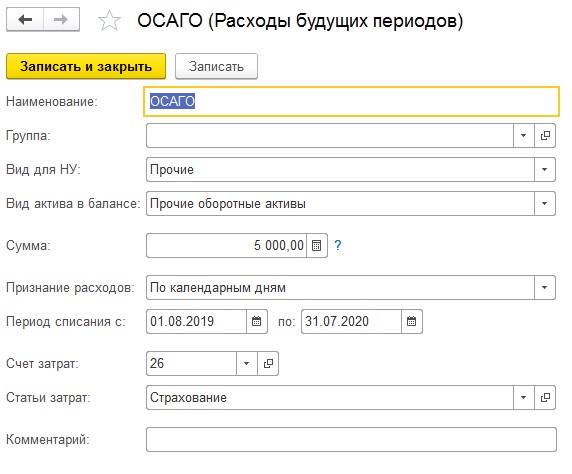

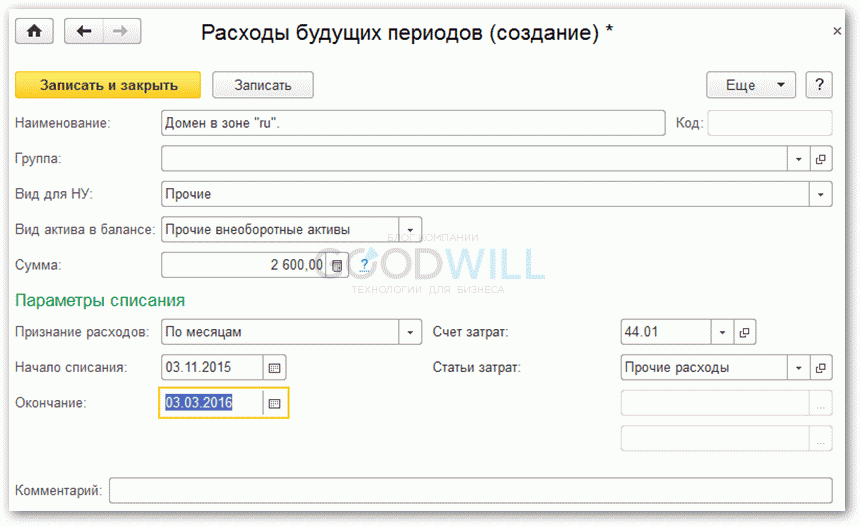

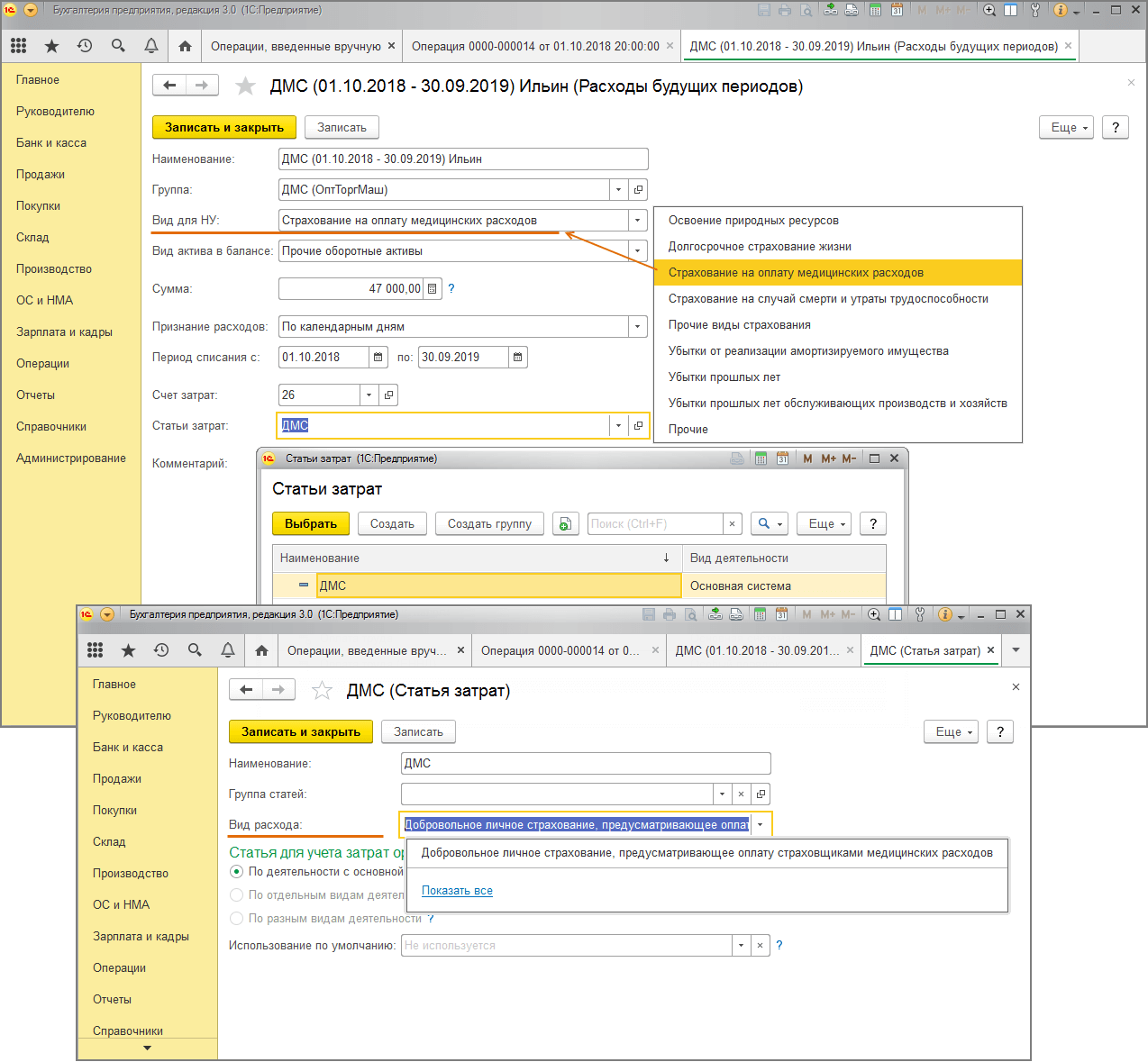

Согласно п. 5 ПБУ 10/99, расходами по обычным видам деятельности являются расходы, связанные с изготовлением и продажей продукции, приобретением и продажей товаров. Также к таким затратам относятся расходы, осуществление которых связано с выполнением работ и оказанием услуг. Приобретение полисов ОСАГО и КАСКО является неотъемлемым условием использования автомобиля в организации. Соответственно, затраты на их покупку также относятся к обычным видам деятельности. Поэтому в графе «Вид актива в балансе» выбираем «Прочие оборотные активы».

Согласно ст. 263 НК РФ, затраты на уплату страховых премий включаются в состав прочих расходов, связанных с производством и (или) реализацией, поэтому в графе «Вид для НУ» тоже выбираем «Прочие».

Расчёт ежемесячного отражения стоимости полиса в расходах предприятия производится пропорционально количеству календарных дней в месяце, поэтому в графе «Признание расходов» выбираем «По календарным дням». Далее указываем период списания, счёт и статью затрат. Списывать страховые премии, уплаченные страховщику, нужно на один из счетов затрат: 20, 23, 25, 26, 44. При создании статьи затрат вид расхода укажите «Прочие расходы».

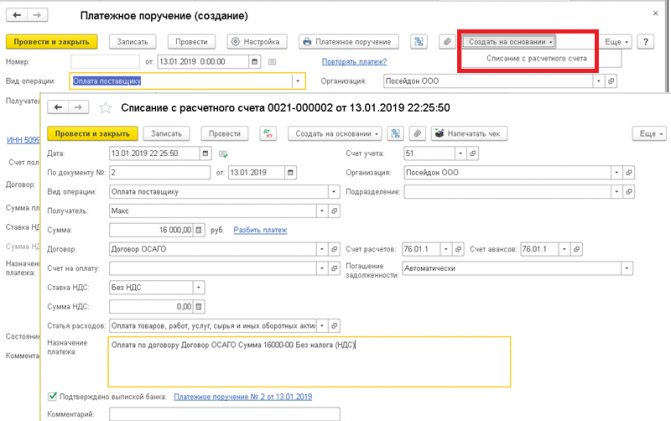

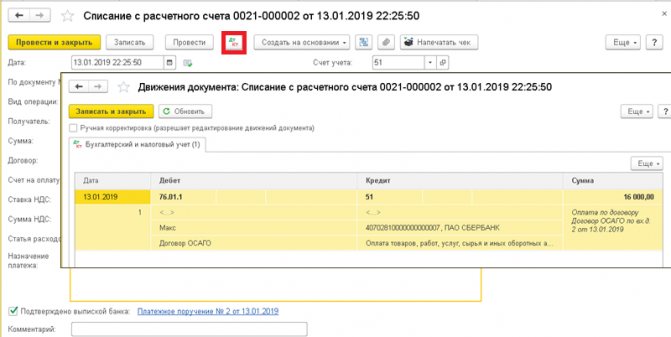

Сохраняем внесённые нами сведения нажатием на «Записать и закрыть» и проводим «Списание с расчётного счёта».

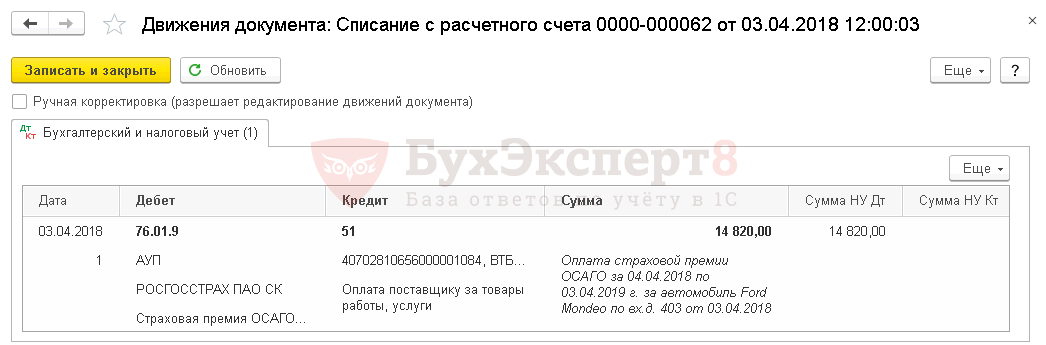

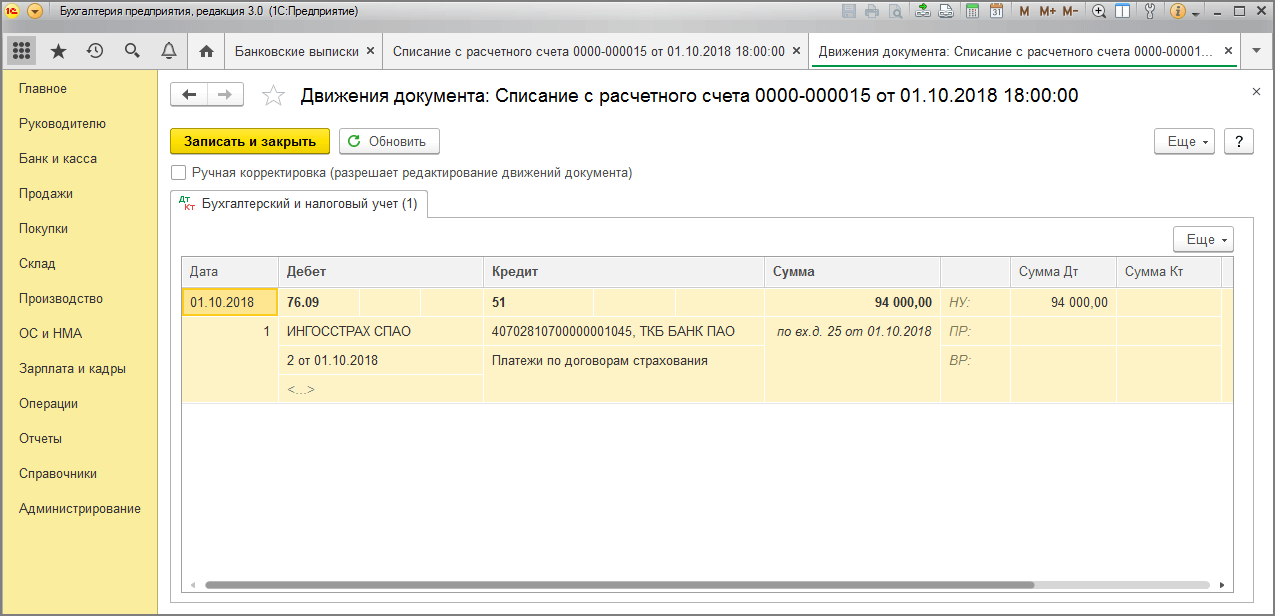

Документ сформирует проводку Дт 76.01.9 Кт 51.

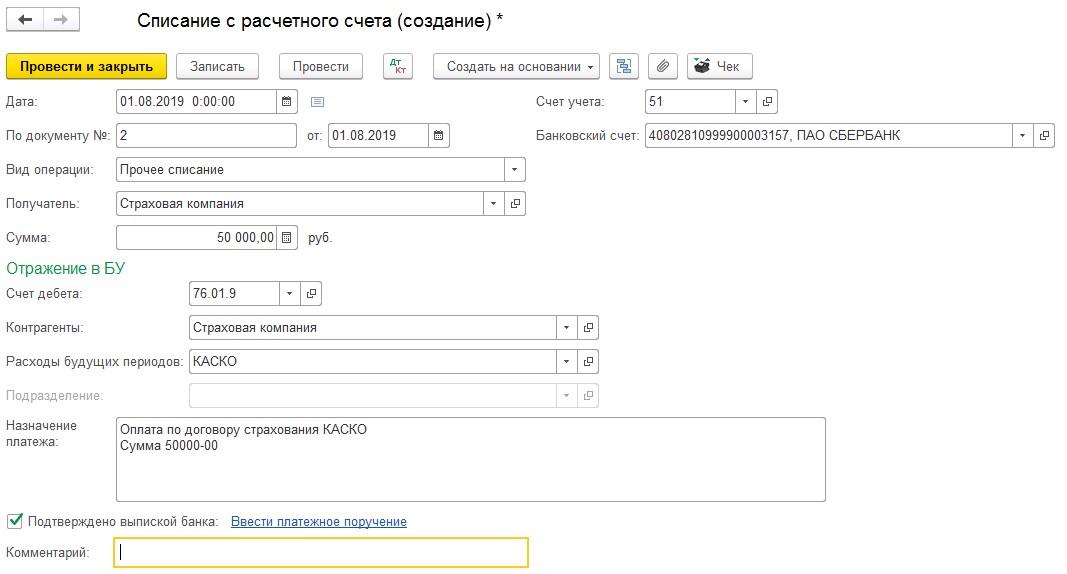

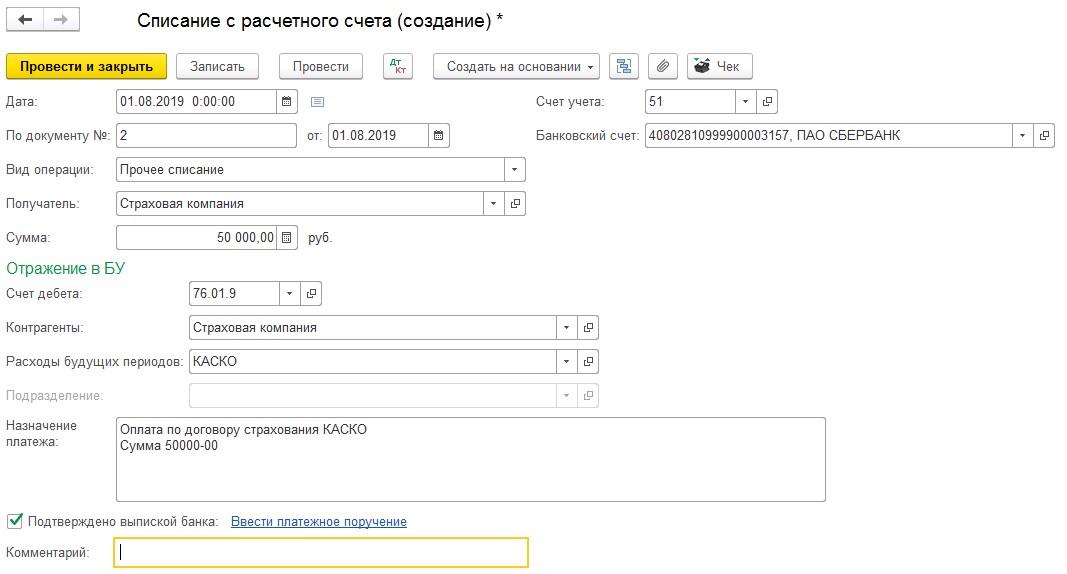

Аналогично рассмотренному примеру, отражаем в учёте перечисление денежных средств по договору добровольного страхования КАСКО.

Как признать расходы на страховые полисы?

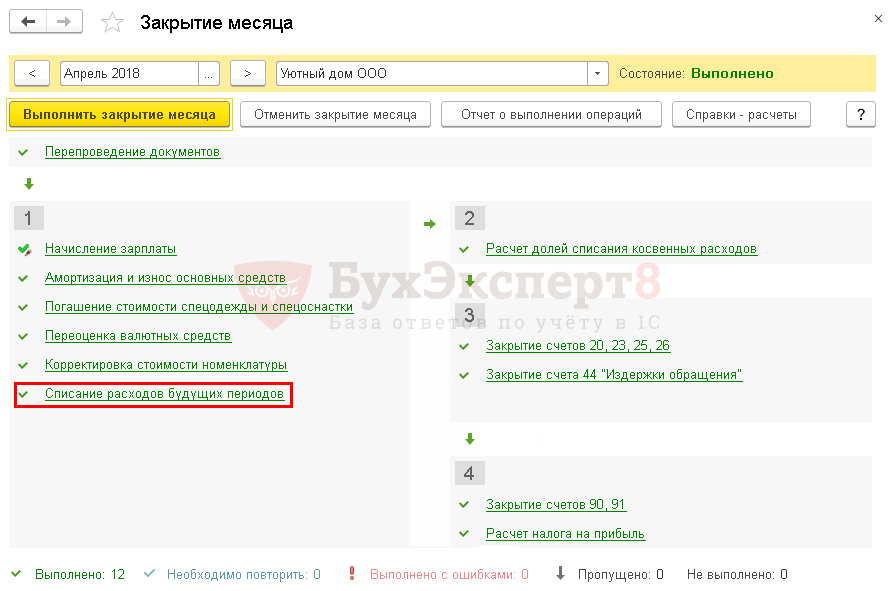

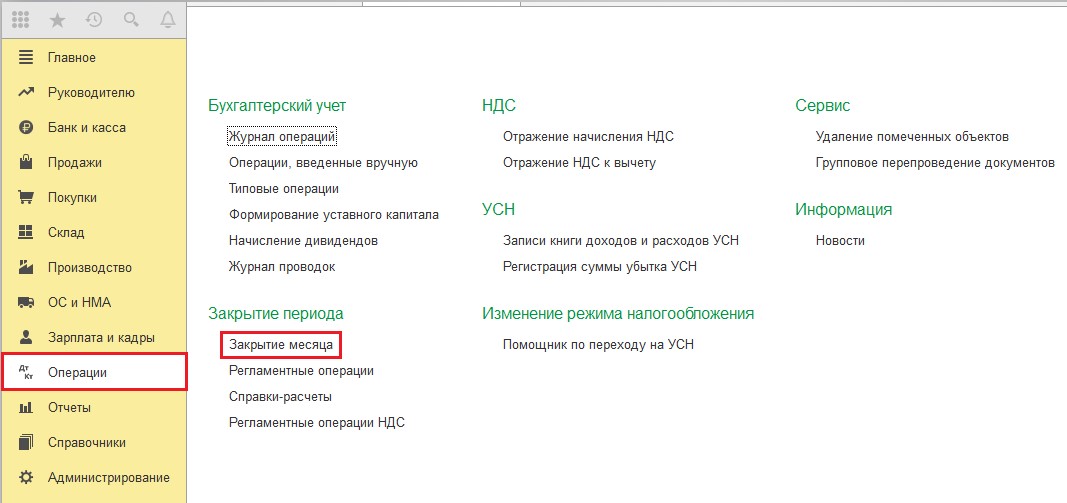

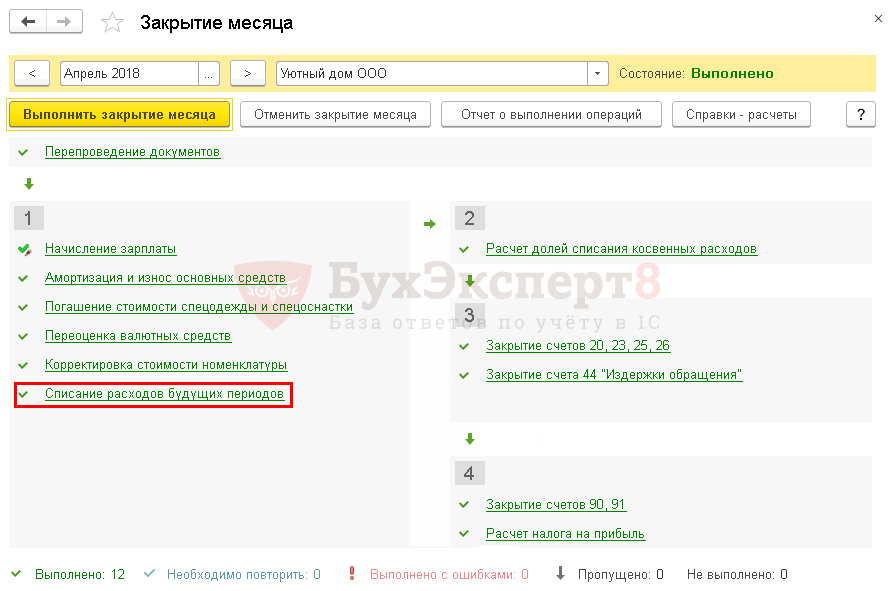

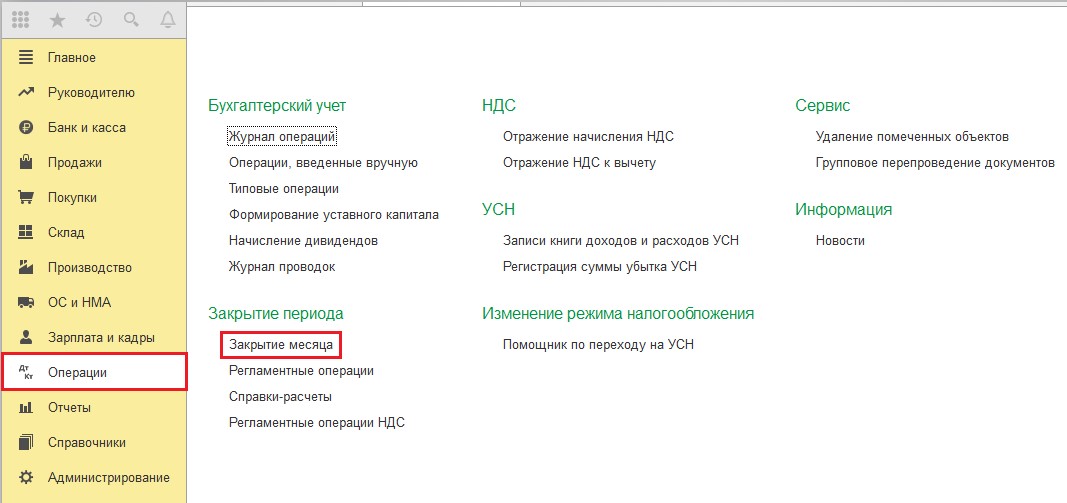

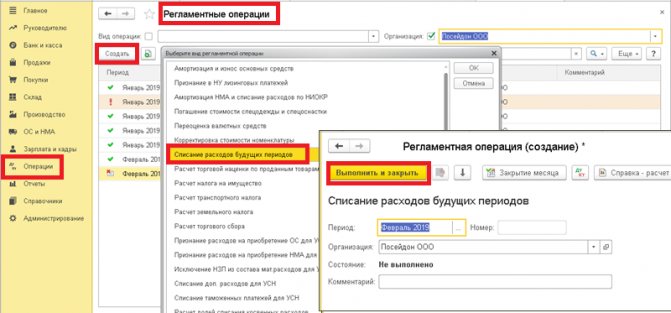

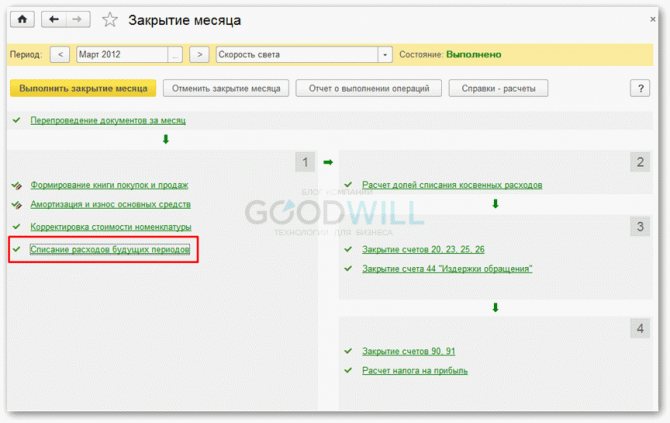

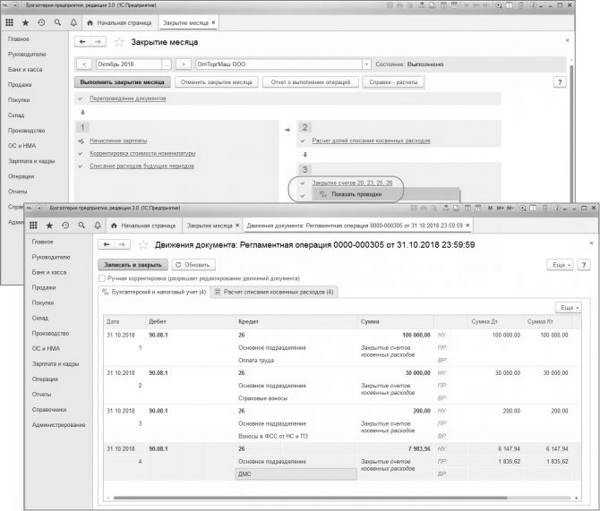

Далее отражение уплаченных сумм в расходах предприятия происходит при помощи обработки «Закрытие месяца», расположенной в разделе «Операции».

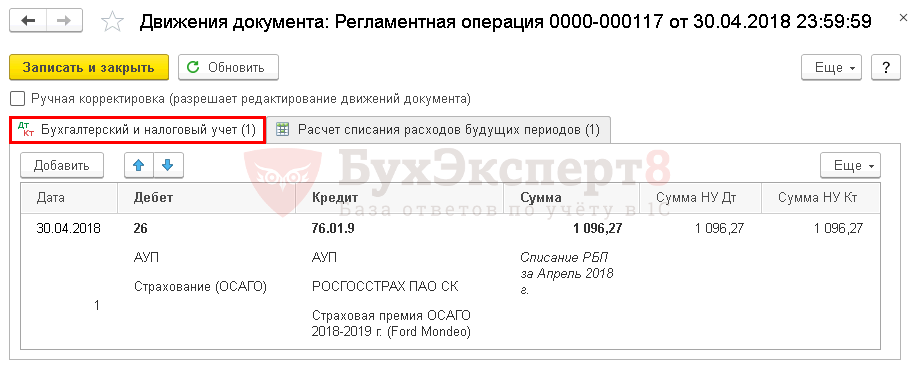

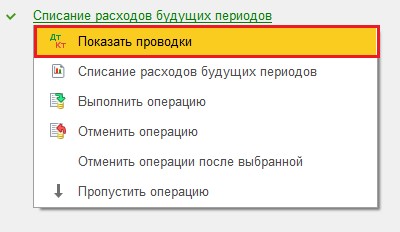

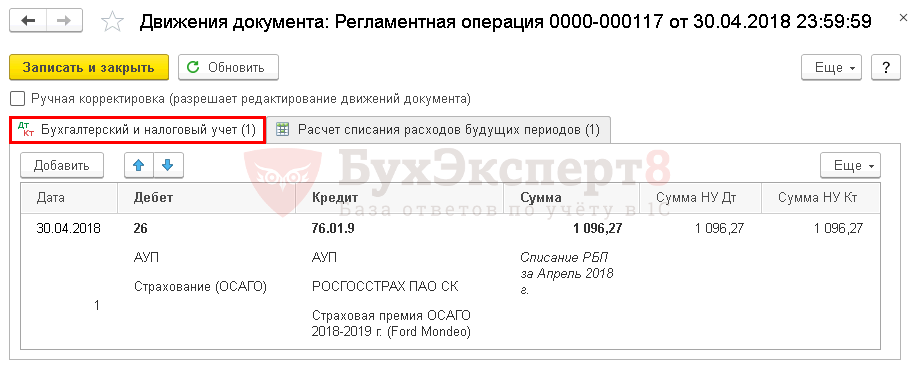

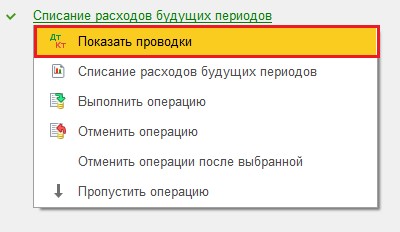

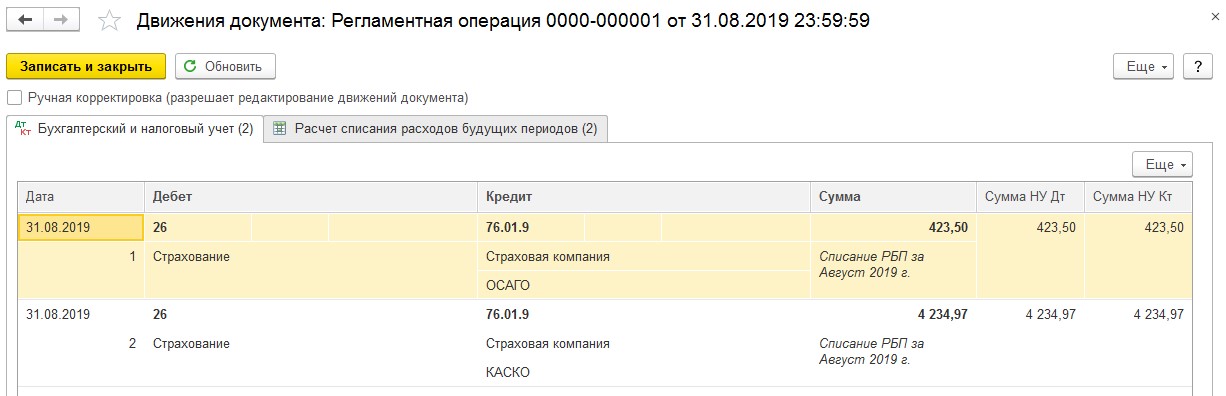

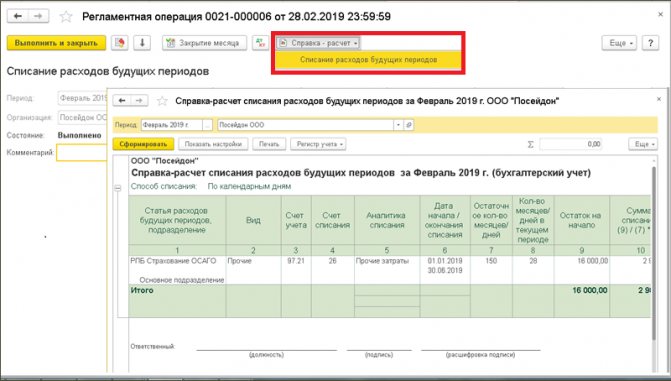

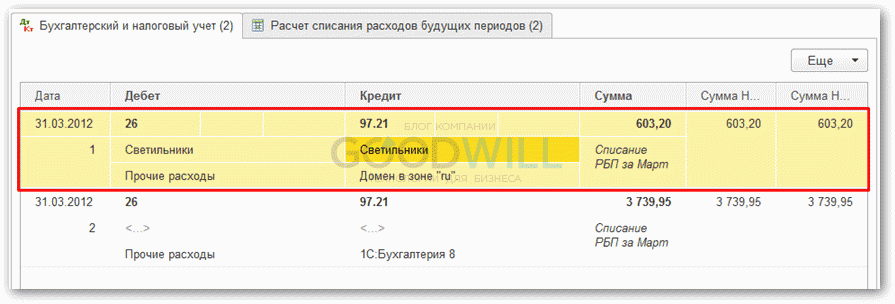

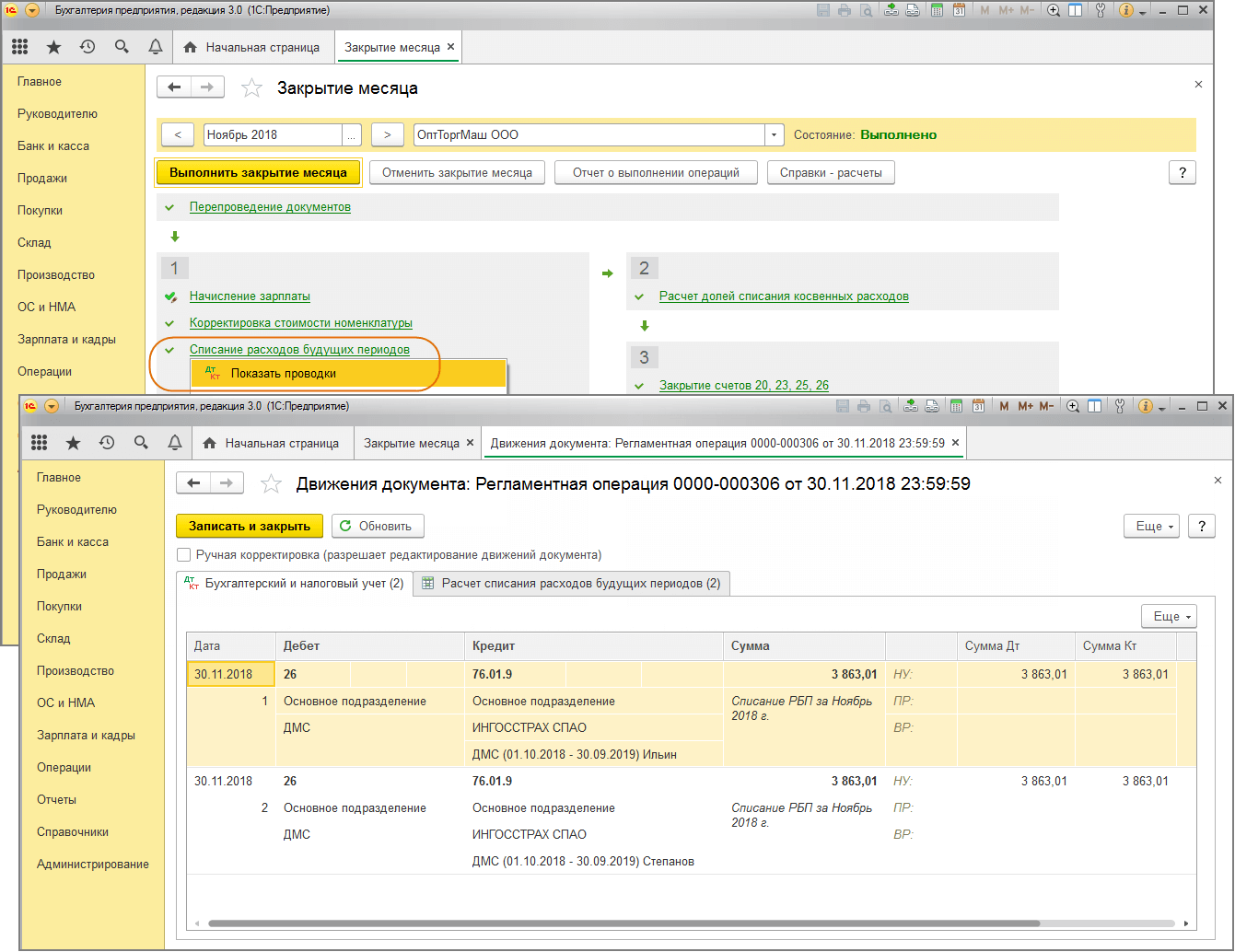

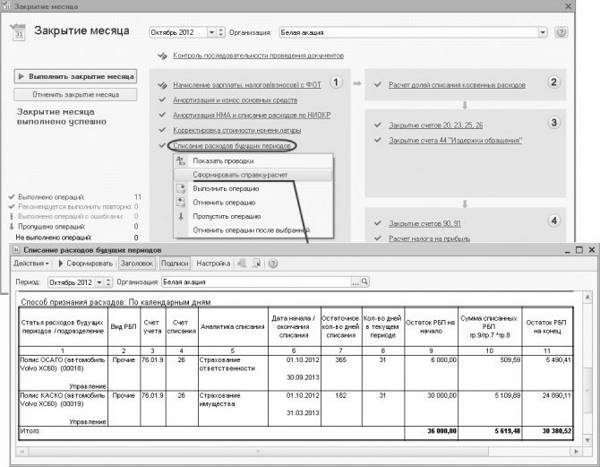

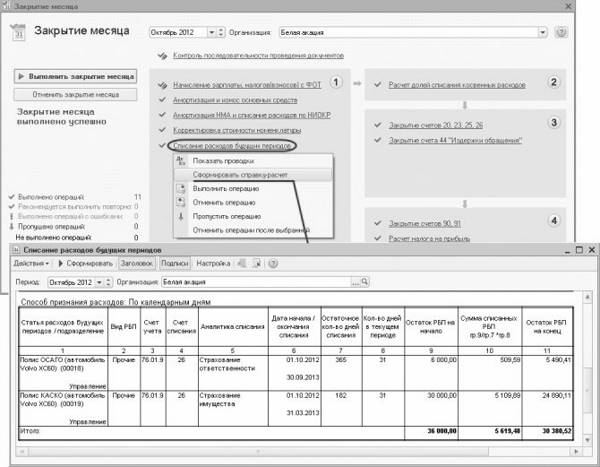

После перепроведения документов за месяц и закрытия периода, вы сможете посмотреть результат операции по списанию расходов будущих периодов, нажав на название и выбрав меню «Показать проводки».

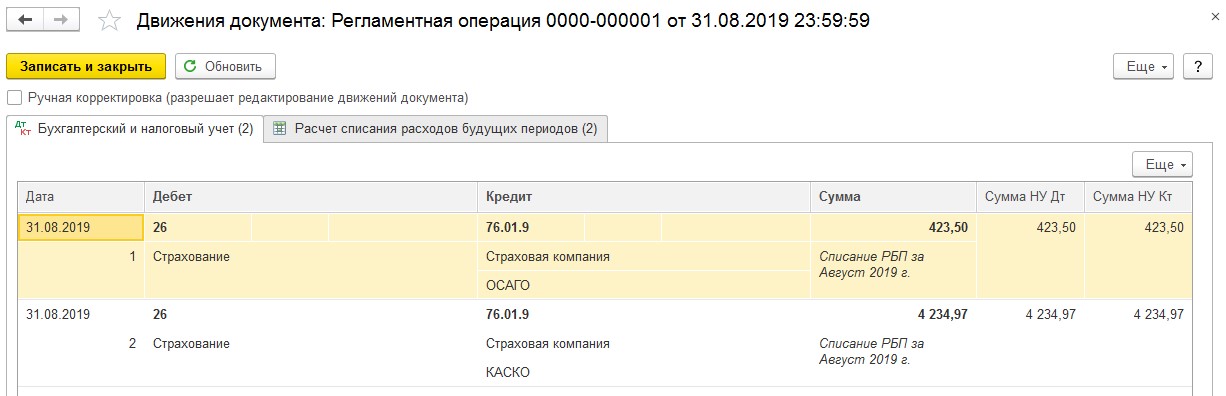

Корреспонденция счетов представлена на рисунке ниже:

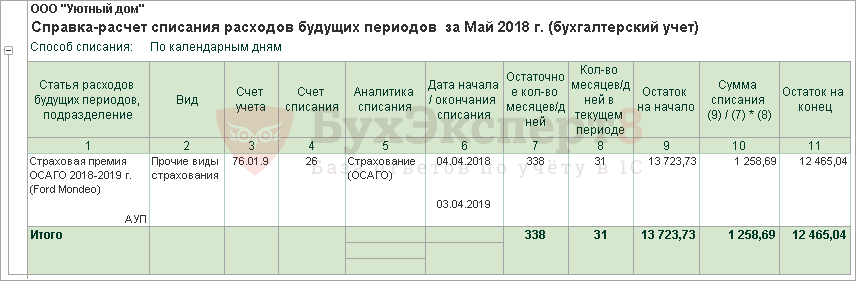

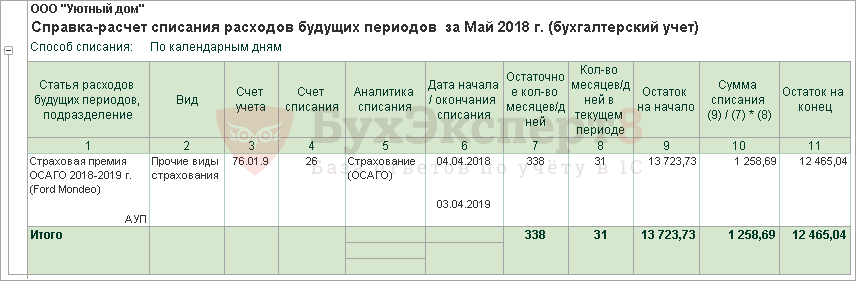

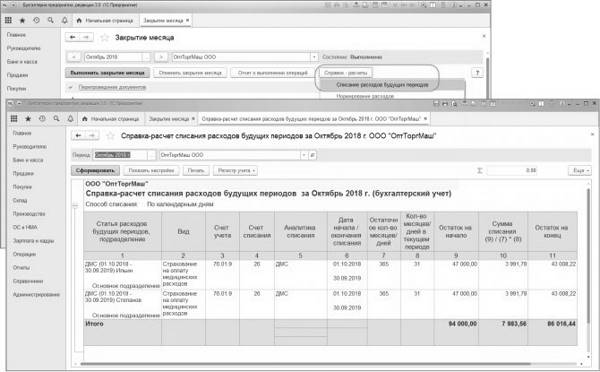

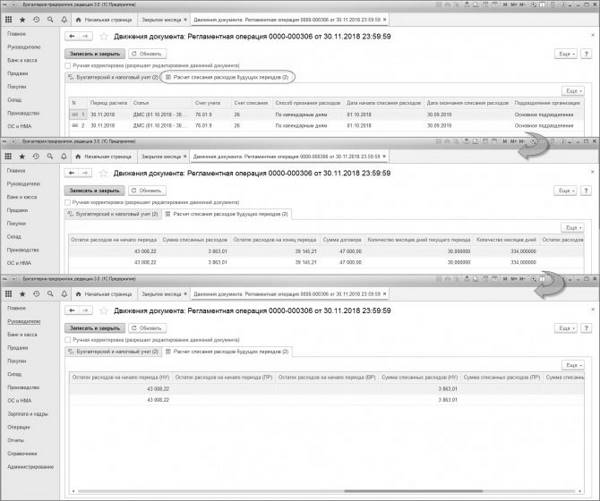

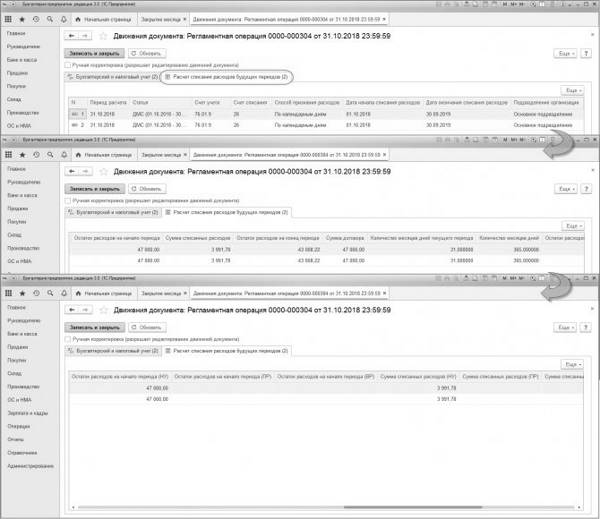

Посмотреть подробности расчёта можно, выведя на экран справку-расчёт. Для этого снова нажимаем на выполненную операцию «Списание будущих периодов» и из выпадающего меню выбираем вторую строку с пиктограммой отчёта. В отчете можно менять настройки, выбирая, какие показатели вы хотите видеть: бухгалтерского учёта, налогового или постоянные и временные разницы.

Что делать, если произошло ДТП?

К сожалению, в процессе эксплуатации автотранспорта возможны дорожно-транспортные происшествия, которые также требуют отражения в бухучёте. Авария может произойти как по вине водителя вашего авто, так и по вине второго участника дорожного движения. Ущерб, причиненный автомобилю другим участником движения, может быть возмещен по полису обязательного страхования автогражданской ответственности страховой компанией виновника аварии (если ваш автомобиль застрахован по договору добровольного страхования, то не имеет значения, кто признан виновником). Вариантов возмещения ущерба два:

— денежная выплата, производимая страховой компанией виновного,

— ремонт той же страховой компанией вашего автомобиля.

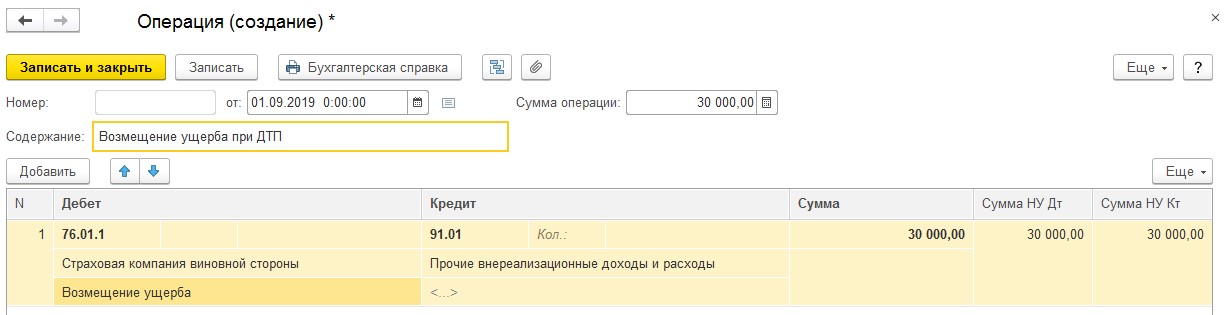

Рассмотрим отражение первого варианта.

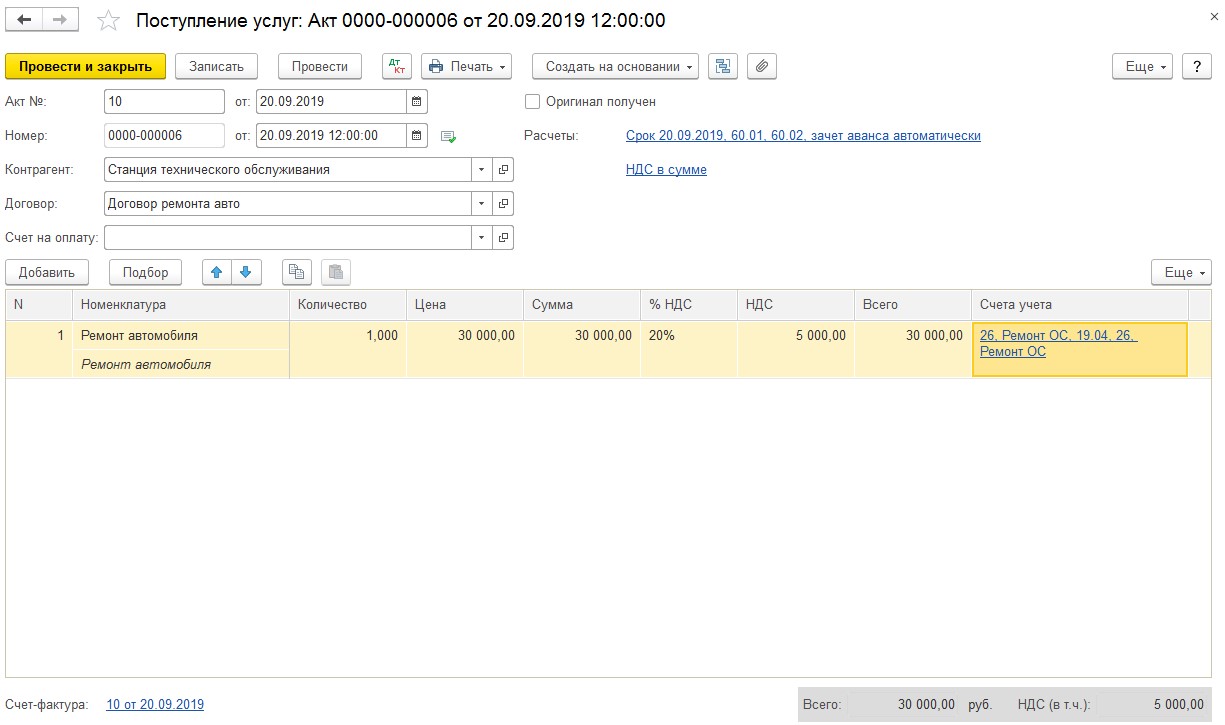

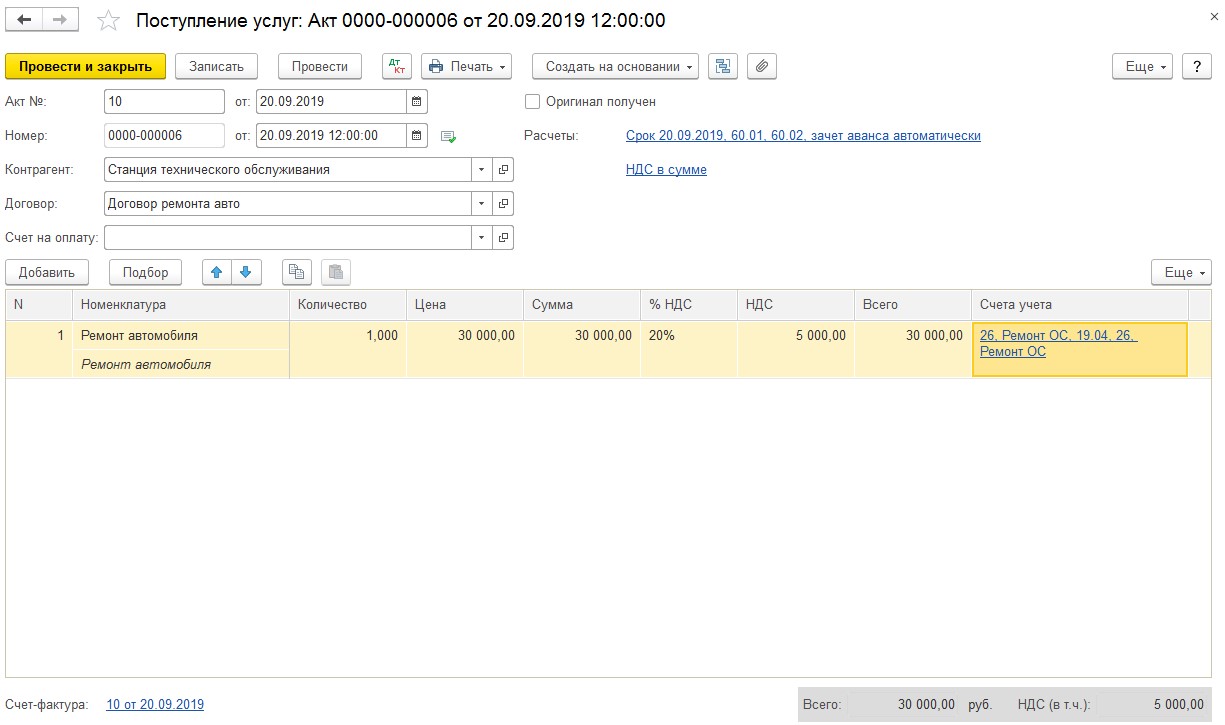

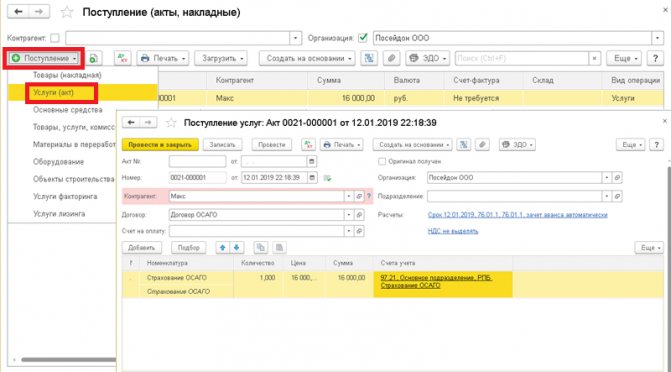

В дальнейшем затраты, которые понесёт предприятие в связи с ремонтом, признаются в общем порядке, предусмотренном статьей 260 НК РФ, как расходы на ремонт основных средств, путём ввода документа «Поступление (акты, накладные) в разделе «Покупки».

Заполняя документ «Поступление: Акт», введите номенклатуру с видом «Услуги», выберите счёт учёта и статью затрат с видом «Ремонт основных средств.

Оплата за ремонт транспортного средства проводится как стандартная оплата поставщику.

Если используется второй вариант возмещения – ремонт автотранспортного средства страховой компанией виновной стороны, то организация, чей автомобиль пострадал, не отражает в бухгалтерском и налоговом учёте результаты дорожно-транспортного происшествия, так как не несёт никаких затрат и не получает никаких доходов, в виде возмещения.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Учет страховой премии ОСАГО

Рассмотрим особенности учета обязательного страхования автомобиля: оплату страховой премии ОСАГО и учет затрат на нее в 1С.

Пошаговая инструкция

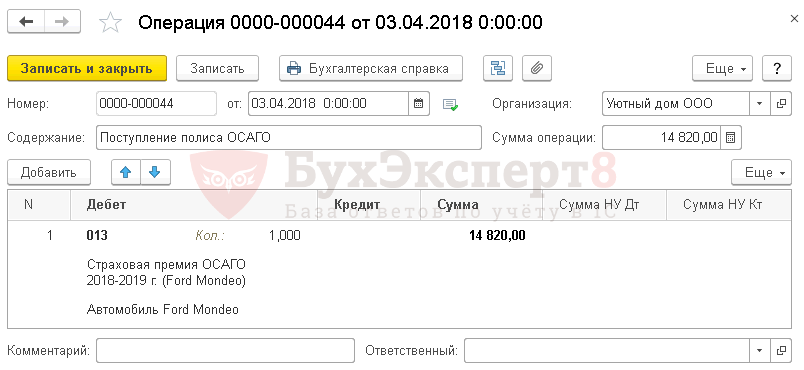

02 апреля приобретен автомобиль Ford Mondeo.

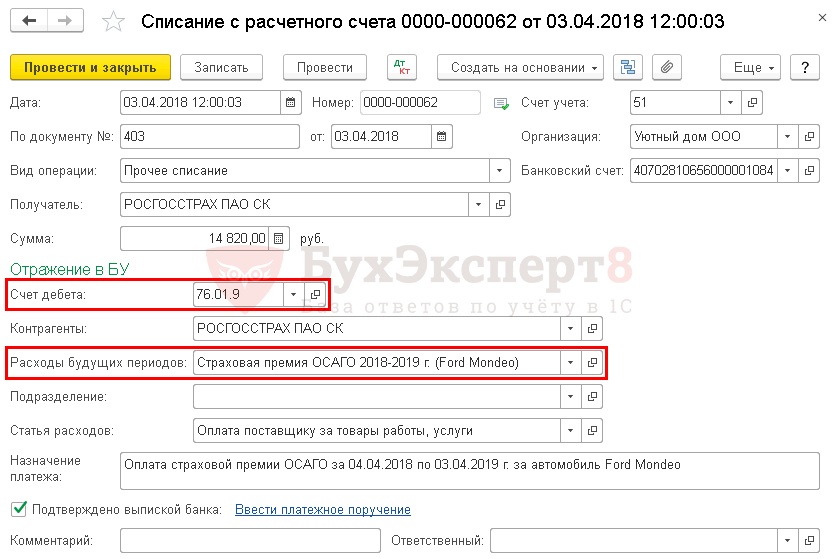

03 апреля автомобиль был застрахован в ПАО СК «Росгосстрах»: была уплачена страховая премия ОСАГО в размере 14 820 руб. за период с 04 апреля текущего года по 03 апреля следующего года

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата страховой премии | |||||||

| 03 апреля | 76.01.9 | 51 | 14 820 | 14 820 | Оплата страховой премии ОСАГО | Списание с расчетного счета — Прочее списание | |

| 013 | 14 820 | Учет страхового полюса ОСАГО | Операция, введенная вручную — Операция | ||||

| Отражение в учете затрат на страховую премию за апрель | |||||||

| 30 апреля | 26 | 76.01.9 | 1 096,27 | 1 096,27 | 1 096,27 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

| Отражение в учете затрат на страховую премию за май | |||||||

| 31 мая | 26 | 76.01.9 | 1 258,69 | 1 258,69 | 1 258,69 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

Начало примера смотрите в публикации:

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

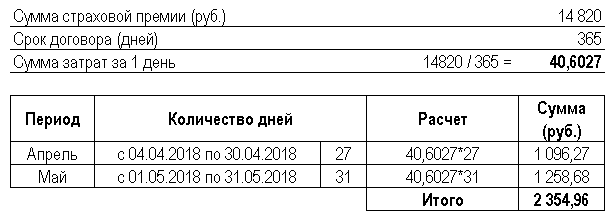

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

Получите понятные самоучители 2021 по 1С бесплатно:

Аналитика к счету учета страховых премий

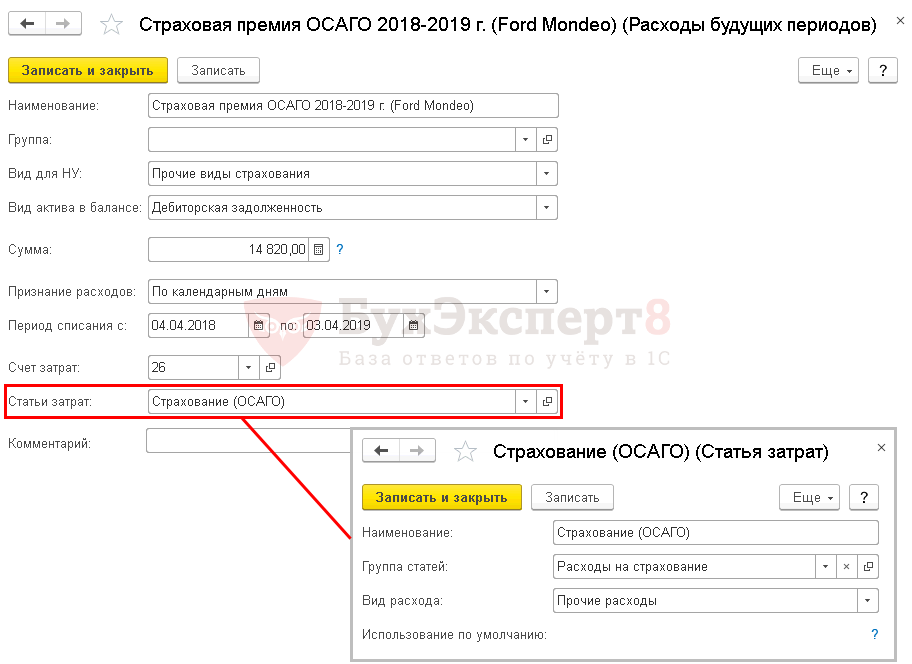

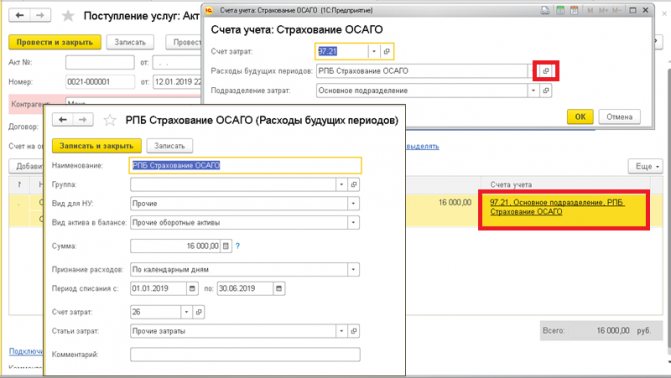

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

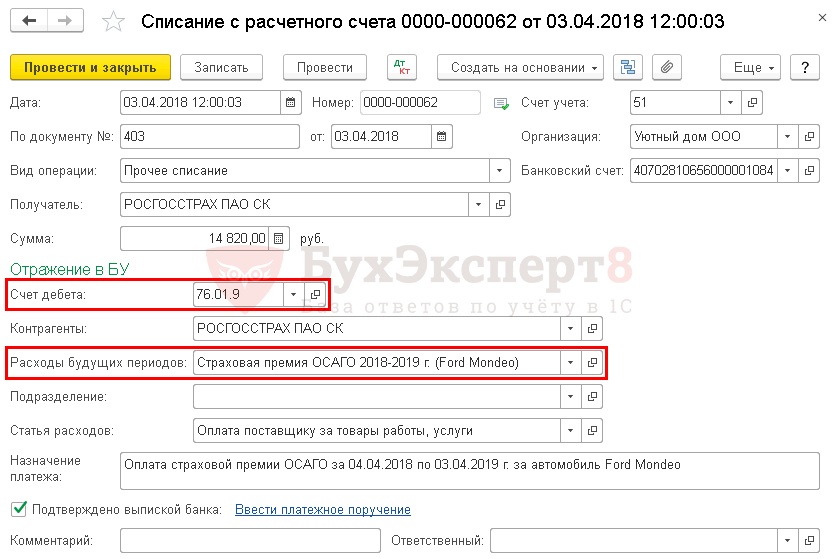

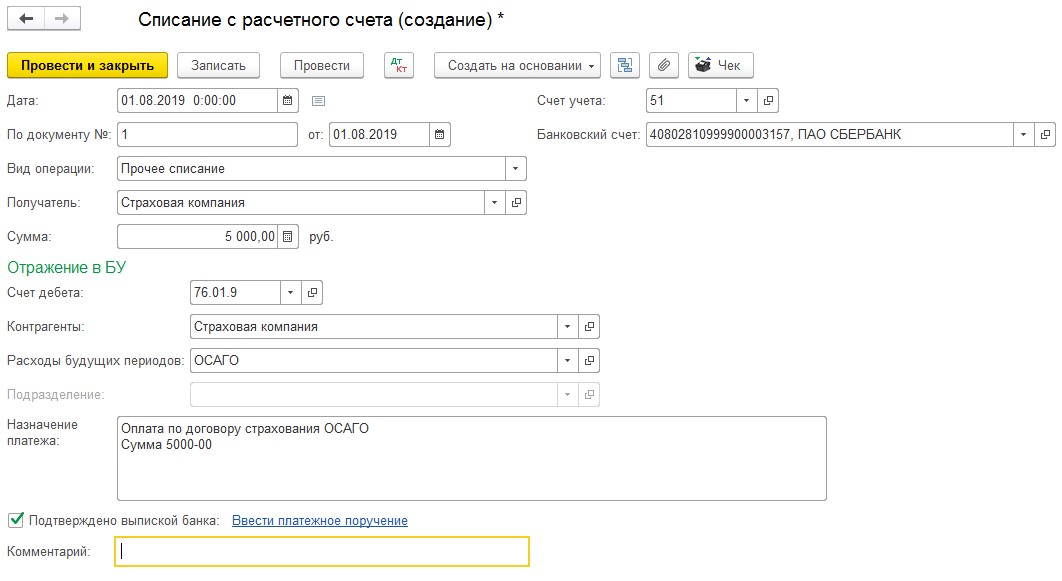

Оплата страховой премии

Оплата премии

В документе указывается:

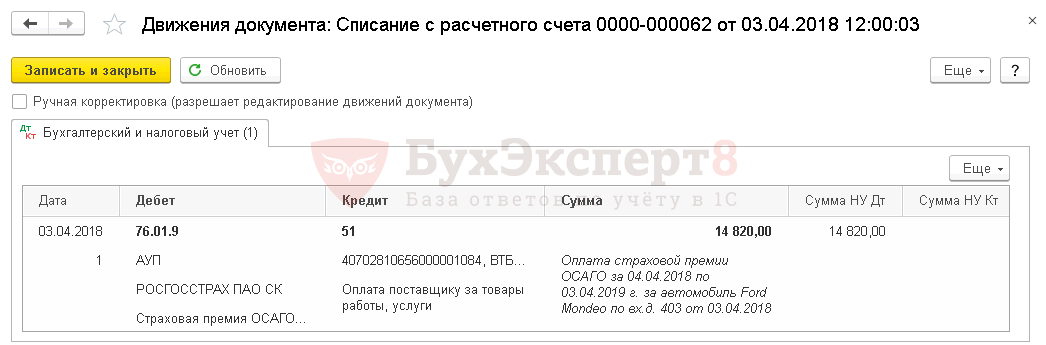

Проводки по документу

Документ формирует проводку:

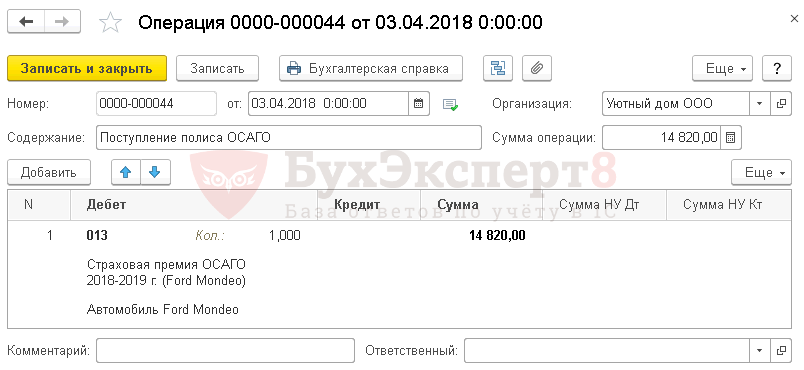

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

Отражение в учете затрат на страховую премию

Проводки по документу

Учет затрат на ОСАГО за апрель

Документ формирует проводку:

Учет затрат на ОСАГО за май

Документ формирует проводку:

Аналогично осуществляется учет затрат на ОСАГО за следующие месяцы до окончания страхового договора.

Контроль

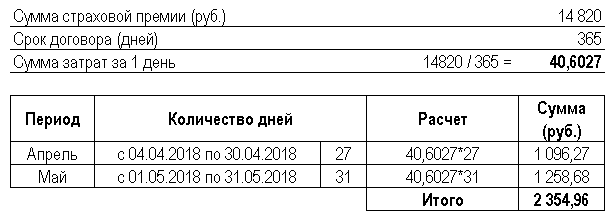

Осуществим проверку правильности расчета суммы затрат на ОСАГО программой:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Продолжение примера смотрите в публикации:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(9 оценок, среднее: 4,89 из 5)

Все комментарии (4)

Спасибо огромное! Очень хорошо и подробно рассказано!

Добрый день.

Спасибо за ваш отзыв.

Спасибо огромное,как всегда все по полочкам

Всё понятно с первого раза. Классно.Спасибо за такие статьи

Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

Осуществляя хозяйственную деятельность, различные организации пользуются автотранспортными средствами. Наличие собственного транспорта позволяет закупать сырье и материалы, выполнять курьерские услуги. Данная статья посвящена учету операций страхования авто в программе 1С Бухгалтерия.

Полисы ОСАГО

Получение полиса ОСАГО после покупки транспортного средства является обязательным условием для любого предприятия. В противном случае невозможна регистрация авто в ГИБДД. Получить полис требуется на основании статьи 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

В отличие от обязательного полиса ОСАГО, полис КАСКО относится к добровольным. Учитывая, что использование ОСАГО не позволяет погасить всю стоимость причиненного ущерба и выплаты осуществляются только пострадавшей стороне, многие организации предпочитают добровольное имущественное страхование.

Проследить взаиморасчеты со страховой компанией можно на счете 76.01.9 «Платежи (взносы) по прочим видам страхования». Обычно страховка транспортного средства оформляется на 1 год, однако расходы согласно бухгалтерскому и налоговому учету принимаются ежемесячно (как РБП).

Посмотрим, как проводятся операции по учету договоров автострахования в 1С Бухгалтерия 8. Например, организация заключила два страховых договора: ОСАГО на сумму 5 тыс.руб и КАСКО на сумму 50 тыс.руб.

Каким образом отражается оплата страховки в 1С

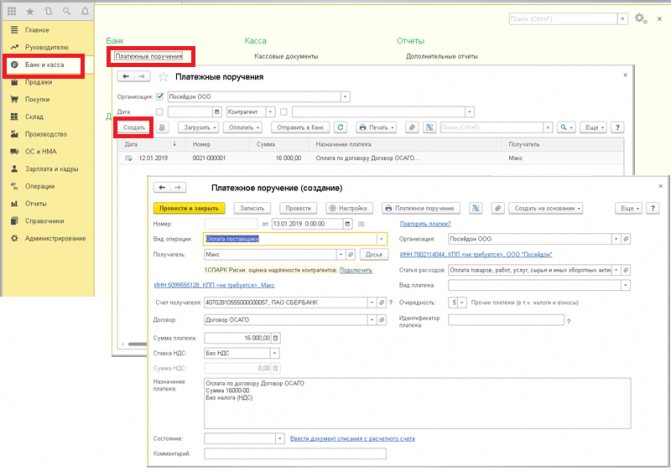

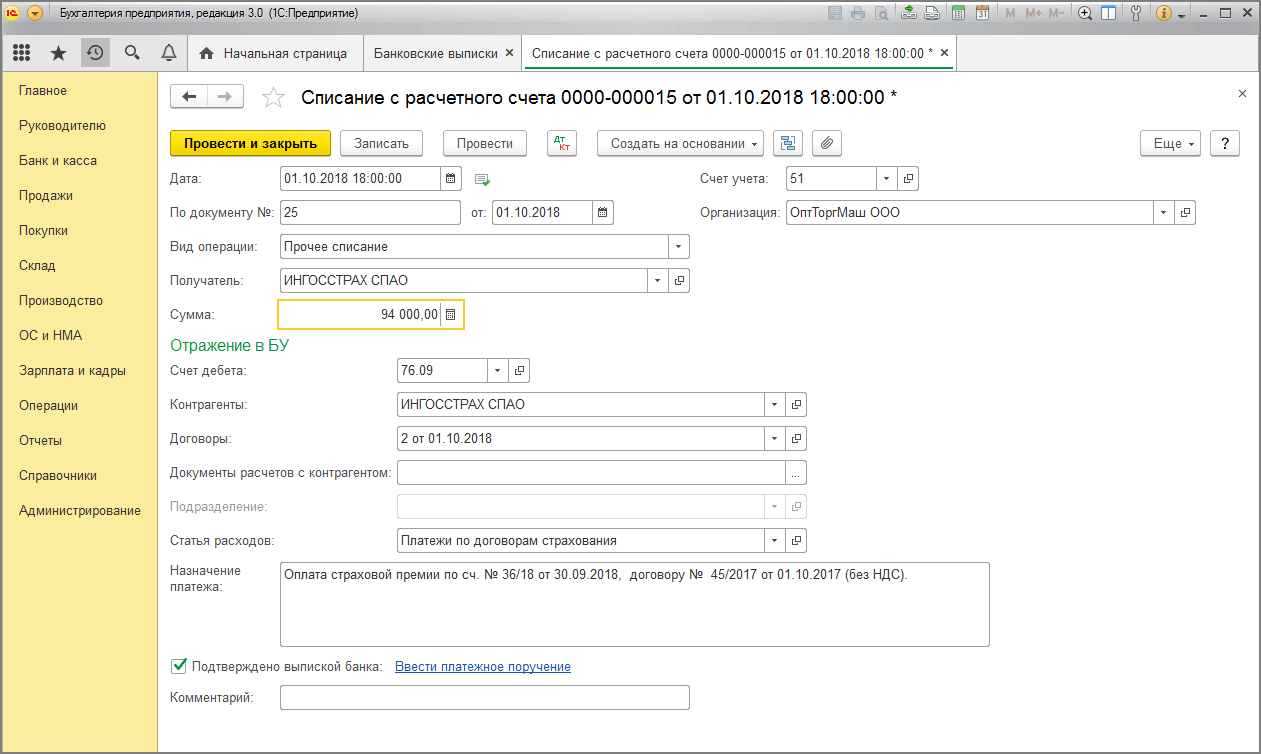

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Как признаются расходы на страховые полисы

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Что предпринимать в случае ДТП

Когда автотранспорт попадает в ДТП, необходимо отражать происшествие в бухгалтерском учете. Виновниками аварии могут быть оба участника дорожного движения. Ущерб, нанесенный транспортному средству другим участником, возмещается на основании полиса ОСАГО страховой компанией, заключившей договор с виновником аварии. При использовании добровольного автострахования не имеет значения, кто является виновником ДТП. Существует два варианта возмещения причиненного ущерба:

Далее рассмотрим, как отразить первый вариант.

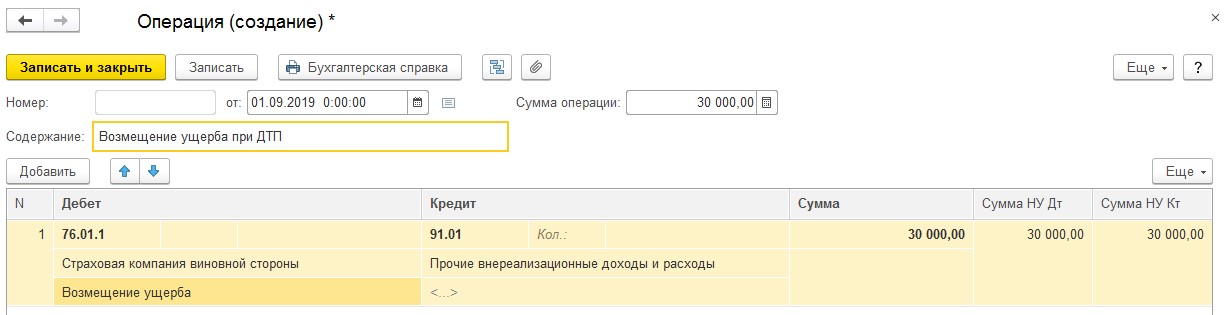

Допустим, компания страховщик виновника оценила ущерб и готова сделать денежное возмещение. Необходимо зайти в раздел «Операции», далее нажать «Операции, введенные вручную», после чего создать новый документ.

В согласии с п.7 ПБУ 9/99, выплаты по страховому договору признаются в бухучете прочими расходами, а для налогового учета проходят как внереализационные доходы (п.3 ст.250 НК РФ).

Для признания затрат предприятия, связанных с ремонтом, действует общий порядок согласно ст. 260 НК РФ, данные затраты считаются расходами на ремонт основных средств. В разделе «Покупки» вводим документ «Поступление» (акты, накладные).

При заполнении документа «Поступление: Акт» вводится номенклатура с видом «Услуги». Далее выбирается счет учета и статья затрат с видом «Ремонт основных средств».

Оплату ремонта средства передвижения необходимо проводить как стандартную оплату поставщику.

При использовании второго варианта возмещения, а именно ремонта транспортного средства за счет страховой компании виновника аварии, пострадавшая сторона не будет отражать в бухгалтерском и налоговом учете результаты ДТП, поскольку отсутствуют какие-либо затраты и доходы, получаемые в качестве возмещения.

Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

Предприятия в своей хозяйственной жизни могут использовать различные транспортные средства, в частности, автомобили.

После приобретения автомобиля организация первым делом должна заключить договор обязательного страхования гражданской ответственности (ОСАГО), поскольку страхование ответственности для автовладельцев является обязательным (пункты 1, 2 ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), а полученный полис ОСАГО необходим для регистрации транспортного средства в ГИБДД, его техосмотра и эксплуатации (п. 2 ст. 19, п. 3 ст. 16 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»; пункты 1, 3 ст. 32 Федерального закона от 25.04.2002 № 40-ФЗ).

Договора ОСАГО и КАСКО, как правило, заключаются на один год и вступают в силу с момента оплаты полиса. В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

При этом согласно толкованию Р112 «Об участии организации в договорах страхования в качестве страхователя», принятому Фондом развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»» (см. http://bmcenter.ru/Files/P112), приобретение полиса не приводит к возникновению в бухгалтерском учете организации-страхователя расходов будущих периодов.

Оплата полиса страхователем учитывается как предоплата услуг (авансы по услугам), которая признается расходом организации по мере потребления страховых услуг, т. е. по мере истекания периода страхования. Указанная предоплата отражается на счете учета расчетов со страховщиками. До истечения оплаченного страхового срока соответствующие суммы отражаются в бухгалтерском балансе в зависимости от их существенности по самостоятельной статье или включаются в агрегированную статью «Прочие оборотные активы» или «Прочие внеоборотные активы» (при оплате на срок более года).

Для учета расчетов со страховщиками по суммам предоплаты в толковании Р112 рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию».

В налоговом учете стоимость полиса ОСАГО учитывается при налогообложении прибыли в пределах страховых тарифов (п. 1 ст. 263 НК РФ).

Затраты на КАСКО признаются при налогообложении прибыли в размере фактических затрат (подп. 1 п. 1, п. 3 ст. 263 НК РФ).

Порядок учета расходов на приобретение полисов ОСАГО и КАСКО в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример1

Сумма страховых взносов по ОСАГО перечислена 1 октября 2012 года.

По договору КАСКО предусмотрена уплата страховой премии в два этапа: до 2 октября 2012 года и до 1 апреля 2013 года. Оплата взносов за первые 6 месяцев произведена 1 октября 2012 года.

Рассмотрим отражение этих событий в учете организации.

1) Перечисление страховой премии отражается документами Списание с расчетного счета для вида операции Прочее списание:

В разделе Расшифровка платежа формы документа Списание с расчетного счета указывается:

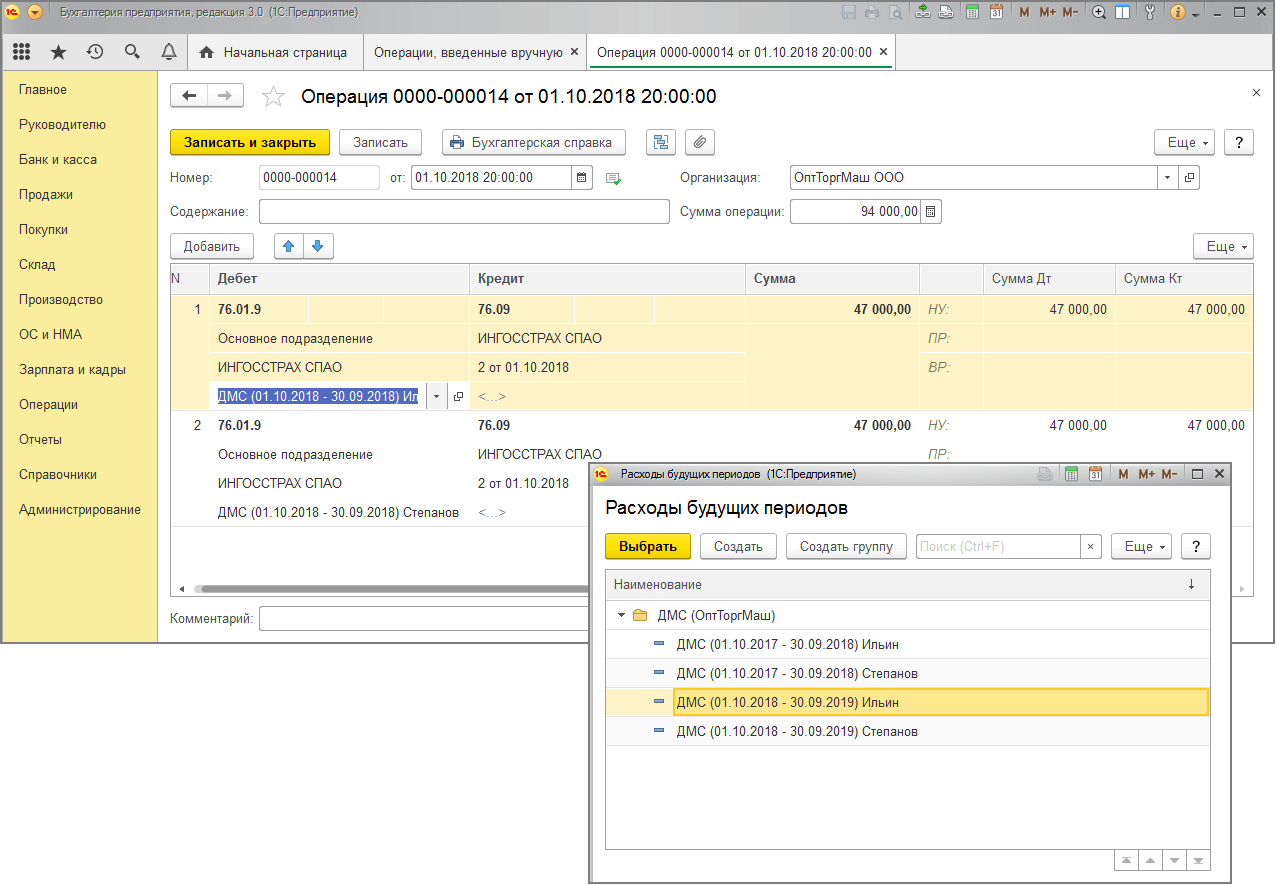

В описании статьи будущих периодов в справочнике Расходы будущих периодов указывается (рис. 1):

2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

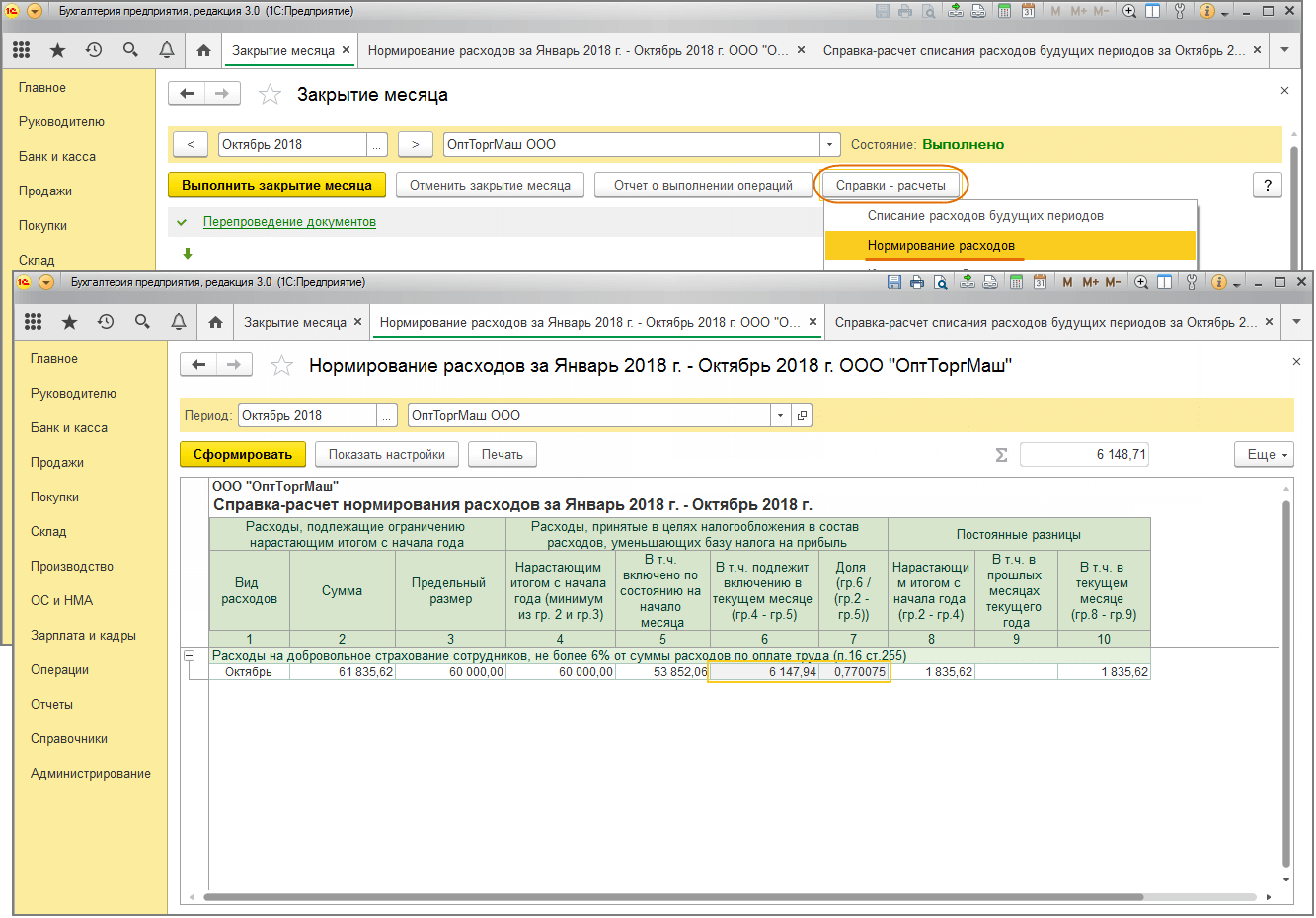

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

Учет расходов на приобретение полиса ОСАГО и КАСКО

Предприятия в своей хозяйственной жизни могут использовать различные транспортные средства, в частности, автомобили.

После приобретения автомобиля организация первым делом должна заключить договор обязательного страхования гражданской ответственности (ОСАГО), поскольку страхование ответственности для автовладельцев является обязательным (пункты 1, 2 ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), а полученный полис ОСАГО необходим для регистрации транспортного средства в ГИБДД, его техосмотра и эксплуатации (п. 2 ст. 19, п. 3 ст. 16 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»; пункты 1, 3 ст. 32 Федерального закона от 25.04.2002 № 40-ФЗ).

Договора ОСАГО и КАСКО, как правило, заключаются на один год и вступают в силу с момента оплаты полиса. В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

При этом согласно толкованию Р112 «Об участии организации в договорах страхования в качестве страхователя», принятому Фондом развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»» (см. http://bmcenter.ru/Files/P112), приобретение полиса не приводит к возникновению в бухгалтерском учете организации-страхователя расходов будущих периодов.

Оплата полиса страхователем учитывается как предоплата услуг (авансы по услугам), которая признается расходом организации по мере потребления страховых услуг, т. е. по мере истекания периода страхования. Указанная предоплата отражается на счете учета расчетов со страховщиками. До истечения оплаченного страхового срока соответствующие суммы отражаются в бухгалтерском балансе в зависимости от их существенности по самостоятельной статье или включаются в агрегированную статью «Прочие оборотные активы» или «Прочие внеоборотные активы» (при оплате на срок более года).

Для учета расчетов со страховщиками по суммам предоплаты в толковании Р112 рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию».

В налоговом учете стоимость полиса ОСАГО учитывается при налогообложении прибыли в пределах страховых тарифов (п. 1 ст. 263 НК РФ).

Затраты на КАСКО признаются при налогообложении прибыли в размере фактических затрат (подп. 1 п. 1, п. 3 ст. 263 НК РФ).

Порядок учета расходов на приобретение полисов ОСАГО и КАСКО в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример1

Сумма страховых взносов по ОСАГО перечислена 1 октября 2012 года.

По договору КАСКО предусмотрена уплата страховой премии в два этапа: до 2 октября 2012 года и до 1 апреля 2013 года. Оплата взносов за первые 6 месяцев произведена 1 октября 2012 года.

Рассмотрим отражение этих событий в учете организации.

1) Перечисление страховой премии отражается документами Списание с расчетного счета для вида операции Прочее списание:

В разделе Расшифровка платежа формы документа Списание с расчетного счета указывается:

В описании статьи будущих периодов в справочнике Расходы будущих периодов указывается (рис. 1):

2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

Учет расходов на ремонт и возмещения ущерба при ДТП

При эксплуатации автомобиль организации может пострадать в результате ДТП. Ущерб, причиненный автомобилю в этом случае, может быть возмещен:

При этом и по договору ОСАГО, и по договору КАСКО страховая компания может возместить сумму ущерба путем денежной выплаты либо в счет этой выплаты организовать и частично или полностью оплатить ремонт в выбранной ею или пострадавшей стороной авторемонтной организации.

При выплате страховой компанией возмещения в денежном выражении оно в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

Суммы страхового возмещения, получаемые при наступлении страхового случая, не связаны с оплатой реализуемых товаров, работ, услуг, поэтому они не включаются в базу по НДС (письма Минфина России от 24.12.2010 № 03-04-05/3-744 и ФНС России от 29.12.2006 № 14-2-05/2354@).

Учет возмещения ущерба денежными средствами в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример 2

Организация имеет в собственности автомобиль. Договор КАСКО со страховой компанией не заключался:

Рассмотрим отражение этих событий в учете организации.

1) На дату признания страховой компанией виновника аварии суммы возмещения ущерба вводится документ Операция (бухгалтерский и налоговый учет) с проводкой

Дебет 76.01.1 «Расчеты по имущественному и личному страхованию» Кредит 91.01 «Прочие доходы»

Для целей налогового учета сумма возмещения указывается в ресурсах Сумма НУ Дт и Сумма НУ Кт (рис. 3).

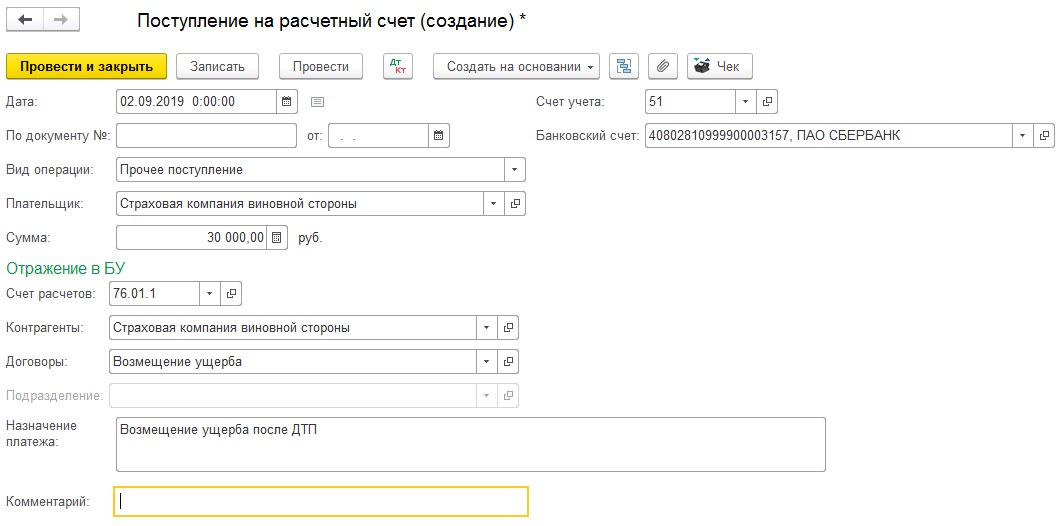

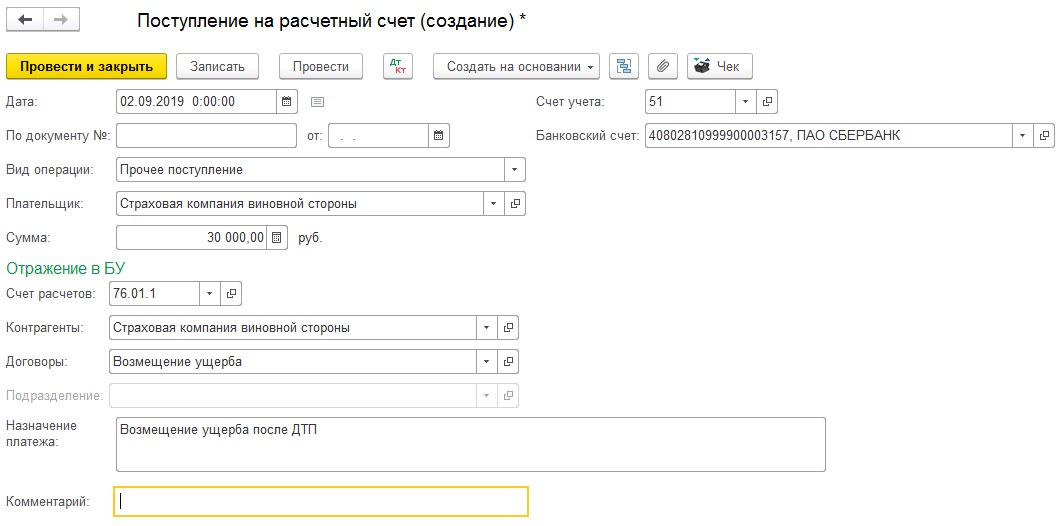

2) Поступление на счет организации суммы возмещения ущерба регистрируется документом Поступление на расчетный счет для вида операции Прочие расчеты с контрагентами. В поле Счет расчетов указывается счет 76.01.1.

Затраты на ремонт признаются в общем порядке, предусмотренном статьей 260 НК РФ, как расходы на ремонт основных средств.

Они отражаются в периоде осуществления в размере фактических затрат (письмо Минфина России от 31.03.2009 № 03-03-06/2/70).

Вычет НДС по товарам, работам и услугам, приобретаемым для ремонта поврежденного автомобиля, производится на общих основаниях независимо от того, что стоимость ремонтных работ компенсируется страховой организацией (письма Минфина России от 29.07.2010 № 03-07-11/321 и от 15.04.2010 № 03-07-08/115).

Учет расходов на ремонт автомобиля после ДТП в «1С:Бухгалтерии 8» рассмотрим на примере.

Пример 3

Автомобиль организации, используемый для целей управления, 1 декабря 2012 года попал в ДТП.

От страховой компании виновника аварии 20 декабря 2012 года на расчетный счет поступила сумма возмещения ущерба в размере 29 500 руб.

Ремонт автомобиля выполнен 24 декабря 2012 года организацией «Автосервис», о чем составлен акт приема-передачи выполненных работ. Стоимость ремонта составила 23 600 руб., в том числе НДС 3 600 руб. На выполненные работы исполнителем выставлен счет-фактура. Организация 26 декабря 2012 года оплатила исполнителю выполненные работы по ремонту автомобиля в сумме 23 600 руб., в том числе НДС 3 600 руб.

Рассмотрим отражение этих событий в учете организации.

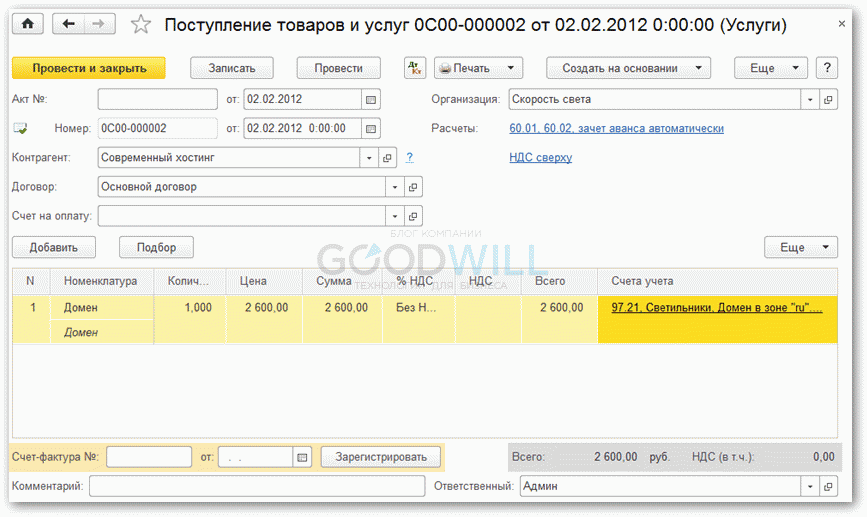

1) На дату акта приема-передачи выполненных работ по ремонту автомобиля вводится документ Поступление товаров и услуг для операции Покупка, комиссия.

На закладке Услуги в табличной части указываются выполненные работы, их стоимость, счета и аналитические признаки бухгалтерского и налогового учета (рис. 4).

На закладке Счет-фактура указываются реквизиты полученного от исполнителя счета-фактуры, и устанавливается флажок Отразить вычет НДС в книге.

2) Перечисление исполнителю оплаты за выполненные работы отражается документами Платежное поручение (для подготовки платежного поручения банку) и Списание с расчетного счета для операции Оплата поставщику (для отражения перечисления на счетах бухгалтерского учета).

Учет расходов и возмещения при ликвидации автомобиля после ДТП

В результате ДТП может быть зарегистрирован факт полной или конструктивной гибели автомобиля. О конструктивной гибели говорят тогда, когда затраты на восстановление автомобиля превышают 75 процентов страховой стоимости по договору КАСКО. Конструктивная гибель приравнивается к полной гибели имущества.

Если организация отказывается от своих прав на автомобиль, выплата возмещения при его полной или конструктивной гибели производится в размере полной страховой суммы за вычетом износа автомобиля за прошедший до страхового случая срок действия договора (п. 5 ст. 10 Закона РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации»).

Страховое возмещение в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению при полной или конструктивной гибели автомобиля отражаются аналогично рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля (см. Пример 2).

Не подлежащий восстановлению автомобиль списывается с бухгалтерского и налогового учета на основании акта о списании автотранспортных средств. О факте списания также делается отметка в инвентарной карточке учета основных средств. Для прекращения уплаты транспортного налога списываемый автомобиль необходимо снять с учета в органах ГИБДД.

В бухгалтерском учете списание автомобиля отражается следующими записями:

В налоговом учете остаточная стоимость и расходы, связанные с выводом из эксплуатации не подлежащего восстановлению автомобиля, включаются в состав внереализационных расходов (подп. 8 п. 1 ст. 265 НК РФ).

В «1С:Бухгалтерии 8» списание автомобиля с бухгалтерского и налогового учета в результате полной или конструктивной гибели отражается документом Списание ОС (рис. 5). В качестве аналитического признака на счете 91.02 указывается статья прочих доходов и расходов с видом Доходы (расходы), связанные с ликвидацией основных средств.

Учет расходов и возмещения при хищении (угоне) автомобиля

Если автомобиль был застрахован от хищения (угона), то в случае наступления страхового случая страховая компания должна выплатить организации страховое возмещение в размере, установленном договором КАСКО, но не превышающем действительную (страховую) стоимость имущества (ст. 947 НК РФ).

Страховое возмещение в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению при хищении (угоне) автомобиля отражаются аналогично рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля после ДТП (см. Пример 2).

Похищенный (угнанный) автомобиль подлежит списанию с бухгалтерского учета (п. 29 ПБУ 6/01), как и при ДТП, на основании акта о списании автотранспортных средств. Сделать это можно в отчетном периоде, когда произошла кража (угон) на основании проведенной инвентаризации, а также копии постановления о возбуждении уголовного дела. При этом остаточная стоимость, как и при ДТП, включается в прочие расходы организации.

Для целей налогообложения прибыли остаточная стоимость похищенного (угнанного) автомобиля признается внереализационными расходами, но при условии, что не удалось установить виновное лицо (подп. 5 п. 2 ст. 265 НК РФ).

Таким образом, остаточная стоимость автомобиля учитывается в составе расходов того отчетного (налогового) периода, в котором вынесено постановление о приостановлении уголовного дела по факту хищения (угона).

Для сближения бухгалтерского и налогового учета рекомендуется остаточную стоимость автомобиля до отнесения на прочие расходы в качестве недостачи отразить на счете 94 «Потери и недостачи от порчи ценностей» и уже после приостановления уголовного дела списать в дебет счета 91.02 «Прочие расходы».

Списание похищенного (угнанного) автомобиля с учета и признание расходов в «1С:Бухгалтерии 8» рассмотрим на примере.

Пример 4

Организация имеет в собственности автомобиль, используемый для целей управления:

— 12.11.2012 получена копия постановления о возбуждении уголовного дела по факту хищения. В этот же день по результатам проведенной инвентаризации принято решение о списании автомобиля с учета. Остаточная стоимость автомобиля в бухгалтерском и налоговом учете с учетом амортизации за ноябрь 2012 года составляет 190 950,00 руб.;

Рассмотрим отражение этих событий в учете организации.

2) Списание остаточной стоимости по счета 94 на счет 91.02 «Прочие расходы» отражается документом Операция (бухгалтерский и налоговый учет) (рис. 6). В аналитике по дебету проводки указывается статья прочих доходов и расходов с видом Доходы (расходы), связанные с ликвидацией основных средств и списанный с учета объект основных средств.

Учет неиспользованной страховой премии по договорам ОСАГО и КАСКО

Договора ОСАГО и КАСКО могут быть расторгнуты досрочно. Например, в случае полной или конструктивной гибели автомобиля при ДТП, хищении (угоне) автомобиля или его продажи до истечения срока действия договора. В указанных случаях по договору ОСАГО страховая компания обязана возвратить часть неиспользованной страховой премии (п. 34 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных Постановлением Правительства РФ от 07.05.2003 № 263).

В бухгалтерском учете возвращенная часть страховой премии отражается как возврат предоплаты по дебету счета 51 «Расчетные счета» и кредиту счета 76.01.9 «Платежи (взносы) по прочим видам страхования».

Для целей налогообложения прибыли возвращенная сумма страховой премии также не учитывается в составе расходов (письмо Минфина России от 18.03.2010 № 03-03-06/3/6).

В «1С:Бухгалтерии 8» зачисление на расчетный счет части неиспользованной страховой премии регистрируется документом Поступление на расчетный счет для операции Прочее поступление (рис. 7). В аналитике счета кредита указывается страховая компания и статья расходов будущих периодов, по которой была учтена предоплата страховых взносов по договору ОСАГО.

Невозвращаемая часть страховой премии в бухгалтерском учете списывается со счета 76.01.9 в корреспонденции со счетом 91.02. Для целей налогообложения эта сумма учитывается в составе внереализационных расходов (письма Минфина России от 18.03.2010 № 03-03-06/3/6, от 15.03.2010 № 03-03-06/1/133).

В «1С:Бухгалтерии 8» списание невозвращаемой части страховой премии со счета 76.01.9 производится с помощью документа Операция (бухгалтерский и налоговый учет) (рис. 8). В аналитике счета дебета указывается статья прочих доходов и расходов с видом Прочие внереализационные доходы (расходы). В аналитике счета кредита указывается страховая компания и статья расходов будущих периодов, по которой была учтена предоплата страховых взносов по договору ОСАГО.

В отличие от договора ОСАГО, порядок досрочного расторжения договора КАСКО устанавливается самим договором или прилагаемыми к нему правилами страховой компании. Этими же документами регулируются и правила возврата неизрасходованной части страховой премии. В большинстве страховых компаний возврат премии по договору КАСКО производится, но с существенными ограничениями и в исключительных случаях.

Если по договору КАСКО предусмотрен возврат части премии, то в налоговом и бухгалтерском учете он отражается по аналогии с договором ОСАГО (см. рис. 7).

Невозвращаемая часть страховой премии по договору КАСКО списывается со счета 76.01.9 по аналогии с договором ОСАГО. Для целей налогообложения прибыли эта сумма может быть учтена по аналогии с возможностью учета данных расходов по договору ОСАГО (см. рис. 8).

Если организация считает, такой вариант связан с налоговыми рисками, то может учесть невозвращаемую часть страховой премии в составе не учитываемых при налогообложении расходов, зафиксировав постоянную разницу (рис. 9).

Для того чтобы иметь возможность с помощью стандартных отчетов проанализировать состав расходов, не учитываемых для целей налогообложения, следует дополнительно ввести запись по дебету счета НЕ.03 «Внереализационные расходы, не учитываемые в целях налогообложения».

Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

02 апреля приобретен автомобиль Ford Mondeo.

03 апреля автомобиль был застрахован в ПАО СК «Росгосстрах»: была уплачена страховая премия ОСАГО в размере 14 820 руб. за период с 04 апреля текущего года по 03 апреля следующего года

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата страховой премии | |||||||

| 03 апреля | 76.01.9 | 51 | 14 820 | 14 820 | Оплата страховой премии ОСАГО | Списание с расчетного счета — Прочее списание | |

| 013 | 14 820 | Учет страхового полиса ОСАГО | Операция, введенная вручную — Операция | ||||

| Отражение в учете затрат на страховую премию за апрель | |||||||

| 30 апреля | 26 | 76.01.9 | 1 096,27 | 1 096,27 | 1 096,27 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

| Отражение в учете затрат на страховую премию за май | |||||||

| 31 мая | 26 | 76.01.9 | 1 258,69 | 1 258,69 | 1 258,69 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

В программе 1С для расчетов по страховым премиям предусмотрен специальный счет 76.01.9 «Платежи (взносы) по прочим видам страхования». Не смотря на то, что уплаченную премию нельзя отнести к расходам будущего периода, счет 76.01.9 имеет субконто Расходы будущих периодов PDF для автоматического равномерного признания расходов при выполнении процедуры Закрытие месяца. Поэтому создавать дополнительно документ учета затрат, например, документ Поступление (акт, накладная) не нужно.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

- в пределах страховых тарифов, если они предусмотрены законодательством;

- в сумме фактических расходов, если пределы страховых тарифов не предусмотрены.

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

- Вид для НУ — Прочие виды страхования;

- Вид актива в балансе — Дебиторская задолженность;

- Сумма — оплаченная сумма страховой премии, списываемая равномерно в течении срока действия договора;

- Признание расходов — По календарным дням;

- Период списания — период страхования;

- Счет затрат — счет учета затрат на страхование;

- Статья затрат — статья затрат, по которой отражается страховая премия в расходах.

Оплата страховой премии

Оплата премии

Для того чтобы затраты на страхование автоматически равномерно учитывались в составе расходов, необходимо на этапе оплаты страховой премии корректно заполнить документ Списание с расчетного счета вид операции Прочее списание в разделе Банк и касса – Банк – Банковские выписки – Списание .

В документе указывается:

- Получатель — контрагент, на счет которого оплачивается страховая премия;

- Сумма — оплаченная сумма страховой премии согласно выписке банка;

- Счет дебета — счет 76.01.9 «Платежи (взносы) по прочим видам страхования»: это специальный счет в 1С, предусмотренный для оплаченных страховых премий;

- Контрагенты — страховая компания;

- Расходы будущих периодов — параметры для автоматического равномерного признания затрат на ОСАГО.

Читать статью Страховка КАСКО в Казахстане: сколько стоит и что гарантирует

Проводки по документу

Документ формирует проводку:

- Дт 76.01.9 Кт 51 — оплата страховой премии.

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

В 1С нет специального забалансового счета для учета полисов. Поэтому его необходимо создать самостоятельно, например, 013 «Полисы ОСАГО, ДСАГО, КАСКО». PDF

БухЭксперт8 советует вести учет как по элементам справочника Расходы будущих периодов , так и по Основным средствам . При таком наборе аналитики можно, например, проанализировать по какому транспортному средству заканчивается страховка.

Принятие на забалансовый учет поступившего полиса ОСАГО оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную .

Отражение в учете затрат на страховую премию

Для автоматического ежемесячного учета затрат на страховую премию ОСАГО необходимо запустить процедуру Закрытие месяца регламентная операция Списание расходов будущих периодов в разделе Операции — Закрытие периода — Закрытие месяца .

Проводки по документу

Учет затрат на ОСАГО за апрель

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за апрель.

Учет затрат на ОСАГО за май

Документ формирует проводку:

- Дт 26 Кт 76.01.9 — учет затрат на ОСАГО в составе общехозяйственных расходов за май.

Аналогично осуществляется учет затрат на ОСАГО за следующие месяцы до окончания страхового договора.

Контроль

Расчет суммы затрат на ОСАГО можно посмотреть по отчету Справка — расчет списания расходов будущих периодов по кнопке Справки-расчеты в процедуре Закрытие месяца .

Осуществим проверку правильности расчета суммы затрат на ОСАГО программой:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- ..Страхование КАСКО, в отличие от ОСАГО, — дело сугубо добровольное..

(14 оценок, среднее: 4,93 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

Осуществляя хозяйственную деятельность, различные организации пользуются автотранспортными средствами. Наличие собственного транспорта позволяет закупать сырье и материалы, выполнять курьерские услуги. Данная статья посвящена учету операций страхования авто в программе 1С Бухгалтерия.

Полисы ОСАГО

Получение полиса ОСАГО после покупки транспортного средства является обязательным условием для любого предприятия. В противном случае невозможна регистрация авто в ГИБДД. Получить полис требуется на основании статьи 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

В отличие от обязательного полиса ОСАГО, полис КАСКО относится к добровольным. Учитывая, что использование ОСАГО не позволяет погасить всю стоимость причиненного ущерба и выплаты осуществляются только пострадавшей стороне, многие организации предпочитают добровольное имущественное страхование.

Проследить взаиморасчеты со страховой компанией можно на счете 76.01.9 «Платежи (взносы) по прочим видам страхования». Обычно страховка транспортного средства оформляется на 1 год, однако расходы согласно бухгалтерскому и налоговому учету принимаются ежемесячно (как РБП).

Посмотрим, как проводятся операции по учету договоров автострахования в 1С Бухгалтерия 8. Например, организация заключила два страховых договора: ОСАГО на сумму 5 тыс.руб и КАСКО на сумму 50 тыс.руб.

Каким образом отражается оплата страховки в 1С

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Читать статью Особенности расторжения договора ОСАГО

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Как признаются расходы на страховые полисы

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Что предпринимать в случае ДТП

Когда автотранспорт попадает в ДТП, необходимо отражать происшествие в бухгалтерском учете. Виновниками аварии могут быть оба участника дорожного движения. Ущерб, нанесенный транспортному средству другим участником, возмещается на основании полиса ОСАГО страховой компанией, заключившей договор с виновником аварии. При использовании добровольного автострахования не имеет значения, кто является виновником ДТП. Существует два варианта возмещения причиненного ущерба:

- выплата денежной суммы, осуществляемая страховой компанией виновника;

- ремонт автомобиля за счет той же страховой компании.

Далее рассмотрим, как отразить первый вариант.

Допустим, компания страховщик виновника оценила ущерб и готова сделать денежное возмещение. Необходимо зайти в раздел «Операции», далее нажать «Операции, введенные вручную», после чего создать новый документ.

В согласии с п.7 ПБУ 9/99, выплаты по страховому договору признаются в бухучете прочими расходами, а для налогового учета проходят как внереализационные доходы (п.3 ст.250 НК РФ).

Затем отражается сумма возмещения ущерба, поступающая на счет организации. В разделе «Банк и касса» — подраздел «Банковские выписки» создаем документ «Поступление на расчетный».

Для признания затрат предприятия, связанных с ремонтом, действует общий порядок согласно ст. 260 НК РФ, данные затраты считаются расходами на ремонт основных средств. В разделе «Покупки» вводим документ «Поступление» (акты, накладные).

При заполнении документа «Поступление: Акт» вводится номенклатура с видом «Услуги». Далее выбирается счет учета и статья затрат с видом «Ремонт основных средств».

Оплату ремонта средства передвижения необходимо проводить как стандартную оплату поставщику.

При использовании второго варианта возмещения, а именно ремонта транспортного средства за счет страховой компании виновника аварии, пострадавшая сторона не будет отражать в бухгалтерском и налоговом учете результаты ДТП, поскольку отсутствуют какие-либо затраты и доходы, получаемые в качестве возмещения.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Нажатием кнопки я принимаю условия Оферты по использованию сайта и согласен с Политикой конфиденциальности

Как провести по бухгалтерии франшизу по КАСКО

При наступлении страхового случая страховщик возместит часть средств на ремонт автомобиля за вычетом заранее определенной суммы – стоимости франшизы. При этом она будет учитываться в составе прочих затрат компании, а возмещение ремонта относится к внереализационным доходам.

Многие крупные организации оформляют на автомобили полисы добровольного страхования КАСКО для получения возмещения в случае ДТП или хищения имущества. В целях сокращения расходов (до 50%) они покупают франшизы.

Франшиза по КАСКО – это заранее оговоренное условие в полисе страхования, в соответствии с которым при наступлении страхового случая часть средств за ремонт автомобиля оплачивается его владельцем за счет собственных финансов. Как правило, это фиксированная сумма или определенный процент от страховки, на которые страховщик освобождается от возмещения.

При заключении договора со страховой компанией автовладелец получает скидку на стоимость франшизы (например, крупнейшие компании предлагают клиентам оформить франшизу стоимостью от 10 до 75 тыс. рублей). Ряд страховых позволяют впоследствии выкупить ее при определенных условиях.

Наиболее часто оформляемой является безусловная франшиза, при которой страховая возмещает разницу между суммой понесенного ущерба и заранее определенной уступкой.

Бухгалтерский учет

Учет франшизы по КАСКО ведется в соответствии с ПБУ 10/99 (расходы компании) и отображается в составе прочих расходов фирмы на 91 счете в составе издержек на ремонт автомобиля.

Читать статью Чем отличается КАСКО от ОСАГО — разница и сравнение страховых полисов

Пример безусловной франшизы: компания приобрела полис ОСАГО с безусловной франшизой на сумму 15 000 рублей. Наступил страховой случай:

- Расходы на ремонт автомобиля не превышают 15 тыс. руб. – компания оплачивает ремонт собственными средствами, страховщик не возмещает издержки.

- Расходы превысили 15 тыс. руб. – страховщик возместит затраты на ремонт за вычетом стоимости франшизы (например, при ремонте в 50 000 руб. по договору возместят 35 000 рублей и т.д.).

Бухгалтерский учет взаиморасчетов со страховой организацией осуществляется на счете 76.01 (активно-пассивный субсчет, отображающий все расходы компании по различным видам страхования).

Оплата страховой премии отображается проводкой Дт76.01 Кт51. В течение срока действия полиса добровольного страхования расходы списываются равномерно на соответствующие счета затрат: Дт20 (23,25,26,44) Кт76.01. Некоторые предприятия используют счет 97 для учета страховых премий и равномерного списания стоимости полиса в течение срока действия договора. Выбранный способ должен быть закреплен в учетной политике компании.

При оформлении КАСКО с франшизой на дату полученного акта выполненных работ о проведенном ремонте бухгалтер оформляет следующие проводки:

- Дт20 Кт60 – отображение стоимости ремонтных работ (франшиза учтена).

- Дт19 Кт60 – НДС от автосервиса.

- Дт68 Кт19 – налог принят к вычету.

- Дт76.01 Кт91.1 – признание выплаты страховщика в составе внереализационных доходов.

- Дт60 Кт 76.01 – зачет оплаты ремонта средствами, возмещенными страховщиком.

- Дт76.01 Кт51 – оплата франшизы безналичным переводом.

Налоговый учет

Особого порядка учета франшизы по полисам КАСКО не предусмотрено. В данной ситуации компания оплачивает часть ремонта автомобиля после ДТП за счет собственных средств, а часть возмещает страховой организацией. Наиболее распространена ситуация, когда сначала страховщик оплачивает весь ремонт, а потом предоставляет соответствующую документацию и счет на оплату франшизы (не применяется при значительных суммах ремонтных работ). Возмещение затрат на ремонт отображается в налоговом учете в составе прочих доходов фирмы, а проведенный ремонт авто – в прочих расходах.

Примечание от автора! Все закрывающие документы по ремонту движимого имущества должны быть оформлены на имя владельца автомобиля.

Для признания расходов при расчете налоговой базы по налогу на прибыль они должны быть экономически обоснованными и подтвержденными документально. При расчетах за восстановление автомобилей по КАСКО оба условия выполняются, поэтому данные внереализацинные расходы можно учесть в целях налогообложения как издержки на ремонт движимого имущества организации.

Практический пример

Общество с ограниченной ответственностью «Колосок» приобрело полис КАСКО с безусловной франшизой, сумма которой составила 25 тыс. рублей. Согласно заключенному договору страховая, организация оплачивает ремонт автомобиля при наступлении страхового случая в полном объеме, а затем предоставляет ООО «Колосок» закрывающую документацию:

- акт выполненных работ от ремонтной мастерской на имя владельца полиса;

- счет на оплату безусловной франшизы.

Через месяц автомобиль ООО «Колосок» попал в крупное ДТП, стоимость восстановления составила 175 тыс. руб. (в т.ч. НДС 20% 29 166,67 руб.). Страховая компания оплатила ремонт в полном объеме и после этого представила акт заказчику вместе со счетом на оплату франшизы.

Бухгалтерские проводки по хозяйственным операциям:

Дт20 Кт60

145 833,33 рублей – отображена стоимость восстановления автомобиля.

Дт19 Кт60

29 166,67 руб. – учтен НДС.

Дт68 Кт19

29 166,67 руб. – «входной» НДС принят к вычету.

Дт76.01 Кт91.1

150 тыс. руб. (175 000 руб. за минусом стоимости франшизы в 25 000 руб.) – сумма страховой выплаты включена в прочие доходы компании.

Дт60 Кт76.01

175 тыс. рублей – зачет выплаты в счет проведенных ремонтных работ.

Дт76.01 Кт51

25 000 руб. – возмещение убытка страховщика в соответствии с договором.

Налогообложение: 175 000 рублей включены в состав прочих издержек, 150 тыс. руб. включены в состав внереализационных доходов.

Преимущества франшизы по КАСКО

Большинство договоров лизинга по автомобилям предполагают оформление полиса КАСКО. Кроме того, при наличии премиальных автомобилей на балансе фирмы покупка полиса добровольного страхования также весьма актуальна.

Основных плюсов франшизы по КАСКО четыре.

Снижение затрат финансовых ресурсов на приобретение полиса – страховой случай может наступить через довольно продолжительное время, что позволит распределить издержки на страхование.

Возможность получения скидок и специальных предложений постоянных клиентов.

Учет стоимости франшизы в составе прочих расходов и при расчете налога на прибыль.

Возможность экономии времени при незначительных ДТП – если стоимость ущерба менее суммы франшизы, не надо обращаться за возмещением.

Похожие записи:

- Что такое автострахование?

- Как оформить ОСАГО через интернет

- ДСАГО — особенности страхования

- Что такое КБМ и как он влияет на цену ОСАГО

Учет расходов на приобретение полиса ОСАГО и КАСКО в «1С:Бухгалтерии 8»

Теперь можно нажать кнопку «Записать и закрыть» и перейти к оформлению принятия к учету расходов будущих периодов:

Оформление расходов будущих периодов в 1С 8.3

Оформление производим документом «Поступление товаров и .

Заходим в меню «Покупки», далее – ссылка «Поступление товаров и услуг». Нажимаем кнопку «Поступление» и выбираем «Поступление услуг».

Читайте также: Перевыставление счетов-фактур по агентскому договору

Шапку документа заполняем как обычно при поступлении (описывалось уже не раз). Вопросов здесь возникнуть не должно.

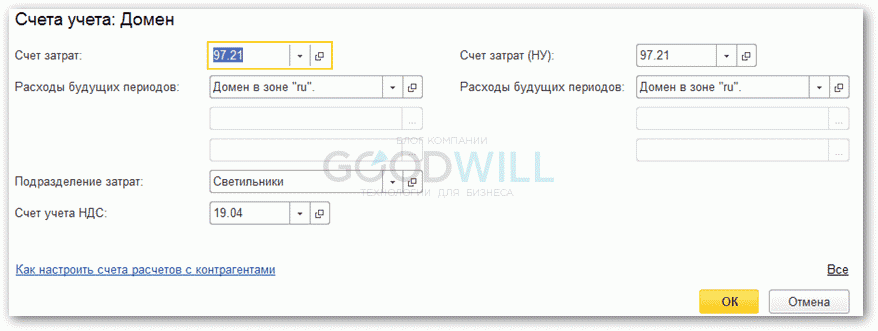

Перейдем к заполнению табличной части. Добавим новую строку, выберем номенклатуру, укажем количество и сумму.

Интерес представляет колонка «Счета учета». В ней нужно удалить то, что программа предлагает по умолчанию, и нажать кнопку выбора счета. В открывшемся окне укажем:

Налоговый учет настраивается аналогично.

Вот пример настройки счетов учета:

Пример заполненного документа:

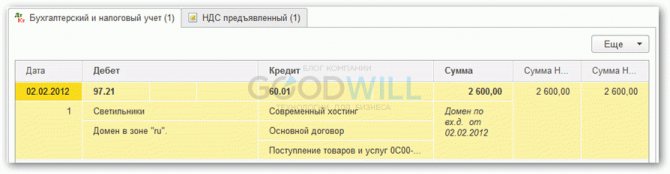

Посмотрим бухгалтерские проводки, которые сформировала нам программа 1С:

Убеждаемся, что расходы поступили на счет 97.21 и будут на нем учитываться до полного списания. Остаток к списанию всегда можно посмотреть, сформировав оборотно-сальдовую ведомость по счету.

Списание расходов будущих периодов в проводках при закрытии месяца

Списание таких расходов выполняется регламентной операцией «Закрытие месяца«:

Если Вы сделали все так, как описано выше (у Вас данные могут отличаться от моих, но принцип должен быть такой, как я описал), то в проводках по РБП должен получиться следующий результат расчета:

Читайте также: Прием на работу переводом из другой организации: заявление, приказ в 2021 году

Смотрите также наше видео про отражение РБП в 1С:

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Как отразить в 1С 8.3 учет добровольного медицинского страхования?

МарияAFG, расклад такой.

Выдержка. В целях бухгалтерского учета страховые взносы по договору добровольного страхования работников, предусмотренные трудовым или коллективным договором, признаются расходом организации по обычным видам деятельности (п.п. 5, 8 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 г. № 33н, далее — ПБУ 10/99).

Получается, что в отличие от налогового учета, в котором расходы на ДМС нормируются (6% от ФОТ), в бухгалтерском учете такие расходы признаются без ограничений. При возникновении разниц их следует отразить в учете в соответствии с ПБУ 18/02.

В связи с тем, что норматив на добровольное медицинское страхование рассчитывается нарастающим итогом, в учете появляется вычитаемая временная разница

(п. 11 ПБУ 18/02), т.к. по окончании года такая разница может исчезнуть. Однако, в случае, если разница все же осталась — она переходит в статус постоянной (п. 4 ПБУ 18/02).

В бухгалтерском учете расходы на ДМС работников включаются в состав расходов в течение периода, к которому они относятся. Проводка в БУ следующая.. По дебету — счета затрат (20, 26, 44), если ДМС касается ваших сотрудников — тут уж сами решайте Если организацией страховые взносы были перечислены за лиц, которые не состоят с ней в трудовых отношениях, то в этом случае расходы признаются для организации прочими и отражаются по дебету счю 91.02 «Прочие расходы» (п. 11 ПБУ 10/99).

Для отражения операций по добровольному медицинскому страхованию работников по Кт используется счет 76.01 «Платежи (взносы) по добровольному страхованию работников».

В программе «1С:Бухгалтерия 8» для учета расходов на добровольное медицинское страхование работников можно сделать красиво и использовать субсчет 76.01.2 «Платежи (взносы) по добровольному страхованию на случай смерти и причинения вреда здоровью». В качестве аналитики там используется справочник «Расходы будущих периодов». Тогда списание на затраты сумм ДМС вообще автоматом в закрытии месяца производиться будет.

Ну а факт перечисления денег по договору ДМС страховой компании в выписке отразите списанием с расчетного счета с проводкой Дт. 76.01.2 — Кт. 51

О страховании гражданской ответственности на опасных производственных объектах

- Д20(26) К76-1 –отнесена на расходы страховая премия

Когда договор заключается не с первого числа месяца, необходимо рассчитать сумму расходов в соответствии с количеством дней оставшихся до окончания месяца. Когда договор расторгли до окончания срока его действия, тогда возвращается от страховой компании часть премии:

Читайте также: Статья 79 ТК РФ. Прекращение срочного трудового договора

- Д51 К76-1 –часть страховой премии получена

При этом нужно списать полис:

Как отразить в бухгалтерском учете страхование имущества Самыми распространенными формами страхования являются страхование риска потери или повреждения конкретного имущества. После заключения договора страхования имущества выдается страховой полис.

В качестве дополнительного обоснования можно привести аналогию с предоплаченной арендой: расходы в виде арендной платы арендатор признает по мере получения услуги, перечисленные до того суммы рассматриваются как средства в расчетах. Однако услуга аренды наглядна: арендатор постоянно ее потребляет, то есть пользуется имуществом арендодателя. Со страхованием ситуация иная: и, казалось бы, не потребляется в том же традиционном смысле постоянно и непрерывно в течение срока действия договора.

Однако это так и есть: принятие страховщиком на себя рисков страхователя и составляет услугу. Следовательно, она точно так же потребляется непрерывно в течение срока действия договора независимо от наступления страховых случаев.

Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

После приобретения автомобиля организация первым делом должна заключить договор обязательного страхования гражданской ответственности (ОСАГО), поскольку страхование ответственности для автовладельцев является обязательным (пункты 1, 2 ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), а полученный полис ОСАГО необходим для регистрации транспортного средства в ГИБДД, его техосмотра и эксплуатации (п. 2 ст. 19, п. 3 ст. 16 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»; пункты 1, 3 ст. 32 Федерального закона от 25.04.2002 № 40-ФЗ).

Выплаты по ОСАГО могут не покрывать в полном объеме ущерб, который может быть причинен автомобилю при ДТП (дорожно-транспортном происшествии). К тому же возмещаются потери только потерпевшей стороне. Поэтому организации в дополнение к ОСАГО заключают договора добровольного имущественного страхования самого транспортного средства от угона и возможного причинения ущерба в результате ДТП, противоправных действий третьих лиц и повреждений по иным рискам. В практике автострахования такие договоры получили название договоров КАСКО (от испанского casco — «корпус», «остов судна»).

Договора ОСАГО и КАСКО, как правило, заключаются на один год и вступают в силу с момента оплаты полиса. В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

При этом согласно толкованию Р112 «Об участии организации в договорах страхования в качестве страхователя», принятому Фондом развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»» (см. https://bmcenter.ru/Files/P112), приобретение полиса не приводит к возникновению в бухгалтерском учете организации-страхователя расходов будущих периодов.

Оплата полиса страхователем учитывается как предоплата услуг (авансы по услугам), которая признается расходом организации по мере потребления страховых услуг, т. е. по мере истекания периода страхования. Указанная предоплата отражается на счете учета расчетов со страховщиками. До истечения оплаченного страхового срока соответствующие суммы отражаются в бухгалтерском балансе в зависимости от их существенности по самостоятельной статье или включаются в агрегированную статью «Прочие оборотные активы» или «Прочие внеоборотные активы» (при оплате на срок более года).

Для учета расчетов со страховщиками по суммам предоплаты в толковании Р112 рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию».

Затраты на КАСКО признаются при налогообложении прибыли в размере фактических затрат (подп. 1 п. 1, п. 3 ст. 263 НК РФ).

При этом страховые премии по договорам ОСАГО и КАСКО признаются в течение срока действия договора равномерно — пропорционально количеству календарных дней в отчетном периоде (п. 6 ст. 262 НК РФ). Затраты на уплату премий включаются в состав прочих расходов, связанных с производством и (или) реализацией (пункты 2 и 3 ст. 263 НК РФ).

Для учета сумм предоплаты по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8» предназначен субсчет 76.01.9 «Платежи (взносы) по прочим видам страхования». Аналитический учет по Субконто 2 на субсчете 76.01.9 ведется по статьям расходов будущих периодов, что позволяет выполнять автоматическое списание учтенных на этом субсчете сумм по определенным правилам, в частности, равномерно — пропорционально количеству календарных дней в отчетном периоде.

Организация в связи с покупкой автомобиля 1 октября 2012 года застраховала свою гражданскую ответственность, а также оформила договор КАСКО. Стоимость полиса ОСАГО составила 6 000 руб., КАСКО — 60 000 руб.

Период страхового срока по договорам ОСАГО и КАСКО — с 1 октября 2012 года по 30 сентября 2013 года.

1) Перечисление страховой премии отражается документами Списание с расчетного счета для вида операции Прочее списание:

от 01.10.2012 — на сумму страховых взносов по ОСАГО и первого платежа по договору КАСКО;

В описании статьи будущих периодов в справочнике Расходы будущих периодов указывается (рис. 1):

Страхование гражданской ответственности проводки в бухучете

Пример Промышленная организация заключила со страховой организацией, имеющей соответствующую лицензию, договор страхования гражданской ответственности за причинение вреда жизни, здоровью или имуществу третьих лиц и окружающей среде в случае аварии на опасном производственном объекте (площадка, на которой используется стационарно установленный башенный кран). Срок действия договора — с 1 февраля 2006 года по 31 января 2007 года. Страховая сумма — 1000000 руб., страховой тариф — 0,5%, страховая премия — 5000 руб. Уплату единовременной страховой премии организация произвела в срок, установленный в договоре страхования. В бухгалтерском учете оформляются указанные в таблице проводки. Таблица Содержание операций Дебет Кредит Сумма, руб.

Действительно, расторжение договора страхования до истечения срока его действия предусмотрено законом (ст.

958 ГК РФ). Так, договор прекращается досрочно, если после его вступления в силу возможность наступления страхового случая отпала и существование страхового риска прекратилось по иным обстоятельствам, чем страховой случай, например в результате:- гибели застрахованного имущества по иным причинам, чем наступление страхового случая;- прекращения в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью. В данном случае страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденного постановлением Правительства РФ от 05.08.1992 N 552, в размере 1% от выручки. Однако арбитражная практика складывается не в пользу налоговых органов. В постановлениях ФАС Восточно-Сибирского округа от 02.03.2005 по делу N А33-13049/04-С6-Ф02-572/05-С1, ФАС Поволжского округа от 22.09.2005 по делу N А49-656/2005-75А/17, ФАС Волго-Вятского округа от 26.08.2006 по делу N А43-34874/2005-38-630, от 27.01.2006 по делу N А43-21719/2005-16-672 данные виды страхования признаются обязательными применительно к каждому конкретному налогоплательщику.

Читайте также: Личный кабинет природопользователя Росприроднадзора

Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор.

Учет расходов на приобретение полиса ОСАГО и КАСКО

Предприятия в своей хозяйственной жизни могут использовать различные транспортные средства, в частности, автомобили.

В налоговом учете стоимость полиса ОСАГО учитывается при налогообложении прибыли в пределах страховых тарифов (п. 1 ст. 263 НК РФ).

Порядок учета расходов на приобретение полисов ОСАГО и КАСКО в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Сумма страховых взносов по ОСАГО перечислена 1 октября 2012 года.

По договору КАСКО предусмотрена уплата страховой премии в два этапа: до 2 октября 2012 года и до 1 апреля 2013 года. Оплата взносов за первые 6 месяцев произведена 1 октября 2012 года.

от 30.03.2013 — на сумму второго платежа по договору КАСКО.

В разделе Расшифровка платежа формы документа Списание с расчетного счета указывается:

2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

○ Советы юриста:

✔ Учет расходов на страхование автомобиля, взятого в лизинг.

Довольно часто у организаций, владеющих автомобилем по договору лизинга, возникают проблемы с налоговым и бухгалтерским учетом операций по получению полисов ОСАГО и КАСКО. Чтобы избежать проблем, автоюристы рекомендуют обратиться к сути самого договора лизинга. Нормы гражданского законодательства (а именно ч. 3 ст. 421, ч. 1 ст. 1005 и ч. 2 ст. 1008 ГК РФ) применимы к рассматриваемой сделке в той части, в которой лизингодатель становится агентом, посредством действий которого страхуется транспортное средство от своего имени, но за счет лизингополучателя. Поэтому страховая премия (если она подтверждена документально) отражается по общим правилам, как если бы данная сумма уплачивалась непосредственно страховщику.

✔ Расходы по упрощенной системе налогообложения.

Льготное налогообложение определенным образом влияет на необходимость отражения рассмотренных операций. Упрощенная система бывает двух типов, которые отличаются по объекту: либо «доход минус расходы», либо «доходы». В первом случает средства, потраченные за заключение договоров ОСАГО и КАСКО должны учитываться вместе с расходами, осуществленными в момент непосредственной уплаты страховой премии. Однако если договор расторгается, ее часть, возвращаемая с учетом фактического времени действия страховки, засчитывается наряду с иными доходами по общему правилу. Если же организация избрала УСН по объекту «доходы», то ни уплата страховой премии, ни возврат ее части не учитываются ни в одной из статей.

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

Учет расходов на ремонт и возмещения ущерба при ДТП

При эксплуатации автомобиль организации может пострадать в результате ДТП. Ущерб, причиненный автомобилю в этом случае, может быть возмещен:

При этом и по договору ОСАГО, и по договору КАСКО страховая компания может возместить сумму ущерба путем денежной выплаты либо в счет этой выплаты организовать и частично или полностью оплатить ремонт в выбранной ею или пострадавшей стороной авторемонтной организации.

При выплате страховой компанией возмещения в денежном выражении оно в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

Суммы страхового возмещения, получаемые при наступлении страхового случая, не связаны с оплатой реализуемых товаров, работ, услуг, поэтому они не включаются в базу по НДС (письма Минфина России от 24.12.2010 № 03-04-05/3-744 и ФНС России от 29.12.2006 № 14-2-05/[email protected]).

Учет возмещения ущерба денежными средствами в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Организация имеет в собственности автомобиль. Договор КАСКО со страховой компанией не заключался:

— 01.12.2012 — автомобиль организации попал в ДТП. Виновником признан водитель другого автомобиля;

— 14.12.2012 — страховая организация виновника аварии признала выплату возмещения в сумме 29 500 руб.;

— 20.12.2012 — сумма возмещения ущерба в размере 29 500 руб. зачислена на расчетный счет организации.

1) На дату признания страховой компанией виновника аварии суммы возмещения ущерба вводится документ Операция (бухгалтерский и налоговый учет) с проводкой

Дебет 76.01.1 «Расчеты по имущественному и личному страхованию» Кредит 91.01 «Прочие доходы»

Для целей налогового учета сумма возмещения указывается в ресурсах Сумма НУ Дт и Сумма НУ Кт (рис. 3).

Аналитика по счету 76.01.1 — страховая компания и основание расчетов (заявление на возмещение убытка). Аналитика по счету 91.01 — статья учета доходов и расходов по страховым случаям с видом Прочие внереализационные доходы (расходы).

2) Поступление на счет организации суммы возмещения ущерба регистрируется документом Поступление на расчетный счет для вида операции Прочие расчеты с контрагентами. В поле Счет расчетов указывается счет 76.01.1.

Затраты на ремонт признаются в общем порядке, предусмотренном статьей 260 НК РФ, как расходы на ремонт основных средств.

Они отражаются в периоде осуществления в размере фактических затрат (письмо Минфина России от 31.03.2009 № 03-03-06/2/70).

Вычет НДС по товарам, работам и услугам, приобретаемым для ремонта поврежденного автомобиля, производится на общих основаниях независимо от того, что стоимость ремонтных работ компенсируется страховой организацией (письма Минфина России от 29.07.2010 № 03-07-11/321 и от 15.04.2010 № 03-07-08/115).

Учет расходов на ремонт автомобиля после ДТП в «1С:Бухгалтерии 8» рассмотрим на примере.

Автомобиль организации, используемый для целей управления, 1 декабря 2012 года попал в ДТП.

От страховой компании виновника аварии 20 декабря 2012 года на расчетный счет поступила сумма возмещения ущерба в размере 29 500 руб.

Ремонт автомобиля выполнен 24 декабря 2012 года организацией «Автосервис», о чем составлен акт приема-передачи выполненных работ. Стоимость ремонта составила 23 600 руб., в том числе НДС 3 600 руб. На выполненные работы исполнителем выставлен счет-фактура. Организация 26 декабря 2012 года оплатила исполнителю выполненные работы по ремонту автомобиля в сумме 23 600 руб., в том числе НДС 3 600 руб.

1) На дату акта приема-передачи выполненных работ по ремонту автомобиля вводится документ Поступление товаров и услуг для операции Покупка, комиссия.

На закладке Услуги в табличной части указываются выполненные работы, их стоимость, счета и аналитические признаки бухгалтерского и налогового учета (рис. 4).

Читайте также: Оплата труда на испытательном сроке: положена ли зарплата по Трудовому кодексу и в каком размере она выплачивается?

На закладке Счет-фактура указываются реквизиты полученного от исполнителя счета-фактуры, и устанавливается флажок Отразить вычет НДС в книге.

2) Перечисление исполнителю оплаты за выполненные работы отражается документами Платежное поручение (для подготовки платежного поручения банку) и Списание с расчетного счета для операции Оплата поставщику (для отражения перечисления на счетах бухгалтерского учета).

Если страховая компания, возмещающая ущерб, сама организует и оплачивает ремонт поврежденного автомобиля в счет выплаты возмещения, организация -владелец пострадавшего автомобиля не признает в бухгалтерском и налоговом учете ни доходы в виде страхового возмещения (она его не получает), ни расходы в виде стоимости ремонта (оплачивается страховщиком).

Страховой полис как проводить в 1 с

- Если необходимо вызвать бланк документа на печать, это можно сделать, нажав на кнопку «Бухгалтерская справка».

- Сохранить документ.

Для того чтобы отразить перечисление суммы страхового возмещения на счет компании (пострадавшей стороны), необходимо сформировать новый документ – «Поступление средств на расчетный счет организации».

Выполняется это следующим образом (см. Рис. 2).

Учет расходов и возмещения при ликвидации автомобиля после ДТП

В результате ДТП может быть зарегистрирован факт полной или конструктивной гибели автомобиля. О конструктивной гибели говорят тогда, когда затраты на восстановление автомобиля превышают 75 процентов страховой стоимости по договору КАСКО. Конструктивная гибель приравнивается к полной гибели имущества.

Если организация отказывается от своих прав на автомобиль, выплата возмещения при его полной или конструктивной гибели производится в размере полной страховой суммы за вычетом износа автомобиля за прошедший до страхового случая срок действия договора (п. 5 ст. 10 Закона РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации»).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению при полной или конструктивной гибели автомобиля отражаются аналогично рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля (см. Пример 2).

Не подлежащий восстановлению автомобиль списывается с бухгалтерского и налогового учета на основании акта о списании автотранспортных средств. О факте списания также делается отметка в инвентарной карточке учета основных средств. Для прекращения уплаты транспортного налога списываемый автомобиль необходимо снять с учета в органах ГИБДД.

В бухгалтерском учете списание автомобиля отражается следующими записями: