На какой счет отнести страховку автомобиля в лизинге

- Как правильно вести учет расходов на ОСАГО и КАСКО в организации. Налоговый и бухгалтерский учет страховки.

- На какой счет отнести невозвращаемую часть по договору каско

- Проводки страховых премий в бухгалтерском учете

- Как отразить страхование в бухучете имущества, сотрудников: проводки

- Бухгалтерский и налоговый учет лизинга у лизингополучателя

- Бухгалтерский учет страхования автомобиля

- Учет КАСКО и ОСАГО при лизинге

- Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

Как правильно вести учет расходов на ОСАГО и КАСКО в организации. Налоговый и бухгалтерский учет страховки.

В рассматриваемом примере она будет выглядеть так: 15 300 / 153 × 31 = 3 000 (31 день считается лишь потому, что действовал договор в данном квартале лишь 31 день). То есть по данной статье на конец I квартала учитывается в расходах 3 000 рублей.

Аналогично происходит учет во II и III кварталах, разница лишь в том, что длина квартала будет уже иной (91 и 92 дня соответственно).

Стоит сделать небольшую оговорку относительно данных затрат. Дело в том, что как таковые страховые премии не определяются ни в федеральных законах, ни в иных подзаконных актах. Поэтому не стоит удивляться, что, обратившись к одному из положений по бухгалтерскому учету, искомая статья найдена не будет.

Но практика сложилась таким образом, что наиболее логичным вариантом выглядит признание страховых премий своеобразной предоплатой за услуги страховой компании, поэтому данные затраты вполне гармонично вписываются в указанные выше статьи расходов.

Организация может расторгнуть договор с определенной страховой компанией.

На какой счет отнести невозвращаемую часть по договору каско

Перечисление денег страховой компании нужно отразить следующей проводкой: ДЕБЕТ 76 субсчет «Расчеты по имущественному и личному страхованию» КРЕДИТ 51— выплачена страховая премия. Далее страховую премию включают в расходы равными частями в течение срока действия договора: ДЕБЕТ 20 (23, 26, 44) КРЕДИТ 76 субсчет «Расчеты по имущественному и личному страхованию»— списана на расходы стоимость страховой премии за текущий месяц. Как списать расходы на страховку машины в налоговом учете?

Проводки страховых премий в бухгалтерском учете

Порядок учета расходов на страхование бухгалтерским законодательством не регламентирован.

При расчете налога на прибыль стоимость ОСАГО и КАСКО относят к прочим расходам (подп. 1 п. 1, п. 3 ст. 263 НК РФ). Обычно такие расходы списывают равномерно, если договор со страховой компанией заключен на срок, превышающий один отчетный период по налогу на прибыль, то есть месяц или квартал (п.

Поэтому они могут быть отнесены на затраты либо единовременно, либо в течение срока действия договора. И то и другое позволяет сделать ПБУ 10/99 (приказ Минфина РФ от 06.05.1999 № 33н). Решение об этом должно быть записано в учетную политику. Однако в любом случае в затраты можно будет включить только ту сумму страховой премии, которая будет фактически оплачена.

Поэтому, если оплата премии происходит по частям и учетная политика предполагает списание на затраты в течение срока действия договора, оплаченную сумму нужно будет распределять не на весь срок договора, а только на тот период, который реально оплачен. В кредитовой части проводки по страховой премии, отражающей принятие ее к учету, в любом случае будет указан субсчет 76-1.

Как отразить страхование в бухучете имущества, сотрудников: проводки

В день оформления страховки делается проводка:ДатаХозяйственная операцияДебетКредитСумма, рублей24.05.2018гОплата страховой премии76-15125000,0031.05.2018гСписаны расходы на страхование2676-125000,00/365дней*7дн = 479,45И далее в конце каждого месяца списываются расходы на страхование до окончания срока договора.Рассмотрим как провести в 1С расходы на страхование на примере покупки полиса ОСАГО. ООО «Веда» 01.09.2016г оформила договор ОСАГО, сроком на 1 год, стоимостью 7128 рублей. Оплата за страховой полис проводится в документах «Списание с расчетного счета», вид операции «Прочее списание» (Д76.01К51).

Рекомендуем прочесть: Закон о военной обязанности

Затем ежемесячно должна списываться сумма в размере 1/12 от ОСАГО в документах «Поступление товаров и услуг, вид операции «Услуги». Обязательно нужно указать контрагента, номер договора, счета расчетов.

Бухгалтерский и налоговый учет лизинга у лизингополучателя

Автомобиль относится к третьей амортизационной группе (имущество со сроком использования от 3 до 5 лет).

Амортизация начисляется линейным способом. Определим сумму ежемесячной амортизации в бухгалтерском учёте. Т.к. стоимость имущества (с учётом вознаграждения лизинговой компании) равна 1 253 945 рублей (1 479 655,10 – 225 710,10), ежемесячная амортизация составит 1 253 945 : 48 = 26 123,85 рублей. Легковой автомобиль относится к третьей амортизационной группе, следовательно в налоговом учёте может быть установлен срок 48 месяцев.

Ежемесячная норма амортизации – 2,0833% (1 : 48 месяцев х 100%), ежемесячная сумма амортизации – 1 000 000 х 2,0833% = 20 833,33 рублей. В соответствии с пп.10 п.1 статьи 264 Налогового кодекса РФ сумма лизингового платежа, ежемесячно признаваемая расходами в целях налогообложения прибыли составляет 8 442,94 рублей (34 546 (лизинговый платёж) – 5 269,73 (НДС в составе лизингового платежа) – 20 833,33 (ежемесячная амортизация в налоговом учёте)).

Бухгалтерский учет страхования автомобиля

расх. на страхование сбором не облагаются. При ОСНО издержки на ОСИ учитываются при исчислении налога на прибыль в рамках СТ в составе ПрР.

Если СТ не сформированы у, расходы по ОС включают в ПрР по фактическим издержкам.В расходы, уменьшающие налоговую базу, предприятиями не могут включаться: затраты по ДСГО собственника авто и СВ, выплаченные по ДС гражд.

правовых отношений).РС СМР для нал/обложения прибыли в полном объеме вносят в ПР сразу после перечисления подрядчиком средств страховщику по ДС, если:

- СП по нему перечислен одноразово;

- договор оформлен на срок, превышающий отчетный период;

- расх. по страховке признают равномерно на весь период действия СД.

Расходы по страховкам, признанные в ОП к НУ, являются косвенными.

ответственности за неисполнение (ненадлежащее исполнение) обязательств по иному договору (гражд.

Учет КАСКО и ОСАГО при лизинге

15 июля оплатили полис КАСКО по автомобилю, приобретенному в лизинг. Как отразить эти расходы в налоговом и бухгалтерском учете. Спасибо. Ответ Для целей налога на прибыль собственник, арендатор, лизингополучатель автомобиля может учесть в прочих расходах затраты (Письмо Минфина от 20.02.2008 N 03-03-06/1/119): — на обязательное страхование гражданской ответственности (ОСАГО) (п.

п. 1, 2 ст. 263 НК РФ, п. 1 ст. 4 Закона 40-ФЗ); — на добровольное страхование автомобиля от различных рисков (в т.ч.

угона и ущерба) (каско) (пп. 1 п. 1 ст. 263 НК РФ). По договорам, заключенным на срок не более одного отчетного периода (квартала или месяца), расходы учитываются в момент их оплаты (п. 6 ст. 272 НК РФ). По договорам, заключенным на срок более одного отчетного периода, порядок учета расходов на автострахование зависит от того, как уплачивается страховая премия (п.

6 ст. 272 НК РФ). Ситуация 1. Страховая премия уплачивается единовременно.

В этом случае ее сумма учитывается в расходах равномерно — пропорционально количеству календарных дней действия договора в отчетном (налоговом) периоде.

Ситуация 2. Страховая премия уплачивается в рассрочку (частями), то есть вносятся страховые взносы.

Если в договоре указаны периоды, за которые уплачиваются страховые взносы, то расходы по каждому платежу признаются равномерно в течение срока, соответствующего периоду уплаты взносов (например, полугодию, кварталу). Если в договоре не указаны периоды, за которые уплачиваются взносы, то каждый платеж распределяется на весь срок договора (Письмо Минфина от 14.05.2012 N 03-03-06/1/245).

Рекомендуем прочесть: Расчет взносов по беременности и родам онлайн

Если при досрочном расторжении договора страховщик возвращает вам часть страховой премии, то (ст.

958 ГК РФ, п. 1.16 Правил ОСАГО, Письмо Минфина от 18.03.2010 N 03-03-06/3/6): — возвращаемая сумма не учитывается ни в доходах, ни в расходах; — сумма, не подлежащая возврату, учитывается в расходах на дату расторжения договора.

НДС Услуги по страхованию, оказываемые страховщиками на территории РФ, не подлежат налогообложению (освобождаются от налогообложения) НДС (пп. 7 п. 3 ст. 149 НК РФ). Следовательно, налог со стоимости услуг по страхованию к уплате лизингополучателю (сублизингополучателю) не предъявляется.

При УСН с объектом «доходы минус расходы» затраты на ОСАГО включаются в расходы в момент уплаты страховой премии (Письмо Минфина от 05.02.2016 N 03-11-06/2/5872). Расходы на каско упрощенцы не учитывают (Письмо Минфина от 10.05.2007 N 03-11-04/2/119).

В бухгалтерском учете расходы на ОСАГО и каско списываются на расходы в том же порядке, что и в налоговом учете (равномерно в течение срока, за который уплачена страховая премия) (п. п. 5, 9, 16 ПБУ 10/99). Проводки будут такими:

- Д 76 — К 51 — Перечислена страховая премия

- Д 20 (23, 26, 44) — К 76 — Учтена часть расходов на ОСАГО (каско)

- (30 kB)

- (139 kB)

- (99 kB)

- (92 kB)

- (56 kB)

- (72 kB)

- Добрый день! Организация на ОСНО. В соответствии с договор аренды транспортного средства (далее ТС) с последующим выкупом организация оформила (и оплатила) в апреле страхование ОСАГО ТС. В мае мы….

- Можно ли частично списать убыток от угона авто и как все это показать в декларации? ✒ Для целей бухгалтерского учета хищение (угон) автомобиля признается выбытием объекта основных средств. В….

- Продаем ОС . в 2014г. перешли на УСН (доход-расход)с ОСНО ОС внесли по ост.стоимости. ( срок полез. использ. до 15лет) в 2014г. списали в расход 50% стоимости в 2015г.….

- Как правильно отразить в бух учете проектные работы (150000 руб.) и монтаж пожарной сигнализации (844800 руб.) в офисе фирмы ✒ Проектные работы Затраты на разработку проектной документации по строительству….

Просмотров: 4 852 , Назад Вперед

Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

- Счет и Субконто — счет и аналитика, на которые списываются страховые взносы;

- Способ признания расходов — По календарным дням;

- Сумма — сумма перечисленной страховой премии;

- Начало списания и Окончание списания — оплаченный период страхования;

- Вид актива — «Прочие оборотные активы».

- Вид РБП — Прочие;

1 2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

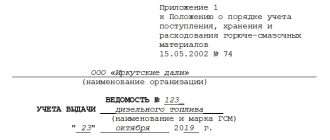

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

Расходы на автоcтрахование: учет, налоги, автоматизация

Страховая сумма, в пределах которой страховщик обязуется при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) возместить потерпевшим причиненный вред, составляет 400 тыс.

руб. (ст. 7 Закона об ОСАГО).

Здесь же указан предел (лимит) сумм, в которых страховщик обязан выплатить в части возмещения вреда, причиненного жизни или здоровью.

Наличие полиса добровольного страхования гражданской ответственности не отменяет необходимости обязательного страхования. Согласно части 1 статьи 10 Закона об ОСАГО срок действия договора обязательного страхования составляется на один год, за некоторыми исключениями.

Возмещение ущерба по ОСАГО: как отразить в бухгалтерии бюджетного учреждения?

При наступлении страхового случая страховщик возместит часть средств на ремонт автомобиля за вычетом заранее определенной суммы – стоимости франшизы. При этом она будет учитываться в составе прочих затрат компании, а возмещение ремонта относится к внереализационным доходам.

Многие крупные организации оформляют на автомобили полисы добровольного страхования КАСКО для получения возмещения в случае ДТП или хищения имущества. В целях сокращения расходов (до 50%) они покупают франшизы.

Франшиза по КАСКО – это заранее оговоренное условие в полисе страхования, в соответствии с которым при наступлении страхового случая часть средств за ремонт автомобиля оплачивается его владельцем за счет собственных финансов. Как правило, это фиксированная сумма или определенный процент от страховки, на которые страховщик освобождается от возмещения.

При заключении договора со страховой компанией автовладелец получает скидку на стоимость франшизы (например, крупнейшие компании предлагают клиентам оформить франшизу стоимостью от 10 до 75 тыс. рублей). Ряд страховых позволяют впоследствии выкупить ее при определенных условиях.

В дополнение: Самые крупные страховые России.

Читайте также: Можно ли ездить на разных шинах на передней и задней оси?

Наиболее часто оформляемой является безусловная франшиза, при которой страховая возмещает разницу между суммой понесенного ущерба и заранее определенной уступкой.

На какой счет отнести страховку автомобиля?

Подробности Категория: Подборки из журналов бухгалтеру : 20.03.2015 00:00

Источник: журнал «Главбух»

Чаще всего компании страхуют имущество и ответственность Такие услуги не облагаются НДС в силу подпункта 7 пункта 3 статьи 149 НК РФ. Поэтому и ставить к вычету ничего не надо. А вот с налогом на прибыль не все так однозначно.

Главное, что нужно помнить о расходах на страхование: они не формируют первоначальную стоимость имущества. Не важно, о какой страховке идет речь – обязательной или добровольной. Учитывать выплаченную страховщику премию нужно как отдельный вид расходов.

Это правило действует как в бухгалтерском, так и в налоговом учете.

Заплатили страховую премию

Стоимость полиса – это и есть страховая премия. Если речь идет об обязательном страховании, то тарифы определяет государство. А вот о стоимости добровольной страховки стороны договариваются между собой.

В бухучете расчеты по страхованию автомобиля (как обязательному, так и добровольному) нужно проводить на отдельном субсчете «Расчеты по имущественному и личному страхованию» счета 76. На данном субсчете ведите аналитический учет в зависимости от видов страхования.

На дату уплаты страховой премии отразите в учете выдачу аванса. Расходы на страхование признавайте в бухучете с даты вступления страхового договора в силу. Если такая дата договором не предусмотрена, то он считается вступившим в силу в момент уплаты страховой премии (ст. 957 ГК РФ).

Как правило, страховой договор заключают на срок, превышающий один месяц. В таком случае страховую премию списывайте в расходы ежемесячно пропорционально сроку действия договора. Срок договора страхования не превышает одного месяца? Тогда страховую премию включите в состав затрат в том месяце, когда договор страхования вступил в силу.

Бывает, что договор страхования действует не с первого числа месяца. При таком раскладе сумму списываемых расходов рассчитайте пропорционально количеству оставшихся дней месяца.

Налог на прибыль

Для целей налога на прибыль расходы на страхование имущества и ответственности являются прочими (ст. 263 НК РФ). Траты на обязательные страховки можно списать строго в пределах тарифов, утвержденных государством.

Особая ситуация с добровольным страхованием имущества. Разрешено учитывать только расходы на те виды страхования, которые предусмотрены пунктом 1 статьи 263 НК РФ. Например, это добровольное страхование транспорта, грузов, основных средств, ТМЦ и пр. Плату за полисы добровольного страхования следует учитывать при расчете налога на прибыль в составе прочих расходов. Причем в полном объеме.

Как списать страховую премию в налоговом учете

Пример Компания купила автомобиль. Перед тем как забрать машину из салона, платежным поручением оплатили годовой (с 28 апреля 2015 г. по 27 апреля 2021 г.) полис ОСАГО в сумме 13 680 руб.

Читайте также: Полис ОСАГО СК Сургутнефтегаз: калькулятор и как оформить онлайн по шагам в 2021 году

Кроме того, решили заключить договор страхования от ущерба и угона также на срок с 28 апреля 2015 г. по 27 апреля 2021 г. Страховую премию по договору КАСКО – 90 000 руб. – перечислили в безналичной форме.

Обе страховки оплатили единовременно 28 апреля.

В этот день бухгалтер сделал проводки: ДЕБЕТ 76 субсчет «Расходы по договорам ОСАГО» КРЕДИТ 51 – 13 680 руб. – перечислена страховая премия по договору ОСАГО;

ДЕБЕТ 76 субсчет «Расходы по договорам КАСКО» КРЕДИТ 51 – 90 000 руб. – перечислена страховая премия по договору КАСКО.

Далее 30 апреля бухгалтер сделал проводки: ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам ОСАГО» – 112,44 руб. (13 680 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору ОСАГО за апрель 2015 года;

ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам КАСКО» – 739,73 руб. (90 000 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору КАСКО за апрель 2015 года.

Налог на прибыль компания исчисляет ежемесячно исходя из фактически полученной прибыли. Поэтому в расходах апреля бухгалтер учел такие же суммы, как в бухгалтерском учете.

Аналогичные проводки бухгалтер будет делать в конце каждого месяца, пока действует договор страхования. То есть 31 мая, 30 июня и т. д. Только брать в расчет нужно уже не 3 дня, а количество дней в соответствующем месяце. Например, для мая это 31 день, а для июня – 30 дней. Но в апреле 2021 года нужно учитывать только 27 дней. Ведь 27 апреля договоры заканчиваются.

Если компания заключила договор добровольного страхования автогражданской ответственност, в бухгалтерском учете расходы отражайте, как обычно. То есть на отдельном субсчете счета 76. А вот рассчитывая налог на прибыль, учесть расходы на добровольное страхование автогражданской ответственности нельзя.

По мнению инспекторов, базу по налогу на прибыль такие затраты не уменьшают. Ведь расходы на добровольное страхование ответственности учитываются при расчете налога на прибыль, если условие о таком страховании продиктовано международными требованиями и необходимо организации для ведения бизнеса (подп. 8 и 10 п. 1 ст.

263 НК РФ). Например, если организация не может пользоваться служебным автомобилем на территории иностранного государства без заключения договора добровольного страхования автогражданской ответственности. В остальных случаях расходы на добровольное страхование ответственности признаются экономически необоснованными.

Из-за различий в бухгалтерском и налоговом учете расходов на добровольную страховку возникает постоянная разница. С нее нужно рассчитать постоянное налоговое обязательство (п. 4 и 7 ПБУ 18/02).

«Единый» налог на УСН

Если организация платит упрощенный налог с доходов, то расходы на страхование имущества никак не отразятся на налоговых обязательствах.

Читайте также: Чем и как лучше мыть двигатель на автомойке

Компании, выбравшие объект «доходы минус расходы», могут учесть только затраты на покупку полисов обязательного страхования имущества и ответственности (подп. 7 п. 1 ст. 346.16 НК РФ). Делать это нужно по мере оплаты страховых премий в полной сумме.

А вот затраты на добровольное страхование налоговую базу по упрощенному налогу не уменьшают – они не предусмотрены в закрытом перечне из пункта 1 статьи 346.16 НК РФ.

Налоговый учет

Особого порядка учета франшизы по полисам КАСКО не предусмотрено. В данной ситуации компания оплачивает часть ремонта автомобиля после ДТП за счет собственных средств, а часть возмещает страховой организацией. Наиболее распространена ситуация, когда сначала страховщик оплачивает весь ремонт, а потом предоставляет соответствующую документацию и счет на оплату франшизы (не применяется при значительных суммах ремонтных работ). Возмещение затрат на ремонт отображается в налоговом учете в составе прочих доходов фирмы, а проведенный ремонт авто – в прочих расходах.

Примечание от автора! Все закрывающие документы по ремонту движимого имущества должны быть оформлены на имя владельца автомобиля.

Для признания расходов при расчете налоговой базы по налогу на прибыль они должны быть экономически обоснованными и подтвержденными документально. При расчетах за восстановление автомобилей по КАСКО оба условия выполняются, поэтому данные внереализацинные расходы можно учесть в целях налогообложения как издержки на ремонт движимого имущества организации.

Страхование автомобиля проводки в бухучете

Бухгалтерский учет ремонта автомобиля, 134 отзыва

В бухгалтерском учете затраты организации на ремонт основных средств, в том числе автомобилей, включаются в состав ее расходов по обычным видам деятельности на дату осуществления ремонта машины собственными силами либо приемки у подрядчика выполненных работ. Именно такой вывод можно сделать из положений пунктов 5, 7 и 16 ПБУ 10/99 (утверждено приказом Минфина от 6 мая 1999 года N 33н).

Сумма страхового возмещения, причитающегося фирме-собственнику автомобиля, включается в состав ее прочих доходов на дату принятия страховой компанией решения о выплате страхового возмещения.

чПКФЙ ОБ УБКФ

Аналогичным образом учитываются и удержания с работника предприятия или взыскание с третьего лица, виновного в ДТП. Об этом говорится в пунктах 7, 10.2 и 16 ПБУ 9/99, утвержденного приказом Минфина от 6 мая 1999 года N 32н.

Пример проводки с вычетом с работника предприятия

9 августа 2011 года по вине водителя фирмы произошло ДТП, в результате которого пострадал только автомобиль этой организации. Стоимость его ремонта в автосервисе составила 21 240 рублей (в том числе НДС — 3240 рублей). Поскольку машина был застрахована только по ОСАГО, ущерб от ДТП взыскивается с виновного работника.

Отметим, что его оклад за последние 12 месяцев составляет 28 000. Так как сумма причиненного ущерба не превышает среднего месячного заработка, то компенсация происходит путем удержания суммы ущерба из зарплаты сотрудника на основании приказа генерального директора фирмы.

Согласно статье 138 Трудового кодекса общий размер удержаний составляет 20 процентов от выплачиваемой на руки заработной платы.

В августе 2011 года в бухгалтерском учете будут сделаны следующие проводки: Дебет 20 Кредит 60 — 18 000 руб. = (21 240 руб. — 3240 руб.) — отражена стоимость ремонта, выполненного автосервисом; Дебет 19 Кредит 60 — 3240 руб.

— отражена сумма НДС, предъявленная автосервисом https://www.voltag.ru за ремонт стартеров и генераторов; Дебет 60 Кредит 51 — 21 240 руб. — оплачен ремонт автомобиля на СТОА; Дебет 73-1 «Расчеты по возмещению ущерба» Кредит 91-1 — 21 240 руб.

— на виновное лицо отнесена общая сумма ущерба; Дебет 91-2 Кредит 19 — 3240 руб. — отнесена за счет полученного возмещения сумма «входного» НДС; Дебет 20 Кредит 70 — 28 000 руб. — начислена зарплата водителю за август 2009 г.

; Дебет 70 Кредит 68-1 «Расчеты по НДФЛ» — 3640 руб. (28 000 руб. х 13%) — удержан НДФЛ; Дебет 70 Кредит 73-1

— 4872 руб. ((28 000 руб. — 3640 руб.) х 20%) — удержана из зарплаты виновника ДТП часть суммы ущерба.

В сентябре 2011 года и в последующие месяцы (вплоть до погашения всей суммы ущерба) в учете будут сделаны следующие проводки: Дебет 20 Кредит 70 — 28 000 руб. — начислена зарплата водителю за сентябрь 2011 года; Дебет 70 Кредит 68-1 «Расчеты по НДФЛ» — 3640 руб. (28 000 руб. х 13%) — удержан НДФЛ; Дебет 70 Кредит 73-1

— 4872 руб. ((28 000 руб. — 3640 руб.) х 20%) — удержана из зарплаты виновника ДТП часть суммы ущерба.

Пример учета ремонта застрахованного автомобиля

В июле 2011 года фирма застраховала автомобиль по ОСАГО сроком на один год. В результате ДТП, произошедшего 12 августа 2011 года, авто было повреждено. Виновником было признано третье лицо (не водитель организации). Решение о выплате страхового возмещения принято страховой компанией 22 августа 2011 года.

Страховщик на основании результатов независимой экспертизы машины выплатил 35 000 рублей. Ремонт автомобиля был произведен в автосервисе, акт приемки-сдачи выполненных работ подписан организацией 10 сентября 2011 года. Стоимость ремонта и запчастей составила 49 560 рублей, в том числе НДС — 7560 рублей.

Страховое возмещение получено 2 сентября 2011 года.

23 августа 2011 года в бухучете будет сделана следующая проводка: Дебет 76-1 («Расчеты по имущественному и личному страхованию») Кредит 91-1 — 35 000 руб. — страховая выплата признана в составе прочих доходов. 10 апреля 2009 года в учете будут сделаны следующие проводки: Дебет 20 Кредит 60 — 42 000 руб. = (49 560 руб. — 7560 руб.

) — отражена стоимость ремонта, выполненного автосервисом; Дебет 19 Кредит 60 — 7560 руб. — отражена сумма НДС, предъявленная автосервисом; Дебет 60 Кредит 51 — 49 560 руб. — оплачен ремонт автомобиля; Дебет 91-2 Кредит 19 — 5338,98 руб. ((7560 руб.: 49 560 руб.) х 35 000 руб.

Читайте также: Узнать владельца автомобиля по гос. номеру или VIN-коду авто

) — списана за счет страхового возмещения сумма НДС, предъявленная автосервисом; Дебет 68 Кредит 19

— 2221,02 руб. (7560 руб. — 5338,98 руб.) — предъявлен к вычету НДС по услугам, оплаченным за счет собственных средств организации.

3 сентября 2011 года в бухгалтерском учете будет сделана следующая проводка: Дебет 51 Кредит 76-1

— 35 000 руб. — получено страховое возмещение от страховой компании.

Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор. Организация должна хранить такого вида договоры в течение 5 лет. Иногда для заключения договора требуется прохождение техосмотра и получение диагностической карты. Затраты на прохождение техосмотра отражаются проводкой:

- Д20 (26) К60 – затраты на техосмотр отнесли на расходы

Поступление полиса нужно учитывать на забалансовом счете, допустим счет13 «Полисы ОСАГО, ДСАГО, КАСКО», проводка:

Учет страховой премии в течение срока действия договора

При этом страховые премии по договорам ОСАГО и КАСКО признаются в течение срока действия договора равномерно – пропорционально количеству календарных дней в отчетном периоде (п. 6 ст. 262 НК РФ). Затраты на уплату премий включаются в состав прочих расходов, связанных с производством и (или) реализацией (п. 2 и 3 ст. 263 НК РФ).

Таблица соответствия КВР и КОСГУ введена в действие еще в 2016 году, но позиции документа систематически обновляются. Чиновники утвердили новую таблицу соответствия для работы.

Ее можно получить только по результатам техосмотра автомобиля специализированной организацией – оператором технического осмотра.

Проведение закупок в организациях бюджетного сектора невозможно без распределения затрат по действующим кодификаторам. При составлении плана-графика учреждения необходимо руководствоваться бюджетной сметой, которая включает виды расходов КОСГУ по приказу Минфина 209н с изменениями на 2021 год и составляется по статьям затрат.

Расходы на страхование в бухгалтерском учете

При ведении бизнеса неизбежно возникают разнообразные риски. Для того, чтобы снизить негативный эффект от них, используется, в частности, механизм страхования. Рассмотрим, по каким правилам отражаются расходы на страхование в бухгалтерском учете.

Расходы на страхование и его основные виды

Данные расходы выражаются в виде оплаты страховой премии, т.е. вознаграждения страховщику за его услуги (ст. 954 ГК РФ). В зависимости от условий договора она может выплачиваться единовременно или в рассрочку.

Предприятие в своей деятельности может применять разные виды страхования:

- Личное (жизни и здоровья своих работников).

- Имущественное – в части рисков гибели или повреждения имущества компании.

- Ответственности, к которому, в частности, относится всем известное ОСАГО.

- Иных рисков (финансовые, правовые, технические и др.).

Страхование в бухгалтерском учете (БУ)

Для учета расчетов по обязательному и добровольному страхованию используется сч. 76, к которому открываются отдельные субсчета.

Когда производится оплата страховой премии, бухгалтерские проводки будут такими:

ДТ 76 – КТ 51 (50) – оплачена сумма премии

Данные услуги не облагаются НДС, поэтому и проводок по налогу здесь не будет (пп. 7 п. 3 ст. 149 НК РФ).

С точки зрения БУ страховая премия относится к «обычным» расходам (п. 5, 6 ПБУ 10/99). Договор может иметь срок действия, охватывающий несколько отчетных периодов.

Действующие нормативные документы не содержат конкретных указаний о том, как в этом случае следует учитывать затраты – сразу, или распределяя по периодам.

Организация может сама определить методику, отразив выбранный вариант в учетной политике.

Для первого варианта, когда сразу списывается вся страховая премия, проводки будут следующими:

ДТ 20 (23,25,26,44) – КТ 76 – сумма отнесена на затраты полностью.

Счет учета затрат выбирают, исходя из того, к какой категории активов относится застрахованный объект.

Если принято решение распределять затраты на несколько периодов, то следует использовать счет 97 «Расходы будущих периодов». Та часть премии, которая относится к первому месяцу действия договора, списывается таким образом, как показано выше. Оставшаяся часть премии распределяется по месяцам до истечения срока полиса:

ДТ 97 – КТ 76.1 – оставшаяся часть отнесена на РБП,

ДТ 20 (23,25,26,44) – КТ 97 – ежемесячное отнесение на затраты.

При возникновении страхового случая предприятие получает страховое возмещение. Проводки в бухгалтерском учете будут такими:

ДТ 76 – КТ 91.1 – начислено страховое возмещение;

ДТ 51 – КТ 76 – получены денежные средства от страховщика.

Таким образом, возмещение по страховому полису с точки зрения БУ является прочими доходами.

Учет затрат в данном случае не зависит от вида договора или объекта. Это могут быть бухгалтерские проводки по страхованию автотранспорта, грузов, личному и т.п.

Исключением являются обязательные страхвзносы во внебюджетные фонды. Они учитываются в особом порядке (по сути их можно считать платежами, аналогичными налогам) и в данной статье не рассматриваются.

Предприятие приобрело полис ОСАГО для принадлежащего ему легкового автомобиля. Срок действия полиса – 1 год, стоимость – 2400 руб.

В учетной политике указано, что затраты, связанные с ОСАГО, отражаются с использованием сч. 97 «РБП». Автомобиль попал в аварию, ущерб в сумме 10 тыс. руб.

был возмещен страховой компанией виновника ДТП. По договору ОСАГО проводки в бухгалтерском учете следующие:

ДТ 76.1 – КТ 51 (2 400 руб.) – оплачен полис ОСАГО сроком на 1 год;

ДТ 26 – КТ 76.1 (200 руб.) – списаны расходы за первый месяц действия полиса (2400 / 12 мес.);

ДТ 97 – КТ 76.1 (2 200 руб.) – остаток премии отнесен на РБП;

Читайте также: Покупка японской спецтехники напрямую: как осуществить с максимальной выгодой

ДТ 26 – КТ 97 (200 руб.) – ежемесячное списание;

ДТ 26 – КТ 60 (10 000 руб.) – расходы на ремонт после ДТП;

ДТ 76.1 – КТ 91.1 (10 000 руб.) – начислено страховое возмещение;

ДТ 51 – КТ 76.1 (10 000 руб.) – получено возмещение от страховщика.

Особенности налогового учета страхования (НУ)

Правила НУ здесь существенно отличаются от правил БУ:

- Учет расходов можно начинать только после оплаты премии страховщику.

- Сразу списать затраты можно только, если срок действия договора находится «внутри» отчетного периода по налогу на прибыль, т.е. квартала. Если же договор является долгосрочным, то затраты нужно распределять равномерно в течение срока его действия (п. 6 ст. 272 НК РФ)

- Налоговый учет содержит ограничения по затратам, которые можно признать по обязательным видам страхования, например, по ОСАГО, только в пределах установленных норм – страховых тарифов (п. 2 ст. 263 НК РФ). По добровольным видам расходы учитывают в фактическом размере (п. 3 ст. 263 НК РФ).

Чтобы свести к минимуму отклонения между двумя видами учета, целесообразно для БУ по долгосрочным договорам использовать счет 97. В этом случае, при соблюдении лимитов затрат, налоговые разницы не возникают.

Вывод

Расходы на страхование в бухгалтерском учете можно отражать единовременно, или распределяя их на весь период. Чтобы свести к минимуму налоговые разницы, лучше использовать второй вариант.

Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

Страхование транспортных средств — КАСКО — относится к добровольному страхованию. Так как единственным источником финансирования казенного учреждения являются средства бюджета соответствующего уровня, правомерно ли использовать бюджетные средства в целях оплаты договора добровольного страхования имущества?

Однозначного прямого запрета на осуществление оплаты по договорам добровольного страхования за счет бюджетных средств законодательство РФ, в том числе и БК РФ, не содержит. Однако, если учреждением принято решение произвести за счет бюджетных средств такого рода расходы, то оно должно иметь обоснование и экономическую целесообразность.

В случае, если данные тарифы не утверждены, расходы по обязательному страхованию принимаются в размере фактических затрат.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Самыми распространенными формами страхования являются страхование риска потери или повреждения конкретного имущества. После заключения договора страхования имущества выдается страховой полис. При этом страхование имущества осуществляется по действительной страховой стоимости, но не выше продажной цены, либо исходя из цен, действующих на момент приобретения этого имущества.

Возмещение страховое осаго

- Многие бухгалтеры привыкли отражать стоимость автостраховки как расходы будущих периодов на счете 97. Однако платежи как по добровольному, так и по обязательному страхованию не совсем подходят под понятие расходов будущих периодов.

Обязательное страхование автогражданской ответственности гарантирует пострадавшему получение компенсации ущерба вследствие ДТП. Выплата страхового возмещения пострадавшему производится страховой компанией виновника согласно Федерального Закона № 40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.2002 года. Законом контролируются все вопросы по ОСАГО: от перечня страховых случаев, суммы страхового покрытия, рисков, франшизы, оформления ДТП и сроков до условий, порядка и формы осуществления выплаты страхового возмещения. Полис ОСАГО покрывает следующие риски: - Имущественные — возмещается ущерб, причиненный имуществу третьих лиц (пострадавших). Это касается не только автомобилей, но и недвижимого и прочего имущества, принадлежащего физическим или юридическим лицам.

Жизни и здоровья — возмещаются затраты на лечение или связанные со смертью лиц, пострадавших в ДТП.

Моральный ущерб и упущенную выгоду полис ОСАГО не покрывает. Эти затраты понесет виновник ДТП согласно действующего законодательства.

Также стоит помнить, что полис ОСАГО покрывает только случаи ДТП (подробный перечень случаев, являющихся страховыми, приведен в Законе об ОСАГО). Это значит, что участники аварии не могут претендовать на выплату денег от страховой компании в случае, если они покинули место происшествия без надлежащего оформления ДТП.

Стоимость полиса обязательного автострахования зависит от ”безубыточности” автомобиля. Чем чаще водитель становится виновником ДТП, тем дороже обойдется страховка для автомобиля виновника при расчете на следующий период. Для этого разработана система повышающих стоимость полиса коэффициентов. Подобная практика дисциплинирует автовладельцев и является своеобразной профилактикой ДТП.

Рисунок 1. Расчет выплаты по ОСАГО

Стоимость полисов обязательного автострахования (страховые тарифы) регулируется Банком России в соответствии с настоящим Федеральным Законом.

Виды возмещения ущерба по ОСАГО

ОСАГО – обязательный продукт, в рамках которого предусмотрена гарантированная выплата пострадавшей в ДТП стороне. Что касается виновной стороны, то она будет ремонтировать машину за счет собственных средств.

Максимальный размер выплаты предусмотрен на законодательном уровне и составляет на каждого пострадавшего:

- не более 160 тыс рублей, если причинен вред жизни и здоровью;

- не более 400 тыс рублей, если причинен ущерб ТС.

Возместить ущерб по ОСАГО страховая компания сможет в случаях, которые оговорены в правилах:

- Полная гибель. В данном случае производится выплата рыночной стоимости. Если выплата превышает оговоренный лимит в рамках обязательного продукта, то разницу обязан выплатить виновник.

- Частичное повреждение. При получении частичного повреждения компания выплачивает средства, которые необходимы для проведения ремонтных работ.

- Дополнительные расходы. В эту группу включены дополнительные расходы, которые возникают у пострадавшего, в результате наступления страхового случая: расходы на эвакуацию или хранение вещей.

Получено страховое возмещение проводки

НДС Д-т 76-2 – К-т 41-2 Списаны товары, учитываемые по розничным ценам Д-т 68-2 – К-т 18 СТОРНО Скорректирована сумма налоговых вычетов по НДС в результате выбытия запасов (за исключением порчи, утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП) Д-т 76-2 – К-т 18 Восстановленная сумма НДС отнесена на увеличение потерь по страховому случаю Д-т 51 – К-т 76-2 Получено страховое возмещение Д-т 90-10 – К-т 76-2 Списана сумма ущерба, не покрываемая страховым возмещением Д-т 76-2 – К-т 90-7 Списана сумма страхового возмещения, превышающая фактический размер ущерба НДС В случае утраты имущества (за исключением порчи, утраты в связи чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП) необходимо в текущем периоде уменьшить сумму налоговых вычетов по НДС на сумму «входного» НДС, ранее принятого к вычету по нему.

Возмещение по страховому случаю проводки

В связи с этим доход в виде страхового возмещения даже в случае его отнесения к доходам, прямо не предусмотренным ст. 250 НК РФ, признается в том периоде, когда он возникает, т.е., на наш взгляд, когда страховой компанией принято решение о выплате возмещения.

Офис

В случае, если объектом налогообложения по налогу, уплачиваемому в связи с применением УСН (далее — Налог), являются доходы организации, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов (п. 2 ст. 346.18 НК РФ).

Следует отметить, что согласно Приказу Минфина РФ от 08.06.2018 № 132н в КПС в части кода вида расхода (далее — КВР), как и ранее используется КВР 244 «Прочая закупка товаров, работ и услуг».

Договор ОСАГО может быть заключен с условием ограниченного круга лиц, допущенных к управлению автомобилем, или без ограничения (п. 1 ст. 16 Закона от 25 апреля 2002 г. № 40-ФЗ).

Страховая премия в бухгалтерском учете — проводки по ее отражению мы рассмотрим в настоящей статье — имеет ряд особенностей, связанных как с природой этого платежа, так и со сроком действия страховки, а также с периодичностью осуществляемых выплат.

Приобретение автомобиля в 1С 8.3

Довольно часто у бухгалтеров возникают вопросы:

- Купили машину — как отразить в 1С 8.3?

- Как оформить поступление, ввод в эксплуатацию и сопутствующие расходы в программе?

Действительно, при отражении покупки автомобиля в 1С 8.3 гораздо больше особенностей по сравнению с другими основными средствами. Разберем все эти важные вопросы в нашей статье, посвященной теме «Покупка автомобиля в 1С 8.3 — пошаговая инструкция».

Приобретение автомобиля в 1С 8.3 — пошаговая инструкция

19 февраля Организация приобрела автомобиль для использования в общехозяйственной деятельности LADA Vesta SW по цене 840 000 руб. (в т. ч. НДС 20%).

20 февраля Организация уплатила госпошлину за регистрацию автомобиля в ГИБДД в сумме 3 300 руб. и страховую премию ОСАГО в сумме 8 000 руб.

21 февраля автомобиль принят в эксплуатацию.

Амортизация в Организации начисляется линейным способом, амортизационная премия не установлена.

Покупка автомобиля

Есть два варианта принятия к учету ОС:

- упрощенный — через ОС и НМА – Поступление основных средств;

- обычный — через ОС и НМА – Поступление оборудования (либо Покупки – Поступление (акты, накладные) – Оборудование).

В случае с автомобилем почти всегда есть дополнительные расходы, которые нужно включить в его стоимость до ввода в эксплуатацию (например, госпошлина). Поэтому используйте второй вариант.

Узнать подробнее об упрощенном способе принятия к учету ОС

В момент поступления примите на учет автомобиль документом Поступление оборудования (раздел ОС и НМА).

Проводки

Счет-фактуру зарегистрируйте по кнопке Зарегистрировать внизу документа поступления.

Регистрация автомобиля в ГИБДД

Бухэксперт8 рекомендует без регистрации в ГИБДД автомобиль не эксплуатировать, поэтому пошлину учтите в стоимости ОС (п. 8 ПБУ 6/01).

Подробнее см. в статье Госпошлина за регистрацию авто

При выборе иной позиции: при вводе в эксплуатацию до регистрации пошлину включите в расходы в зависимости от целей использования ОС (п. 5, п. 11 ПБУ 10/99).

Шаг 1. Узнайте реквизиты для уплаты пошлины в своем отделении ГИБДД и отразите уплату документом Списание с расчетного счета (Банк и касса – Банковские выписки).

ОСАГО — проводки в бухгалтерском учете в 1С 8.3

Страховка в 1С 8.3 — как провести? Операция оформляется в два этапа.

Шаг 1. Оплату страховой компании проведите документом Списание с расчетного счета.

В этой операции главное — правильно настроить элемент справочника Расходы будущих периодов.

Больше никаких документов по отражению расходов на страхование вводить не нужно, расходы списываются автоматически в процедуре Закрытие месяца операцией Списание расходов будущих периодов.

Практический пример

Общество с ограниченной ответственностью «Колосок» приобрело полис КАСКО с безусловной франшизой, сумма которой составила 25 тыс. рублей. Согласно заключенному договору страховая, организация оплачивает ремонт автомобиля при наступлении страхового случая в полном объеме, а затем предоставляет ООО «Колосок» закрывающую документацию:

- акт выполненных работ от ремонтной мастерской на имя владельца полиса;

- счет на оплату безусловной франшизы.

Через месяц автомобиль ООО «Колосок» попал в крупное ДТП, стоимость восстановления составила 175 тыс. руб. (в т.ч. НДС 20% 29 166,67 руб.). Страховая компания оплатила ремонт в полном объеме и после этого представила акт заказчику вместе со счетом на оплату франшизы.

Бухгалтерские проводки по хозяйственным операциям:

Дт20 Кт60 145 833,33 рублей – отображена стоимость восстановления автомобиля.

Дт19 Кт60 29 166,67 руб. – учтен НДС.

Дт68 Кт19 29 166,67 руб. – «входной» НДС принят к вычету.

Дт76.01 Кт91.1 150 тыс. руб. (175 000 руб. за минусом стоимости франшизы в 25 000 руб.) – сумма страховой выплаты включена в прочие доходы компании.

Дт60 Кт76.01 175 тыс. рублей – зачет выплаты в счет проведенных ремонтных работ.

Дт76.01 Кт51 25 000 руб. – возмещение убытка страховщика в соответствии с договором.

Налогообложение: 175 000 рублей включены в состав прочих издержек, 150 тыс. руб. включены в состав внереализационных доходов.

Учет страхования имущества в бухгалтерском учете

Чаще всего компании страхуют имущество и ответственность Такие услуги не облагаются НДС в силу подпункта 7 пункта 3 статьи 149 НК РФ. Поэтому и ставить к вычету ничего не надо. А вот с налогом на прибыль не все так однозначно.

Главное, что нужно помнить о расходах на страхование: они не формируют первоначальную стоимость имущества. Не важно, о какой страховке идет речь – обязательной или добровольной. Учитывать выплаченную страховщику премию нужно как отдельный вид расходов.

Это правило действует как в бухгалтерском, так и в налоговом учете.

Читайте также: Основы делопроизводства и документооборота для новичков

Заплатили страховую премию

Стоимость полиса – это и есть страховая премия. Если речь идет об обязательном страховании, то тарифы определяет государство. А вот о стоимости добровольной страховки стороны договариваются между собой.

В бухучете расчеты по страхованию автомобиля (как обязательному, так и добровольному) нужно проводить на отдельном субсчете «Расчеты по имущественному и личному страхованию» счета 76. На данном субсчете ведите аналитический учет в зависимости от видов страхования.

На дату уплаты страховой премии отразите в учете выдачу аванса. Расходы на страхование признавайте в бухучете с даты вступления страхового договора в силу. Если такая дата договором не предусмотрена, то он считается вступившим в силу в момент уплаты страховой премии (ст. 957 ГК РФ).

Как правило, страховой договор заключают на срок, превышающий один месяц. В таком случае страховую премию списывайте в расходы ежемесячно пропорционально сроку действия договора. Срок договора страхования не превышает одного месяца? Тогда страховую премию включите в состав затрат в том месяце, когда договор страхования вступил в силу.

Бывает, что договор страхования действует не с первого числа месяца. При таком раскладе сумму списываемых расходов рассчитайте пропорционально количеству оставшихся дней месяца.

Налог на прибыль

Для целей налога на прибыль расходы на страхование имущества и ответственности являются прочими (ст. 263 НК РФ). Траты на обязательные страховки можно списать строго в пределах тарифов, утвержденных государством.

Особая ситуация с добровольным страхованием имущества. Разрешено учитывать только расходы на те виды страхования, которые предусмотрены пунктом 1 статьи 263 НК РФ. Например, это добровольное страхование транспорта, грузов, основных средств, ТМЦ и пр. Плату за полисы добровольного страхования следует учитывать при расчете налога на прибыль в составе прочих расходов. Причем в полном объеме.

Как списать страховую премию в налоговом учете

Пример Компания купила автомобиль. Перед тем как забрать машину из салона, платежным поручением оплатили годовой (с 28 апреля 2015 г. по 27 апреля 2021 г.) полис ОСАГО в сумме 13 680 руб.

Кроме того, решили заключить договор страхования от ущерба и угона также на срок с 28 апреля 2015 г. по 27 апреля 2021 г. Страховую премию по договору КАСКО – 90 000 руб. – перечислили в безналичной форме.

Обе страховки оплатили единовременно 28 апреля.

В этот день бухгалтер сделал проводки: ДЕБЕТ 76 субсчет «Расходы по договорам ОСАГО» КРЕДИТ 51 – 13 680 руб. – перечислена страховая премия по договору ОСАГО;

ДЕБЕТ 76 субсчет «Расходы по договорам КАСКО» КРЕДИТ 51 – 90 000 руб. – перечислена страховая премия по договору КАСКО.

Далее 30 апреля бухгалтер сделал проводки: ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам ОСАГО» – 112,44 руб. (13 680 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору ОСАГО за апрель 2015 года;

ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам КАСКО» – 739,73 руб. (90 000 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору КАСКО за апрель 2015 года.

Читайте также: Лайфхак: звукооператор — должностные обязанности специалиста, зарплата

Налог на прибыль компания исчисляет ежемесячно исходя из фактически полученной прибыли. Поэтому в расходах апреля бухгалтер учел такие же суммы, как в бухгалтерском учете.

Аналогичные проводки бухгалтер будет делать в конце каждого месяца, пока действует договор страхования. То есть 31 мая, 30 июня и т. д. Только брать в расчет нужно уже не 3 дня, а количество дней в соответствующем месяце. Например, для мая это 31 день, а для июня – 30 дней. Но в апреле 2021 года нужно учитывать только 27 дней. Ведь 27 апреля договоры заканчиваются.

Если компания заключила договор добровольного страхования автогражданской ответственност, в бухгалтерском учете расходы отражайте, как обычно. То есть на отдельном субсчете счета 76. А вот рассчитывая налог на прибыль, учесть расходы на добровольное страхование автогражданской ответственности нельзя.

По мнению инспекторов, базу по налогу на прибыль такие затраты не уменьшают. Ведь расходы на добровольное страхование ответственности учитываются при расчете налога на прибыль, если условие о таком страховании продиктовано международными требованиями и необходимо организации для ведения бизнеса (подп. 8 и 10 п. 1 ст.

263 НК РФ). Например, если организация не может пользоваться служебным автомобилем на территории иностранного государства без заключения договора добровольного страхования автогражданской ответственности. В остальных случаях расходы на добровольное страхование ответственности признаются экономически необоснованными.

Из-за различий в бухгалтерском и налоговом учете расходов на добровольную страховку возникает постоянная разница. С нее нужно рассчитать постоянное налоговое обязательство (п. 4 и 7 ПБУ 18/02).

«Единый» налог на УСН

Если организация платит упрощенный налог с доходов, то расходы на страхование имущества никак не отразятся на налоговых обязательствах.

Компании, выбравшие объект «доходы минус расходы», могут учесть только затраты на покупку полисов обязательного страхования имущества и ответственности (подп. 7 п. 1 ст. 346.16 НК РФ). Делать это нужно по мере оплаты страховых премий в полной сумме.

А вот затраты на добровольное страхование налоговую базу по упрощенному налогу не уменьшают – они не предусмотрены в закрытом перечне из пункта 1 статьи 346.16 НК РФ.

Особенности проводок по страховому договору

Бухгалтерские проводки в страховой сфере – это записи в единой компьютерной базе. Они нужны для отображения изменений состояния объектов учета – премий страхователей. Данные по полису можно учитывать и фиксировать, начиная с того дня, когда он будет считаться действительным. В законодательной базе нет единого порядка учета для трат на услуги страхования, их можно отнести на расходы один раз либо корректировать на протяжении всего периода действия страховки. При этом, в расходы включают лишь фактически выплаченную часть премии. Когда ее сумму вносят частично, премию рассчитывают не на весь срок, а на уже проплаченный период.

Важно! Размер премии по страховке присутствует в страховом полисе и рассчитывается по тарифным ставкам, принятым страховщиком либо надзорными органами. Если договор прекращается досрочно или наступает страховой случай, сумма возмещения отображается в базе учета.

Проводки в бухгалтерском и налоговом учете делятся на две части: дебетовую и кредитовую. Во второй указывают субсчет 76-1, когда страхователем является юридическое лицо. В дебетовую включают счета для основных затрат и других расходов, если дело касается единовременного списания.

Статья по теме: Какие документы подтверждают заключение договора страхования

Читайте также: Как учесть нематериальные активы по МСФО

При каждом типе списывания возникают расхождения между сведениями бухгалтерского учета и налогового:

- В бухучете списания происходят сразу и на протяжении полного страхового срока. В НУ премия спишется один раз только по страховке, которая действует в рамках единственного отчетного срока по налогу на прибыль.

- Затраты в БУ учитывают полностью, в НУ присутствуют рамки по тарифам для всех страховых продуктов.

- В БУ отображение расходов начинают с того дня, когда полис начнет действовать по закону, в НУ его фиксируют с момента внесения оплаты страхователем.

Для страховки автомобиля и другого транспорта используют единую систему учета по счету с номером 76-1.

Учет имущественного страхования

Страхование имущества бывает добровольным либо обязательным, этот страховой продукт входит в список наиболее распространенных. Проводки по договору страхования имущества фиксируются на стандартном счете с номером 76-1. Если сумма премии уже оплачена, ее фиксируют таким образом – Д76-1 К51. Расходы по страхованию имущественного типа считают с даты начала вступления полиса в законную силу. Когда она не предусматривается, страховка признается действительной после оплаты премии. После учета всех затрат в базу вносят проводки типа Д20 (26) К97 (76-1).

Учет расходов на полисы ОСАГО и КАСКО

Затраты на страховку автотранспорта учитывают как расходы по стандартным типам деятельности. Учет КАСКО или ОСАГО в БУ и ОСНО проводят с помощью счета под номером 76-1, как и для полисов по имущественному виду страхования. Для полисов ОСАГО на машину с периодом больше 1 месяца используют проводку с нумерацией Д20 (26) К76-1, менее месяца – Д20 (26) К76-1. В случае расторжения полиса КАСКО либо ОСАГО до истечения срока действия, страховщик обязан возвратить часть суммы страхователю, и проводка в бухгалтерии будет выглядеть так: Д51 К76-1. После списания полиса автострахования его фиксируют в базе проводкой К13.

Статья по теме: Страхование ответственности по договору

Отражение в учете страховок для сотрудников

Сотрудникам разных компаний чаще всего оформляют медицинские полисы от работодателя. Это страхование расценивается в качестве добровольного типа, затраты по таким договорам можно учесть на счете с номером 76-1. На момент оплаты суммы премии добавляют проводку с нумерацией Д76-1 К51. Для договоров со сроком больше месяца и расходных данных, учтенных в списке затрат, используется проводка вида Д20 (26) К76-1. Если речь идет о полисе со сроком не больше месяца, то сумма платежа учитывается в перечне затрат другой проводкой Д20 (26) К76-1.

Страхование автомобиля проводки в бухучете

Бухгалтерский учет ремонта автомобиля, 134 отзыва

В бухгалтерском учете затраты организации на ремонт основных средств, в том числе автомобилей, включаются в состав ее расходов по обычным видам деятельности на дату осуществления ремонта машины собственными силами либо приемки у подрядчика выполненных работ. Именно такой вывод можно сделать из положений пунктов 5, 7 и 16 ПБУ 10/99 (утверждено приказом Минфина от 6 мая 1999 года N 33н).

Сумма страхового возмещения, причитающегося фирме-собственнику автомобиля, включается в состав ее прочих доходов на дату принятия страховой компанией решения о выплате страхового возмещения.

чПКФЙ ОБ УБКФ

Аналогичным образом учитываются и удержания с работника предприятия или взыскание с третьего лица, виновного в ДТП. Об этом говорится в пунктах 7, 10.2 и 16 ПБУ 9/99, утвержденного приказом Минфина от 6 мая 1999 года N 32н.

Пример проводки с вычетом с работника предприятия

9 августа 2011 года по вине водителя фирмы произошло ДТП, в результате которого пострадал только автомобиль этой организации. Стоимость его ремонта в автосервисе составила 21 240 рублей (в том числе НДС — 3240 рублей). Поскольку машина был застрахована только по ОСАГО, ущерб от ДТП взыскивается с виновного работника.

Отметим, что его оклад за последние 12 месяцев составляет 28 000. Так как сумма причиненного ущерба не превышает среднего месячного заработка, то компенсация происходит путем удержания суммы ущерба из зарплаты сотрудника на основании приказа генерального директора фирмы.

Согласно статье 138 Трудового кодекса общий размер удержаний составляет 20 процентов от выплачиваемой на руки заработной платы.

В августе 2011 года в бухгалтерском учете будут сделаны следующие проводки: Дебет 20 Кредит 60 — 18 000 руб. = (21 240 руб. — 3240 руб.) — отражена стоимость ремонта, выполненного автосервисом; Дебет 19 Кредит 60 — 3240 руб.

— отражена сумма НДС, предъявленная автосервисом https://www.voltag.ru за ремонт стартеров и генераторов; Дебет 60 Кредит 51 — 21 240 руб. — оплачен ремонт автомобиля на СТОА; Дебет 73-1 «Расчеты по возмещению ущерба» Кредит 91-1 — 21 240 руб.

— на виновное лицо отнесена общая сумма ущерба; Дебет 91-2 Кредит 19 — 3240 руб. — отнесена за счет полученного возмещения сумма «входного» НДС; Дебет 20 Кредит 70 — 28 000 руб. — начислена зарплата водителю за август 2009 г.

; Дебет 70 Кредит 68-1 «Расчеты по НДФЛ» — 3640 руб. (28 000 руб. х 13%) — удержан НДФЛ; Дебет 70 Кредит 73-1

— 4872 руб. ((28 000 руб. — 3640 руб.) х 20%) — удержана из зарплаты виновника ДТП часть суммы ущерба.

В сентябре 2011 года и в последующие месяцы (вплоть до погашения всей суммы ущерба) в учете будут сделаны следующие проводки: Дебет 20 Кредит 70 — 28 000 руб. — начислена зарплата водителю за сентябрь 2011 года; Дебет 70 Кредит 68-1 «Расчеты по НДФЛ» — 3640 руб. (28 000 руб. х 13%) — удержан НДФЛ; Дебет 70 Кредит 73-1

— 4872 руб. ((28 000 руб. — 3640 руб.) х 20%) — удержана из зарплаты виновника ДТП часть суммы ущерба.

Пример учета ремонта застрахованного автомобиля

В июле 2011 года фирма застраховала автомобиль по ОСАГО сроком на один год. В результате ДТП, произошедшего 12 августа 2011 года, авто было повреждено. Виновником было признано третье лицо (не водитель организации). Решение о выплате страхового возмещения принято страховой компанией 22 августа 2011 года.

Страховщик на основании результатов независимой экспертизы машины выплатил 35 000 рублей. Ремонт автомобиля был произведен в автосервисе, акт приемки-сдачи выполненных работ подписан организацией 10 сентября 2011 года. Стоимость ремонта и запчастей составила 49 560 рублей, в том числе НДС — 7560 рублей.

Читайте также: Костюмер — это. Профессиональные обязанности костюмера

Страховое возмещение получено 2 сентября 2011 года.

23 августа 2011 года в бухучете будет сделана следующая проводка: Дебет 76-1 («Расчеты по имущественному и личному страхованию») Кредит 91-1 — 35 000 руб. — страховая выплата признана в составе прочих доходов. 10 апреля 2009 года в учете будут сделаны следующие проводки: Дебет 20 Кредит 60 — 42 000 руб. = (49 560 руб. — 7560 руб.

) — отражена стоимость ремонта, выполненного автосервисом; Дебет 19 Кредит 60 — 7560 руб. — отражена сумма НДС, предъявленная автосервисом; Дебет 60 Кредит 51 — 49 560 руб. — оплачен ремонт автомобиля; Дебет 91-2 Кредит 19 — 5338,98 руб. ((7560 руб.: 49 560 руб.) х 35 000 руб.

) — списана за счет страхового возмещения сумма НДС, предъявленная автосервисом; Дебет 68 Кредит 19

— 2221,02 руб. (7560 руб. — 5338,98 руб.) — предъявлен к вычету НДС по услугам, оплаченным за счет собственных средств организации.

3 сентября 2011 года в бухгалтерском учете будет сделана следующая проводка: Дебет 51 Кредит 76-1

— 35 000 руб. — получено страховое возмещение от страховой компании.

Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор. Организация должна хранить такого вида договоры в течение 5 лет. Иногда для заключения договора требуется прохождение техосмотра и получение диагностической карты. Затраты на прохождение техосмотра отражаются проводкой:

- Д20 (26) К60 – затраты на техосмотр отнесли на расходы

Поступление полиса нужно учитывать на забалансовом счете, допустим счет13 «Полисы ОСАГО, ДСАГО, КАСКО», проводка:

Как отразить в бухгалтерском учете страхование автомобиля

Любое предприятие, в распоряжении которого есть автомобиль, помимо расходов на его содержание, несет расходы и на страхование. Говоря о страховании автомобиля, мы подразумеваем 3 вида страховки: ОСАГО, ДСАГО и КАСКО.

При страховании КАСКО, страховые компании обязуются возместить страхователю затраты на восстановление автомобиля в случае ДТП или выплатить стоимость автомобиля в случае его хищения. Причем, вне зависимости от того, по чьей вине произошло ДТП, при котором пострадал автомобиль. Такой вид страхования является только добровольным. Обязательным же видом страховки на авто является ОСАГО. По этому договору страхования возмещается ущерб, который может быть причинен третьим лицам.

Но бывает, что установленный лимит возмещений по ОСАГО недостаточен для покрытия убытков пострадавшей стороны. Поэтому существует еще один вид добровольного страхования авто – ДСАГО. При любом виде страхования заключается договор. Организация должна хранить такого вида договоры в течение 5 лет.

Иногда для заключения договора требуется прохождение техосмотра и получение диагностической карты.

Затраты на прохождение техосмотра отражаются проводкой:

- Д20 (26) К60 – затраты на техосмотр отнесли на расходы

Поступление полиса нужно учитывать на забалансовом счете, допустим счет13 «Полисы ОСАГО, ДСАГО, КАСКО», проводка:

- Д13 – учтен полис

Расчеты по страхованию автомобиля в бухгалтерском учете организации необходимо отразить на 76-1 счете «Расчеты по имущественному и личному страхованию».

Расходы на страхование в бухгалтерском учете

При ведении бизнеса неизбежно возникают разнообразные риски. Для того, чтобы снизить негативный эффект от них, используется, в частности, механизм страхования. Рассмотрим, по каким правилам отражаются расходы на страхование в бухгалтерском учете.

Расходы на страхование и его основные виды

Данные расходы выражаются в виде оплаты страховой премии, т.е. вознаграждения страховщику за его услуги (ст. 954 ГК РФ). В зависимости от условий договора она может выплачиваться единовременно или в рассрочку.

Предприятие в своей деятельности может применять разные виды страхования:

- Личное (жизни и здоровья своих работников).

- Имущественное – в части рисков гибели или повреждения имущества компании.

- Ответственности, к которому, в частности, относится всем известное ОСАГО.

- Иных рисков (финансовые, правовые, технические и др.).

Страхование в бухгалтерском учете (БУ)

Для учета расчетов по обязательному и добровольному страхованию используется сч. 76, к которому открываются отдельные субсчета.

Когда производится оплата страховой премии, бухгалтерские проводки будут такими:

ДТ 76 – КТ 51 (50) – оплачена сумма премии

Данные услуги не облагаются НДС, поэтому и проводок по налогу здесь не будет (пп. 7 п. 3 ст. 149 НК РФ).

С точки зрения БУ страховая премия относится к «обычным» расходам (п. 5, 6 ПБУ 10/99). Договор может иметь срок действия, охватывающий несколько отчетных периодов.

Действующие нормативные документы не содержат конкретных указаний о том, как в этом случае следует учитывать затраты – сразу, или распределяя по периодам.

Организация может сама определить методику, отразив выбранный вариант в учетной политике.

Для первого варианта, когда сразу списывается вся страховая премия, проводки будут следующими:

ДТ 20 (23,25,26,44) – КТ 76 – сумма отнесена на затраты полностью.

Счет учета затрат выбирают, исходя из того, к какой категории активов относится застрахованный объект.

Если принято решение распределять затраты на несколько периодов, то следует использовать счет 97 «Расходы будущих периодов». Та часть премии, которая относится к первому месяцу действия договора, списывается таким образом, как показано выше. Оставшаяся часть премии распределяется по месяцам до истечения срока полиса:

ДТ 97 – КТ 76.1 – оставшаяся часть отнесена на РБП,

ДТ 20 (23,25,26,44) – КТ 97 – ежемесячное отнесение на затраты.

При возникновении страхового случая предприятие получает страховое возмещение. Проводки в бухгалтерском учете будут такими:

ДТ 76 – КТ 91.1 – начислено страховое возмещение;

ДТ 51 – КТ 76 – получены денежные средства от страховщика.

Таким образом, возмещение по страховому полису с точки зрения БУ является прочими доходами.

Учет затрат в данном случае не зависит от вида договора или объекта. Это могут быть бухгалтерские проводки по страхованию автотранспорта, грузов, личному и т.п.

Исключением являются обязательные страхвзносы во внебюджетные фонды. Они учитываются в особом порядке (по сути их можно считать платежами, аналогичными налогам) и в данной статье не рассматриваются.

Читайте также: Счет 19 в бухгалтерском учете: для чего применяется, субсчета, характеристика, проводки

Предприятие приобрело полис ОСАГО для принадлежащего ему легкового автомобиля. Срок действия полиса – 1 год, стоимость – 2400 руб.

В учетной политике указано, что затраты, связанные с ОСАГО, отражаются с использованием сч. 97 «РБП». Автомобиль попал в аварию, ущерб в сумме 10 тыс. руб.

был возмещен страховой компанией виновника ДТП. По договору ОСАГО проводки в бухгалтерском учете следующие:

ДТ 76.1 – КТ 51 (2 400 руб.) – оплачен полис ОСАГО сроком на 1 год;

ДТ 26 – КТ 76.1 (200 руб.) – списаны расходы за первый месяц действия полиса (2400 / 12 мес.);

ДТ 97 – КТ 76.1 (2 200 руб.) – остаток премии отнесен на РБП;

ДТ 26 – КТ 97 (200 руб.) – ежемесячное списание;

ДТ 26 – КТ 60 (10 000 руб.) – расходы на ремонт после ДТП;

ДТ 76.1 – КТ 91.1 (10 000 руб.) – начислено страховое возмещение;

ДТ 51 – КТ 76.1 (10 000 руб.) – получено возмещение от страховщика.

Особенности налогового учета страхования (НУ)

Правила НУ здесь существенно отличаются от правил БУ:

- Учет расходов можно начинать только после оплаты премии страховщику.

- Сразу списать затраты можно только, если срок действия договора находится «внутри» отчетного периода по налогу на прибыль, т.е. квартала. Если же договор является долгосрочным, то затраты нужно распределять равномерно в течение срока его действия (п. 6 ст. 272 НК РФ)

- Налоговый учет содержит ограничения по затратам, которые можно признать по обязательным видам страхования, например, по ОСАГО, только в пределах установленных норм – страховых тарифов (п. 2 ст. 263 НК РФ). По добровольным видам расходы учитывают в фактическом размере (п. 3 ст. 263 НК РФ).

Чтобы свести к минимуму отклонения между двумя видами учета, целесообразно для БУ по долгосрочным договорам использовать счет 97. В этом случае, при соблюдении лимитов затрат, налоговые разницы не возникают.

Вывод

Расходы на страхование в бухгалтерском учете можно отражать единовременно, или распределяя их на весь период. Чтобы свести к минимуму налоговые разницы, лучше использовать второй вариант.

Как отразить расходы на страхование в 1С

Рассмотрим как провести в 1С расходы на страхование на примере покупки полиса ОСАГО. ООО «Веда» 01.09.2016г оформила договор ОСАГО, сроком на 1 год, стоимостью 7128 рублей. Оплата за страховой полис проводится в документах «Списание с расчетного счета», вид операции «Прочее списание» (Д76.01К51). Затем ежемесячно должна списываться сумма в размере 1/12 от ОСАГО в документах «Поступление товаров и . Обязательно нужно указать контрагента, номер договора, счета расчетов.

В таблице указывается счет списания (например, 26), услуга и сумма.

Проводка будет такая:

- Д 26 К 76.01,

- сумма при этом рассчитана следующим образом 7128 рублей/12 месяцев=594 рубля.

Возмещение страховое осаго

- Многие бухгалтеры привыкли отражать стоимость автостраховки как расходы будущих периодов на счете 97. Однако платежи как по добровольному, так и по обязательному страхованию не совсем подходят под понятие расходов будущих периодов.

Обязательное страхование автогражданской ответственности гарантирует пострадавшему получение компенсации ущерба вследствие ДТП. Выплата страхового возмещения пострадавшему производится страховой компанией виновника согласно Федерального Закона № 40 «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.2002 года. Законом контролируются все вопросы по ОСАГО: от перечня страховых случаев, суммы страхового покрытия, рисков, франшизы, оформления ДТП и сроков до условий, порядка и формы осуществления выплаты страхового возмещения. Полис ОСАГО покрывает следующие риски: - Имущественные — возмещается ущерб, причиненный имуществу третьих лиц (пострадавших). Это касается не только автомобилей, но и недвижимого и прочего имущества, принадлежащего физическим или юридическим лицам.

Жизни и здоровья — возмещаются затраты на лечение или связанные со смертью лиц, пострадавших в ДТП.

Моральный ущерб и упущенную выгоду полис ОСАГО не покрывает. Эти затраты понесет виновник ДТП согласно действующего законодательства.

Также стоит помнить, что полис ОСАГО покрывает только случаи ДТП (подробный перечень случаев, являющихся страховыми, приведен в Законе об ОСАГО). Это значит, что участники аварии не могут претендовать на выплату денег от страховой компании в случае, если они покинули место происшествия без надлежащего оформления ДТП.

Стоимость полиса обязательного автострахования зависит от ”безубыточности” автомобиля. Чем чаще водитель становится виновником ДТП, тем дороже обойдется страховка для автомобиля виновника при расчете на следующий период. Для этого разработана система повышающих стоимость полиса коэффициентов. Подобная практика дисциплинирует автовладельцев и является своеобразной профилактикой ДТП.

Рисунок 1. Расчет выплаты по ОСАГО

Стоимость полисов обязательного автострахования (страховые тарифы) регулируется Банком России в соответствии с настоящим Федеральным Законом.

Виды возмещения ущерба по ОСАГО

ОСАГО – обязательный продукт, в рамках которого предусмотрена гарантированная выплата пострадавшей в ДТП стороне. Что касается виновной стороны, то она будет ремонтировать машину за счет собственных средств.

Максимальный размер выплаты предусмотрен на законодательном уровне и составляет на каждого пострадавшего:

- не более 160 тыс рублей, если причинен вред жизни и здоровью;

- не более 400 тыс рублей, если причинен ущерб ТС.

Возместить ущерб по ОСАГО страховая компания сможет в случаях, которые оговорены в правилах:

- Полная гибель. В данном случае производится выплата рыночной стоимости. Если выплата превышает оговоренный лимит в рамках обязательного продукта, то разницу обязан выплатить виновник.

- Частичное повреждение. При получении частичного повреждения компания выплачивает средства, которые необходимы для проведения ремонтных работ.

- Дополнительные расходы. В эту группу включены дополнительные расходы, которые возникают у пострадавшего, в результате наступления страхового случая: расходы на эвакуацию или хранение вещей.

Получено страховое возмещение проводки

НДС Д-т 76-2 – К-т 41-2 Списаны товары, учитываемые по розничным ценам Д-т 68-2 – К-т 18 СТОРНО Скорректирована сумма налоговых вычетов по НДС в результате выбытия запасов (за исключением порчи, утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП) Д-т 76-2 – К-т 18 Восстановленная сумма НДС отнесена на увеличение потерь по страховому случаю Д-т 51 – К-т 76-2 Получено страховое возмещение Д-т 90-10 – К-т 76-2 Списана сумма ущерба, не покрываемая страховым возмещением Д-т 76-2 – К-т 90-7 Списана сумма страхового возмещения, превышающая фактический размер ущерба НДС В случае утраты имущества (за исключением порчи, утраты в связи чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП) необходимо в текущем периоде уменьшить сумму налоговых вычетов по НДС на сумму «входного» НДС, ранее принятого к вычету по нему.

Возмещение по страховому случаю проводки

В связи с этим доход в виде страхового возмещения даже в случае его отнесения к доходам, прямо не предусмотренным ст. 250 НК РФ, признается в том периоде, когда он возникает, т.е., на наш взгляд, когда страховой компанией принято решение о выплате возмещения.

Приобретение автомобиля в 1С 8.3

Довольно часто у бухгалтеров возникают вопросы:

- Купили машину — как отразить в 1С 8.3?

- Как оформить поступление, ввод в эксплуатацию и сопутствующие расходы в программе?

Действительно, при отражении покупки автомобиля в 1С 8.3 гораздо больше особенностей по сравнению с другими основными средствами. Разберем все эти важные вопросы в нашей статье, посвященной теме «Покупка автомобиля в 1С 8.3 — пошаговая инструкция».

Приобретение автомобиля в 1С 8.3 — пошаговая инструкция

19 февраля Организация приобрела автомобиль для использования в общехозяйственной деятельности LADA Vesta SW по цене 840 000 руб. (в т. ч. НДС 20%).

20 февраля Организация уплатила госпошлину за регистрацию автомобиля в ГИБДД в сумме 3 300 руб. и страховую премию ОСАГО в сумме 8 000 руб.

21 февраля автомобиль принят в эксплуатацию.

Амортизация в Организации начисляется линейным способом, амортизационная премия не установлена.

Покупка автомобиля

Есть два варианта принятия к учету ОС:

- упрощенный — через ОС и НМА – Поступление основных средств;

- обычный — через ОС и НМА – Поступление оборудования (либо Покупки – Поступление (акты, накладные) – Оборудование).

В случае с автомобилем почти всегда есть дополнительные расходы, которые нужно включить в его стоимость до ввода в эксплуатацию (например, госпошлина). Поэтому используйте второй вариант.

Узнать подробнее об упрощенном способе принятия к учету ОС

В момент поступления примите на учет автомобиль документом Поступление оборудования (раздел ОС и НМА).

Проводки

Счет-фактуру зарегистрируйте по кнопке Зарегистрировать внизу документа поступления.

Регистрация автомобиля в ГИБДД

Бухэксперт8 рекомендует без регистрации в ГИБДД автомобиль не эксплуатировать, поэтому пошлину учтите в стоимости ОС (п. 8 ПБУ 6/01).

Подробнее см. в статье Госпошлина за регистрацию авто

При выборе иной позиции: при вводе в эксплуатацию до регистрации пошлину включите в расходы в зависимости от целей использования ОС (п. 5, п. 11 ПБУ 10/99).

Шаг 1. Узнайте реквизиты для уплаты пошлины в своем отделении ГИБДД и отразите уплату документом Списание с расчетного счета (Банк и касса – Банковские выписки).

ОСАГО — проводки в бухгалтерском учете в 1С 8.3

Страховка в 1С 8.3 — как провести? Операция оформляется в два этапа.

Шаг 1. Оплату страховой компании проведите документом Списание с расчетного счета.

В этой операции главное — правильно настроить элемент справочника Расходы будущих периодов.

Больше никаких документов по отражению расходов на страхование вводить не нужно, расходы списываются автоматически в процедуре Закрытие месяца операцией Списание расходов будущих периодов.

Как отразить страхование имущества в бухгалтерских документах

Основная проблема бухгалтерских проводок по страхованию имущества заключается в том, что не совсем понятно, к какому типу они относятся. С одной стороны, оплата страхования имущества проводится одним платежом, в момент заключения договора, из чего следует, что страховку следует расценивать как «Расчеты с разными кредиторами и дебиторами» (счет 76), а именно – как «Расчеты по имущественному и личному страхованию» (76-1). С другой стороны, страховка – это расходы, которые бизнес производит сейчас, но относятся эти расходы к будущему периоду, потому что страховой договор имеет срок действия. Следовательно, страховка попадает под определение счета 97, «Расходы будущих периодов».

И, в довершение ко всему, страховой полис попадает под «Общехозяйственные расходы» (счет 26), потому что страховка нужна для управленческих дел, но не является расходами на производство.

С точки зрения бухгалтерского учета можно оформлять расходы на страхование и так, и так, но в определенных случаях могут возникнуть расхождения с налоговым учетом, что создаст проблемы при наступлении отчетного периода. Чтобы не допустить такого, учет добровольного страхования имущества (как и учет обязательного) нужно проводить по следующим правилам:

- если договор страхования заключается на срок до 1 месяца – нужно оформлять его как «Расчеты по имущественному и личному страхованию»;

- если договор заключается на более длительный срок – сумма единовременного платежа проводится через 76-1, и через «Расходы будущих периодов» дополнительно проводится сумма ежемесячного платежа (каждый месяц).

Технически, страховку можно проводить как единовременный платеж и при большем сроке страхования – главное, чтобы этот срок «умещался» в отчетный период.

Но это может создать путаницу, поэтому лучше стандартизировать процедуру и проводить страховку через будущие платежи ежемесячно.

В бухучете

- Оплатили страховку – проводите «дебет 76-1, кредит 51».

- Если страховка – больше, чем на месяц, то каждый месяц проводите «дебет 26, кредит 76-1».

- Если оплачиваете несколько страховок больше, чем на месяц – вместо «дебет 26» ежемесячно проводите «дебет 20/23/26/29/44», в зависимости от назначения.

- Страховое возмещение проводится по «дебет 51, кредит 76-1».

- Если преждевременно закрыли договор страхования, то полученный от компании остаток нужно провести по «дебет 51, кредит 76-1».

В ОСНО

Для обязательного страхования правила учета – такие же, как и в предыдущем разделе. Добровольное страхование отражается через «Прочие расходы».

В УСН

Если у вас УСН с фиксированным налогом, можете отражать страховку так, как вам удобно. Если же вы работаете по системе «приход минус расход», то лучше вести учет страхование имущества в бухгалтерском учете через единовременные платежи (без «размазывания» их по месяцам), потому что это упростит расчет налога.

В ЕНВД

В ЕНДВ отражать ничего не нужно.

В ОСНО и ЕНВД

Если вы пользуетесь одновременно ОСНО по схеме «приход минус расход» и ЕНВД, и застрахованное имущество одновременно относится к обеим системам, возникает проблема – расходы на ЕНВД нельзя учитывать при расчете прибыли (и налога на нее) с ОСНО.

Здесь нужно разделить доходы-расходы по долям, после чего – проводить только те, которые относятся к ОСНО.

Источник http://advokataaa.ru/na-kakoj-schet-otnesti-strahovku-avtomobilja-v-lizinge-23051/

Источник https://social-kansk.ru/vladenie/kasko-provodki.html

Источник https://21king.ru/otvetstvennost/strahovanie-imushchestva-v-buhgalterskom-uchete-provodki.html