В каком году появилось ОСАГО и когда его ввели в России, как рассчитывается

Процедура автострахования имеет длительную историю, которая берёт своё начало практически сразу с момента изобретения транспортных средств (ТС) в Соединённых Штатах Америки. Сравнивая с зарубежным, российское автострахование считается относительно молодым, но сама история рассматриваемой процедуры как за рубежом, так и в России очень интересная.

- История автострахования

- Начало автогражданской истории в России

- Что нужно знать об ОСАГО

- Особенности тарификации

- Как рассчитывается ОСАГО

- Коэффициенты, используемые при расчёте стоимости полиса

История автострахования

Изначально страхование, что берёт свои истоки с XYIII века, делилось на такие разновидности:

- от падежа скота;

- от огня;

- морское.

В первой половине ХХ века добавилось большее количество видов, а именно:

- медицинское;

- гражданской ответственности (ГО);

- социальное;

- транспортных средств.

Знаете ли вы? Статистические данные утверждают, что в США в 1930 году ежедневное количество жертв, погибших после ДТП, достигало 110 человек, а в 2000 г. число смертей на дороге увеличилось до 114 человек в день.

Факт первой выплаты по страховому договору ТС зафиксирован в Дейтоне (Соединённые Штаты Америки) в 1897 году, когда Г. Люмикс приобрёл рассматриваемый договор в Travelers

Insurance Company (работающей по сей день). Договор действовал в случае аварии, в результате которой могут быть физически и материально пострадавшие лица.

Гилберт после аварии получил финансовые выплаты, которые по современным меркам равняется 26 000 долларам. А первый страховой договор был оформлен М. Трумэном, который получил компенсацию при столкновении его авто с конной повозкой. В результате возникшей аварийной ситуации компания оплатила Мартину 500 долларов.

В крупных городах ТС активно эксплуатировали после окончания Первой мировой войны. Попав в дорожно-транспортное происшествие, автовладелец обязан был самостоятельно покрывать все убытки, как связанные со здоровьем, так и с ТС и другим материальным имуществом.

Высокий уровень аварийности был связан с наличием таких факторов:

- отсутствие экзаменов по вождению;

- не было возрастных норм;

- не было ограничений по состоянию здоровья;

- отсутствие необходимой разметки и знаков на проезжей части, защищающих всех участников дорожного движения.

В 1925 г. закон о финансовой ответственности, принятый в Коннектикуте, обязывал собственника ТС доказывать, что он владеет необходимыми средствами, которыми сможет компенсировать нанесённый ущерб в результате аварии. Самым удобным способом, выступающим в качестве такого доказательства, считалось оформление полиса о страховании ответственности, что приравнивается к современному полису ОСАГО.

Факт своей состоятельности автомобилист должен доказать лишь после первого дорожно-транспортного происшествия. В штате Массачусетс, спустя пару лет, утвердили законопроект, который обязывал каждого автомобилиста застраховывать ГО. Далее с 1930 года опыт страхования ТС переняли остальные штаты. Автострахование в европейских странах немного отличалось от американского.

Англия — первая страна, принявшая решение об обязательном страховании (ОС). Официально документ стал действительным в 1930 году и был назван «Дорожный акт». Рассматриваемый документ включал нормы, которые отчасти актуальны и сегодня. К примеру, была введена ответственность за управление ТС в нетрезвом состоянии или под действием других наркотических веществ.

Законодательно также были введены нормы о страховании ответственности, к которым относится страхование собственников транспортных средств от причинения физического ущерба другим лицам. Рассматриваемый акт был обновлён английским законодательством в 1988 году и обязывает приобретать автостраховку согласно данным нормам. Следующей страной, которая приняла схожий законопроект, была Германия. С каждым годом количество таких европейских стран, законодательно обязывающих водителей к страхованию, увеличивалось.

Рекомендуем для прочтения:

- Период использования транспортного средства в ОСАГО

- Последствия езды без страховки

- Стоимость полиса ОСАГО для начинающего водителя

- Расчёт водительского стажа для ОСАГО

Начало автогражданской истории в России

Вопрос о процедуре оформления автостраховки в Советском Союзе был поднят в конце 1960-х годов, так как количество ТС ранее было не достаточно высоким для того, что рассматривать данную процедуру.

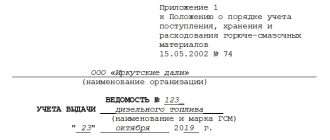

Постановление «О мерах по дальнейшему развитию государственного страхования и повышению качества работы страховых органов» (1984 г.) выступало платформой в разработке страхования ТС, пассажиров и материального имущества. Процедура происходила путём оформления страховки по собственной воле. Оформление полиса КАСКО в 1991 г. также проходило добровольно, но, несмотря на это, не завоевало популярность.

Последнее десятилетие XX века характеризовалось рассмотрением ряда законопроектов об ОС транспортных средств, один из которых вступил в силу лишь в 2003 году и вводился в несколько этапов. Благодаря корректировкам в законе «Об ОСАГО» появились новые процедуры — «Европейский протокол» и «Прямое возмещение убытков», с которыми россияне ознакомились в 2009 году.

Знаете ли вы? В XX веке российские органы Госстрахнадзора начали активно отзывать лицензии у страховых компаний (СК), что привело к стремительному сокращению их числа. Если в 1997 г. количество СК составляло 2504, то к 2008 г. их количество уменьшилось до 786.

Что нужно знать об ОСАГО

В Госдуме законопроект об обязательном страховании ГО был представлен на слушаниях в 2000 году, цель которого — заключение страхового договора ОСАГО каждым собственником ТС. Рассматриваемый закон был утверждён 25.04.2002 года.

Основой для его принятия стали такие факторы:

Действие закона началось с 2003 года, который запомнился огромным наплывом клиентов в СК. В 2005 году Конституционный суд отказал в исках, поданных некоторыми депутатами, о законности процедуры заключения договора и о высоких тарифах обязательной страховки.

Решение суда имело такие поправки:

- гарантии в получении компенсаций пострадавшим в ДТП;

- страхование собственника ТС от большой суммы возмещения ущерба, которую он не может сам оплатить;

- мотивации в соблюдении ПДД.

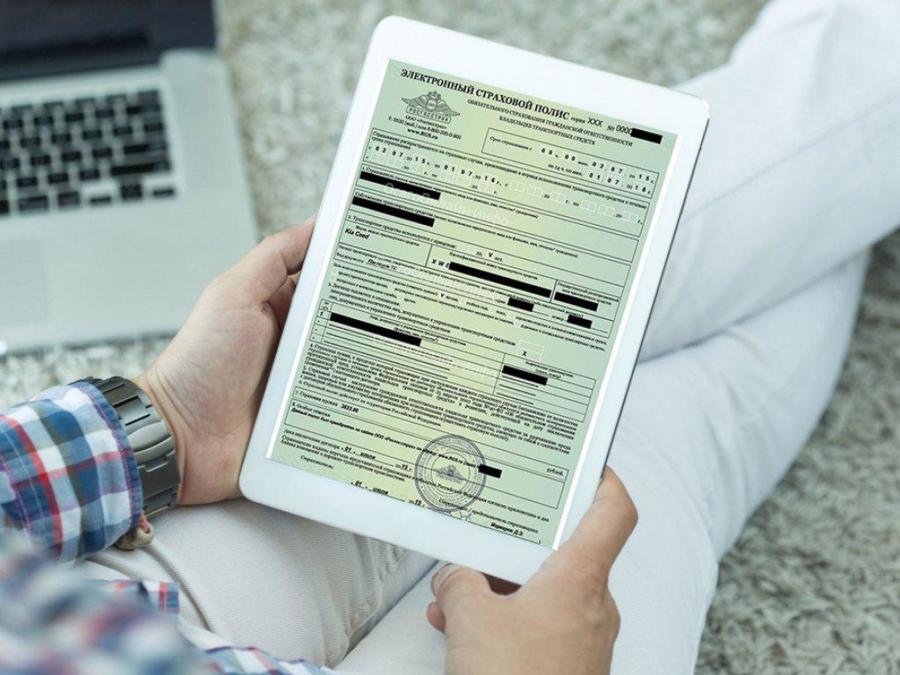

С 2015 года каждый автовладелец может приобрести электронный полис, распечатка которого допускается при проверке инспекторами ГИБДД.

Можно выделить основные три особенности российского автострахования:

Особенности тарификации

Стоимость полиса ОСАГО напрямую зависит от основной информации, которую должен предоставить клиент, каждая деталь во внесённых базовых данных может значительно повлиять на цену договора.

ПО сравнению с процедурой автострахования КАСКО, отличающейся добровольной основой оформления договора, система тарификации страховых компаний с лицензией на ОСАГО гарантирует безопасность. А правильный расчёт стоимости будет напрямую зависеть от компетентности менеджера (данный фактор может быть исключён, если клиент решил приобрести полис через Интернет). Изменения в тарификации были впервые внесены в 2015 году, в результате чего стоимость полисов значительно увеличилась в цене.

Важно! Сегодня возмещение ущерба по ОСАГО пострадавшему составляет 400 000 рублей за ТС и 500 000 — в случае получении физического вреда.

Корректировки в системе тарификации автострахования были осуществлены в связи с:

- повышением инфляции;

- увеличением стоимости медобслуживания;

- повышением тарифов на покупку комплектующих и деталей для ТС и на ремонтные услуги автомобилей.

Как рассчитывается ОСАГО

Центральный Банк Российской Федерации утверждает основные тарифы и коэффициенты, необходимые для расчёта страхового договора. Каждая страховая компания, имеющая лицензию на ОСАГО, обязана ориентироваться на законодательно утверждённую единую систему тарификации автострахования. С октября 2014 года страховые компании вправе отклоняться от установленного тарифа, но в рамках определённых ценовых рамок.

Система расчёта полиса ОСАГО может проводиться двумя способами:

- путём использования формулы;

- с применением онлайн-калькулятора, предложенного разными интернет-ресурсами.

Большинство автомобилистов дают предпочтение онлайн-сервисам для подсчёта стоимости договора ОСАГО. Этот способ более простой и быстрый, так как водителю не нужно будет искать каждый показатель в таблицах и самостоятельно считать. В онлайн-калькуляторах нужно выбрать необходимый вариант или внести базовые данные, а далее процесс подсчёта будет автоматически выполнен.

Важно! Проведение процедуры расчёта в любом случае требует наличия данных о транспортном средстве, о собственнике, с учётом информации о всех лицах, допущенных к управлению ТС.

Коэффициенты, используемые при расчёте стоимости полиса

Вычисляется стоимость полиса по формуле:

ТБ × КТ × КБМ × КВС × КО × КМ × КС × КН.

Необходимо перемножить восемь базовых коэффициентов, показатели которых представлены в Приложении 2 к Указанию Банка России.

Каждая аббревиатура имеет своё значение и расшифровывается таким образом:

Таким образом, процедура автострахования имела долгий процесс становления и пережила различные корректировки. Обязательное автострахование было введено в законодательство РФ с апреля 2002 года. Каждый водитель должен знать, что стоимость полиса ОСАГО отталкивается от базовых тарифов, установленных Центробанком РФ. Подсчёт стоимости договора может происходить как с использованием специальной формулы, так и через онлайн-калькулятор.

Как и когда появилось ОСАГО

Сегодня для владельцев транспортных средств приобретение полиса ОСАГО – это обычное дело. Мало кто сегодня знает, что история появление первого страхового полиса, тянется с очень давних времён и связана с появлением первого автомобиля.

Как всё начиналось

В те времена аварии были не редкостью. Но сталкивались не машины, их для этого слишком мало ездило по улицам городов, а сталкивались машины с экипажами. Улицы были буквально заполонены гужевым транспортом, и это создавало для автовладельцев большие проблемы. Водители автотранспорта боялись столкнуться с повозкой.

Как появилось ОСАГО в мире

В 1898 году американец Трумэн Мартин пришёл в страховую компанию Travelers Insurance Company с просьбой застраховать свою машину. Тогда-то и был выписан первый страховой полис на передвижное техническое транспортное средство.

Уже в 20-х годах прошлого столетия, когда на улицах появилось достаточно большое количество автомобилей, вопрос о страховке машин стал подниматься гораздо чаще. До тех пор автострахование уже существовало, но осуществлялось только по доброй воле.

Однако власти Соединённых Штатов всё чаще начали задумываться, о том, чтобы сделать автострахование для всех обязательным, ведь аварии случались всё чаще и чаще.

Впервые обязательное автострахование было введено в США в штате Массачусетс. Это был год 1925. Вскоре все американские штаты, один за другим, стали вводить у себя закон об автостраховании. А в Европе ОСАГО появится чуть позже, в 50-х годах.

Когда появилось ОСАГО в России

В России, хоть разговоры об обязательном автостраховании велись ещё с 1924 года, узаконено оно было только в 1991 году. И считалось оно не обязательным, а добровольным. Это не решало проблему окончательно, но служило достойным началом её решения.

Страхование по ОСАГО ввели, как обязательный вид страхования в России в 2003 году.

Надо сказать, что первоначально владельцы транспортных средств России оказывали ему бурное сопротивление. Сегодня большинство из тех, что так активно сопротивлялся, не будут спорить с тем, что обязательное страхование у нас необходимо.

В каком году ввели ОСАГО в России

В данной статье мы рассмотрим в каком году ввели ОСАГО, а также историю возникновения обязательного автострахования и путь его развития в России и мире.

История появления обязательного страхования

В 2018 году исполнилось 120 лет с момента оформления первого страхового полиса на машину. Документ был выдан компанией Travelers Insurance Company. Страхователем выступил доктор Мартин Трумэн. Он приобрел полис для защиты своего автомобиля от столкновения с конными повозками.

По условиям договора Мартин внес плату в 12 долларов. При наступления страхового случая компания должна была возместить ему убытки в сумме 500 долларов. Приобретение полиса являлось собственной инициативой Трумэна, поскольку риск столкновения с конной повозкой был предельно высок. В Америке на тот момент на 20 млн лошадей приходилось всего 4000 автомобилей.

Заключить страховой договор доктора побудило происшествие 1896 года, которое было освещено всеми СМИ. Водитель автомобиля, движущегося со скоростью 6 км/ч, совершил наезд на женщину. Пострадавшая скончалась. Причиной аварии стала не скорость машины, а ограничение видимости из-за повозок.

Судья признал происшествие несчастным случаем, но многие автовладельцы стали задумываться о безопасности. Идея предприимчивого американца не нашла широкой поддержки. Отсутствие интереса граждан к автострахованию объяснялось небольшим количеством транспорта на дорогах.

В 20-х годах ХХ века компания Ford наладила массовый выпуск машин, из предмета роскоши они превратились в распространенное средство передвижения. В 1925 году власти штата Массачусетс признали автострахование обязательным. Такой полис гарантировал компенсацию ущерба потерпевшей стороне. Т. е., объектом страхования выступала автогражданская ответственность водителя. Желающие могли оформить полис и на свою машину. Но такой вид услуги носил добровольный характер.

По примеру США практически все страны Европы стали вводить обязательную систему автострахования. Большая часть государств к середине прошедшего столетия уже имела прототип нынешнего ОСАГО. Примерно в это же время появилась система страхования, действующая на территории всех европейских стран.

Возникновение ОСАГО в России

Обсуждение введения обязательного автострахования в России началось в 1924 году. Но из-за незначительного количества машин на дорогах вопрос был признан руководством страны неактуальным. Во второй половине ХХ века число авто в СССР увеличилось настолько, что власти вновь подняли тему внедрения системы полисов.

В 1984 году Советом Министров был принят законодательный акт «О мерах по дальнейшему развитию государственного страхования и повышению качества работы страховых органов», который дал толчок развитию отечественного автострахования. Договор заключался по инициативе клиента и предполагал защиту машин, пассажиров и их имущества.

В 1991 году стали появляться первые полиса КАСКО, но они не получили широкого распространения. Идея внедрения обязательного ОСАГО возникла только после распада СССР. Первый проект соответствующего закона был представлен на рассмотрение в Госдуму в 1993 году. Документ требовал серьезных правок и доработок.

Разработка современного закона «Об ОСАГО»

Разработка № 40–ФЗ «Об ОСАГО» заняла почти 10 лет. После представления первой версии этого документа и ее отклонения в 1993 году корректировка длилась 7 лет. В 2000 году закон об обязательном автостраховании вновь был внесен на рассмотрение. Его приняли в первом чтении, но по-прежнему требовались серьезные доработки.

Главным нововведением стал объект страхования. Прежде в России с помощью полиса автовладельцы защищали только свои машины и пассажиров. Теперь было решено страховать ответственность водителей перед другими участникам дорожного движения. В случае ДТП убытки потерпевшей стороне возмещает компания, заключившая договор с виновником происшествия.

Одной из главных проблем законопроекта, одобренного в 2000 году, стали тарифы на ОСАГО. Из-за длительного согласования и обоснования цен на «автогражданку» окончательный вариант № 40–ФЗ был принят только 24.04.2002. Чтобы водители смогли постепенно привыкнуть к новым требованиям страхования, вступление документа в силу было решено отложить на 15 месяцев. Так, датой, когда ввели ОСАГО в РФ, считается 1 июля 2003 года.

Внедрение обязательного страхования вызвало недовольства среди автомобилистов. Многие из них указывали на незаконность такой «навязанной» услуги. В 2005 году № 40–ФЗ даже рассматривался в Конституционном суде, который признал допустимым обязательное автострахование.

Введение электронного страхования

В 2015 году Правительство России приняло поправки в № 40–ФЗ, дающие возможность водителям оформить страховку через Интернет без посещения офиса. Далеко не все компании ввели такую функцию и продолжали продавать полиса только при личном визите автовладельца.

Очередные изменения № 40–ФЗ в 2017 году и утверждение новых указаний ЦБ, касающихся порядка оформление е-ОСАГО и работы сайтов страховщиков, обязали СК предоставлять возможность приобретения документа онлайн.

Появление обязательного автострахования произошло более 100 лет назад. Несмотря на вековую историю, в России ОСАГО является относительно молодым и новым продуктом.

Источник https://brutals.ru/hobbi/transport/v-kakom-gody-poyavilos-osago-i-kogda-ego-vveli-v-rossii-kak-rasschityvaetsya/

Источник https://calculator-osago.ru/kak-i-kogda-poyavilos-osago/

Источник https://www.driver-helper.ru/osago/t/v-kakom-godu-vveli-osago-v-rossii