Обязательное страхование автомобиля: правила оформления страховки

Каждый день количество автотранспорта на дорогах нашей страны только увеличивается. Это свидетельствует о незаменимости автомобилей, ведь именно они помогают нам преодолевать большие расстояния. Те, кто не имеет собственного авто, пользуются общественным транспортом. Но так или иначе мы все используем машины. С увеличением автомобилей всегда растет и количество аварий на дорогах. Поэтому в России существует обязательное страхование автомобиля.

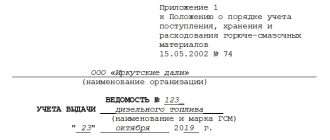

Обязательное страхование автотранспорта

В России еще с 2003 года действует обязательное страхование автогражданской ответственности. Каждый год все участники движения обязаны приобретать страховой полис. В России работает большое количество страховщиков, готовых предоставить страховку ОСАГО, у каждого из них своя цена. Сама страховка — это всего лишь страхование гражданской ответственности. Многие водители не одобряют ее, а считают попросту выкачиванием денег.

Но это не так. Те, кому доводилось судиться с виновниками аварий, восстанавливать авто за свой счет и ждать, пока неплатежеспособный гражданин когда-то вернет деньги, на стороне государства. ОСАГО позволяет пострадавшему надеяться, что он все-таки получит, хоть и не большую, но компенсацию от страховой компании. Одним словом, обязательное страхование автомобиля является правильным и обдуманным решением нашего правительства.

Рейтинг страховых компаний

На рынке России работают десятки и больших и маленьких страховых компаний. Практически все из них предоставляют услугу ОСАГО. Каждый год компании переманивают клиентов, предлагая им разные скидки и подарки. Все они утверждают, что обязательное страхование автомобиля — наилучший способ обезопасить себя и окружающих. Существуют и различные рейтинги страховых компаний РФ, они составляются ежегодно и выкладываются для общего обозрения. К примеру, по версии «Эксперт РА», в 2015 году самые наилучшие компании — это:

- «АльфаСтрахование»;

- «Альянс»;

- «ВСК»;

- «ВТБ Страхование»;

- «Ингосстрах»;

- «МАКС»;

- «Ренессанс Страхование»;

- «РЕСО-Гарантия»;

- «Росгосстрах»;

- «СОГАЗ»;

- «Согласие»;

- «УралСиб»;

- «Энергогарант».

Тут уже нужно выбирать самостоятельно, ведь все эти страховые компании работают на рынке России долгие годы и имеют множество отзывов, хороших и плохих. У нас давно уже действует обязательное страхование автомобиля. «Росгосстрах», к примеру, на рынке появился самым первым, но он уже давно не находится на первой ступени в рейтингах.

История ОСАГО в РФ

Из истории нам известно, что обязательное страхование автогражданской ответственности появилось в США в первой половине ХХ века. К такому решению правительство подтолкнул гениальный изобретатель конвейера Генри Форд. Он начал массовое производство недорогих автомобилей, которые быстро заполонили улицы Америки. Уже в середине ХХ века ОСАГО дошло и до стран Европы. Советские власти считали подобный вид страхования не нужным, соответственно, не вводили его в стране. И только в 2003 г. Россия приняла закон об ОСАГО. Обязательное страхование автомобиля стало неотъемлемой частью системы и дорожного движения. Подобный вид страховки существует и в других странах бывшего советского союза. К примеру, в Беларуси есть также обязательное страхование автомобиля. «Белгосстрах» является лидером на рынке подобных услуг этой страны.

Отличие КАСКО от ОСАГО

Как уже говорилось ранее, каждый год количество автотранспорта на дорогах только увеличивается. Помимо ОСАГО, в России существует и другой, добровольный вид страховки на авто — страховка КАСКО. Пользуются подобной услугой пока немногие, но с каждым годом количество застрахованных машин растет. При оформлении новой машины в кредит банки требуют от клиентов осуществить обязательное страхование КАСКО, автомобиля в кредит иначе не получить. Услуга подобного рода стоит недешево, но и при возникновении страхового случая ваши интересы будут защищены. Документы для страхования автомобиля нужно предоставлять в оригинале (техпаспорт и личный паспорт), по копиям страховые агентства не работают.

Правила поведения при аварии

В случае если вы попали в ДТП, нужно следовать правилам дорожного движения.

- Во-первых: включить аварийную сигнализацию, если она имеется и работает.

- Во-вторых: выставить аварийный знак (в населенном пункте за 15 м, за населенным пунктом — за 30 м, при наличии поворота знак нужно установить перед ним).

Самое главное, что необходимо сделать — это предоставить первую помощь пострадавшим (при их наличии) и вызвать скорую помощь. До приезда сотрудников ГИБДД нужно оставаться на месте. Транспортные средства передвигать нельзя.

Оформление страхового случая

Многие задумываются, обязательно ли страхование автомобиля. Но если ДТП случится с вами, а у вас не будет действующего полиса, оплачивать ущерб пострадавшему придется из собственного кармана. Поэтому и существует ОСАГО. При возникновении страхового случая существует три варианта, как можно оформить происшествие:

- Европротокол. Используется при небольших авариях. Вызывать сотрудников ГИБДД в таком случае не нужно, участники происшествия оформляют все самостоятельно. Воспользоваться европротоколом можно, только если у обоих владельцев авто имеются действующие полисы, и в аварии не пострадали люди.

- Прямое урегулирование (возмещение убытка напрямую). Существует сравнительно недавно, позволяет пострадавшему обращаться за компенсацией напрямую к своему страховщику, а не искать страховую компанию виновника ДТП.

- Стандартная процедура. Она используется при крупных авариях, в которых пострадали люди или несколько автовладельцев.

Правило страхования автомобиля позволяет помочь многим пострадавшим вылечиться и отремонтировать машину.

Сумма и сроки выплаты по ОСАГО

На сегодняшний день в России действуют еще две редакции закона про выплату по полису ОСАГО. Первая — до 01.10.2014, вторая – после 01.10.2014.

Редакция до 01.10.2014:

- Пострадал или погиб человек – компенсация составит 160 тыс. руб.

- Пострадало имущество одного человека – 120 тыс. руб.

- Пострадало имущество нескольких человек — 160 тыс. руб.

Редакция после 01.10.2014:

- Пострадал человек – каждому по 160 тыс. руб.

- Пострадало имущество — каждому по 400 тыс. руб.

Как в первой, так и во второй редакции, если сумма компенсации недостаточна, пострадавшая сторона имеет право обратиться в суд и потребовать остальные деньги с виновника ДТП.

Для того чтобы компенсация была выплачена быстро, необходимо собрать все нужные документы, в кратчайшие строки обратиться в страховую компанию, где написать заявление о возникновении страхового случая. После этого компания обязана осуществить выплату не позднее чем через 20 календарных дней. Далее нужно просто ждать. Страховая компания или выплатит вам нужную сумму, или откажет в выплате.

В случае отсутствия ответа по истечении двадцатидневного строка будет наложен штраф – 1% за каждый день задержки выплаты. Бывают случаи, когда страховщик выплачивает меньшую сумму пострадавшему, но не расстраивайтесь, нужно написать заявление о случившейся ситуации в страховую компанию и подождать ответа на протяжении 10 дней. В крайней ситуации можно подать в суд.

Отказ в компенсации

Поскольку в нашей стране существует закон об ОСАГО, то именно в нем и указаны причины отказа страховщика в выплате по полису. Существует две причины, по которым вам могут не вернуть деньги:

- Нарушение процедуры, когда автовладелец самостоятельно уничтожил следы аварии.

- Не страховой случай, когда в ДТП не смогли определить виновника, ДТП сделано нарочно или виноваты оба водителя, и т. п.

Можно сказать с уверенностью, если страховая компания усомнится в вашей правоте, или вы не сможете предоставить транспортное средство для осмотра, то выплаты вам не видать.

Каждый день в России случается много аварий, некоторые незначительные, а некоторые достаточно большие. Их не избежать, но обязательное страхование позволяет хотя бы уменьшить риски и гарантирует выплату компенсации пострадавшему.

ОСАГО: расшифровка аббревиатуры, определение, что в себя включает

В России каждому автовладельцу знакомо название ОСАГО. Расшифровка аббревиатуры означает «обязательное страхование автогражданской ответственности». В России обязательное страхование рисков при управлении автомобилем появилось только в 2003 году. Поначалу это воспринималось как навязывание ненужной услуги ОСАГО. Расшифровка этих пяти букв была многим незнакома. Нововведение было воспринято автолюбителями в штыки, так как было тяжело смириться с тем, что какой-то вид страхования вообще может быть обязательным.

Сейчас же те, кто не представляет свою жизнь без автомобиля, всегда должны иметь полис ОСАГО. Расшифровка термина содержит ключевое слово «обязательное», то есть, согласно закону N 40-ФЗ от 25.04.2002, полис ОСАГО должен иметь абсолютно каждый владелец автотранспорта. Обязанность по реализации исполнения закона об ОСАГО лежит на МВД России и Всероссийском союзе страховщиков.

Что в себя включает ОСАГО?

Итак, обязательное страхование автомобиля называется ОСАГО. Расшифровка содержит сочетание «автогражданская ответственность». Это означает, что страхуется ответственность водителя перед третьими лицами. Простыми словами, если автолюбитель попал в дорожно-транспортное происшествие, в котором он является виновником, то его страховая компания выплачивает пострадавшему водителю компенсацию. Виновнику аварии придется чинить машину уже за свой счет. При этом выплата производится не только за поврежденный автомобиль, но и за причинение вреда жизни и здоровью.

С 2017 года страховые компании заменили денежную выплату на натуральное возмещение убытков. Теперь поврежденный автомобиль обязаны восстановить в автомастерской за счет страховой компании, причем для этого нужно использовать только новые детали, без износа.

Лимиты выплат по ОСАГО

Важно помнить о том, что выплата ОСАГО не всегда покрывает стоимость ремонта автомобиля. Существуют определенные лимиты выплат по страховке:

- до 500 000 рублей на каждого пострадавшего, если был причинен вред жизни и здоровью;

- до 400 000 рублей на восстановление автомобиля, если был причинен только материальный ущерб.

Если сумма выплаты по полису ОСАГО не покрывает ремонт, то пострадавший может подать на виновника в суд. В этом случае недостающую сумму будут взыскивать в частном порядке. Именно поэтому дорогие автомобили целесообразно страховать еще и по КАСКО – тогда есть вероятность при крупном ДТП полностью покрыть расходы на ремонт, а в случае тотального повреждения можно даже получить новый автомобиль

От чего зависит цена на ОСАГО?

Цена на этот вид страхования регулируется законодательством. Рассчитывается она путем перемножения двух показателей: корректирующих коэффициентов и базовой ставки.

Базовая ставка для легковых автомобилей на 2021 год составляет от 2471 до 5436 рублей. Диапазон тарифов предусмотрен для сохранения конкуренции на страховом рынке. Конкуренция – залог повышения качества обслуживания клиентов страховыми компаниями по ОСАГО. Расшифровка аббревиатуры напоминает, что страхование является обязательным, поэтому компании выбираются покупателем чаще всего исходя из итоговой цены на полис.

Сумма, которую клиент оплатит за покупку ОСАГО, зависит в том числе от следующих корректирующих коэффициентов:

- Территориального коэффициента. К примеру, в сельской местности стоимость страхового полиса будет ниже, чем в мегаполисе.

- Возраста водителя и его стажа. Чем моложе автовладелец, тем более дорогой страховой полис у него будет.

- Коэффициента «бонус-малус». Он учитывает безаварийную езду. Если в предыдущем страховом периоде у владельца полиса произошло ДТП, в котором он признан виновником, то в следующем страховом периоде стоимость ОСАГО повышается.

- Коэффициента по допуску лиц к управлению транспортным средством. Если круг таких лиц не ограничен (так называемая «открытая» страховка), то такой страховой полис будет стоить значительно дороже.

Также в списке корректирующих коэффициентов учитывается сезонность, наличие прицепа, мощность автомобиля и другие.

Как страхование автомобиля производится в Европе

Начнем со штрафов. Для сравнения: штраф за отсутствие полиса ОСАГО в России составляет от 500 до 800 рублей, при этом больше никаких санкций к незадачливому водителю не применяется. А вот в Европе помимо обязательного штрафа за отсутствие полиса можно вообще остаться без прав или даже получить тюремный срок! Сам европейский принцип выплат возмещения по страховке очень похож на российский – виновник восстанавливает автомобиль за свой счет, а пострадавший получает компенсацию.

Однако в ряде стран владелец полиса получает возмещение вне зависимости от того, виноват он в ДТП или нет. Во Франции к стандартному полису можно добавить и риск боя стекол, поджога, стихийных бедствий и другие – это урезанный аналог страхования КАСКО в России.

В американских штатах Миссисипи и Вирджиния автовладелец может вообще не покупать страховой полис, если предварительно предоставит доказательства своей платежеспособности в случае ДТП. В этой системе есть экономический смысл – ведь в аварию в течение страхового года можно и не попасть, тогда и незачем оплачивать страховой полис.

Чем КАСКО отличается от ОСАГО

Даже опытные водители порой не знают, как расшифровать КАСКО и ОСАГО. На просторах Интернета можно встретить следующую расшифровку слова КАСКО – «комплексное автострахование, кроме ответственности». Это не совсем корректный вариант, все-таки аббревиатура – это ОСАГО. Перевод букв с испанского casco — «шлем», вот он образно и выражает суть КАСКО. Однако первый вариант наиболее точно раскрывает суть этой страховки – автомобиль защищен буквально от всего, что может произойти с ним на дороге. Даже если в аварии виноват собственный владелец. В России нередки случаи, когда на автомобили падает лед с крыш, могут рухнуть деревья во время сильного ветра – все эти риски покрывает полис КАСКО.

Расшифровка КАСКО и ОСАГО дает представление о работе этих видов страхования.

Кому стоит купить КАСКО

Например, автолюбитель, только что окончивший автошколу, приобретает в салоне новый автомобиль. Обычно в течение первого года активного водительского стажа существует высокий риск повредить нового железного друга. Речь даже не идет о крупных ДТП: царапины при парковке, неудачный съезд в канаву, град или треснутая фара – весь ремонт будет оплачиваться по страховке КАСКО, а автовладелец будет чувствовать себя спокойно и защищенно. Особенно это актуально для транспорта из дорогого сегмента, так как полис ОСАГО, скорее всего, не покроет полную сумму ремонта.

От чего зависит цена на КАСКО

Цена на расширенную страховку зависит от следующих параметров:

- Стажа водителя. Аналогично ОСАГО – чем больше стаж, тем ниже стоимость.

- Возраста водителя. По статистике страховых компаний, чем моложе водитель, тем больше риск возникновения ДТП. Следовательно, с увеличением возраста уменьшается стоимость полиса.

- Модели автомобиля. Здесь расчет идет, опять-таки исходя из статистических данных по угону. Чем больше привлекает угонщиков та или иная марка автомобиля, тем дороже выйдет полис КАСКО.

- Года выпуска ТС. Здесь ситуация, обратная возрасту водителя. Чем старше автомобиль, тем дороже выйдет полис.

- Вида выплат. Агрегатная выплата уменьшается на каждую сумму, полученную владельцем в результате страхового случая. То есть если страховая сумма была равна 100 единицам, а за починку фары по КАСКО выплатили 10 единиц, то в течение оставшегося страхового года можно рассчитывать на оставшиеся 90 единиц. Неагрегатная выплата остается неизменной, вне зависимости от количества убытков. То есть после замены фары у владельца сохранится страховой лимит в 100 единиц.

Теперь вы знаете, как расшифровывается ОСАГО и КАСКО, чем эти виды полисов отличаются друг от друга и какие риски включаются в страховое покрытие.

Автострахование — пошаговая инструкция как застраховать автомобиль онлайн + обзор ТОП-5 компаний с выгодными условиями автострахования

Как застраховать машину онлайн и какие документы для этого нужны? Где можно выгодно застраховать авто? Сколько стоит автострахование (ОСАГО и КАСКО) в Москве?

Интернет-журнал «ХитёрБобёр» приветствует своих читателей! На связи Денис Кудерин, эксперт по страхованию.

Продолжаем цикл публикаций о страховании имущества и здоровья. Данная статья посвящена страхованию транспорта.

Материал заинтересует и тех, у кого уже есть автомобиль, и тех, кто собирается обзавестись машиной, мотоциклом, квадроциклом или иным средством передвижения в будущем.

1. Что такое автострахование и для чего оно необходимо?

Статистика свидетельствует, что в России более 44 миллионов только легковых автомобилей. Ежегодно на дорогах страны происходит около 200 000 ДТП, в которых страдает не только «железо», но и сами люди. Защита здоровья и личного имущества заботит каждого разумного человека.

Автострахование – самый актуальный и эффективный способ защитить интересы владельцев и пассажиров транспортных средств.

Для начала дадим юридическое определение термину.

Автострахование – договор, согласно которому страховщик обязан возместить ущерб автовладельца, нанесённый в результате аварии, угона и поломки транспортного средства.

В России, как и во многих других государствах, действует система обязательного страхования автовладельцев. «Автогражданка» позволяет страхователю покрыть расходы лица, пострадавшего по его вине.

То есть, если вы – виновник аварии, в которой пострадало имущество и/или здоровье другого автовладельца (или пассажиров транспорта), оплачивать убытки будете не вы, а страховая фирма. И наоборот, если кто-то въехал в вашу машину и нанёс ей повреждения, ущерб возместит страховщик виновника ДТП.

Однако ваши личные убытки обязательная страховка не покрывает. Для таких случаев предусмотрен другой вид защиты – добровольное страхование транспорта и здоровья водителя.

По такому полису вы получаете компенсацию независимо о того, кто виноват в аварии. Добровольная страховка защитит ваши интересы в случае угона, хищения, любых других видов причинения вреда транспортному средству.

Автострахование решает сразу несколько важных задач:

- защита имущественных интересов автовладельцев;

- защита здоровья и жизни участников дорожного движения;

- быстрое и полноценное урегулирование спорных вопросов и конфликтов между участниками ДТП;

- повышение безопасности на дорогах.

Страховой полис автовладельца или водителя транспорта, конечно, не снижает риск аварии. Но этот документ выступает своего рода психологическим фактором, придающим водителям и пассажирам уверенности в своей безопасности.

Подробнее о том, что такое страхование, в обзорной статье по этой тематике. О страховании имущества также читайте специальный материал.

2. Каким бывает автострахование – ТОП-3 основных вида

Итак, автострахование позволяет компенсировать расходы граждан в случае ДТП и при возникновении других проблем, связанных с эксплуатацией транспорта.

Существует 3 основных разновидности автомобильных страховок. Внимательно рассмотрим каждую из них.

Вид 1. Страхование ответственности водителя перед третьими лицами

Полис ОСАГО – обязательная страховка, которую должен иметь каждый автовладелец. Этот документ страхует гражданскую ответственность и позволяет возместить ущерб, нанесённый страхователем третьим лицам.

Тарифы, по которым рассчитывается стоимость полиса, едины для каждого региона и регламентированы федеральным законодательством.

Однако каждая страховая организация может делать для своих клиентов скидки или, наоборот, за особую плату предлагать им дополнительные услуги в довесок к базовым.

ДоСАГО (или ДСАГО) – это добровольная страховка, которая покроет расходы в случае, если ущерб, нанесённый пострадавшей стороне, будет превышать размеры компенсации по обязательной страховке.

Дело в том, что выплаты по программе ОСАГО строго лимитированы. На текущий момент они составляют 400 тыс. руб. за материальный ущерб и 600 тыс. руб. на восстановление здоровья. Убытки выше этих сумм виновник ДТП покрывает из собственного кармана. Если, конечно, не имеет полиса ДоСАГО.

Пример

Во время аварии по вине водителя частного микроавтобуса, имеющего полисы ОСАГО и ДСАГО, повреждены три дорогостоящих легковых автомобиля. Общий ущерб оценен экспертами в 1 млн. руб. 400 тысяч из этой суммы выплачивается пострадавшим по полису ОСАГО. Остальное возместит добровольная «автогражданка».

Дополнительная автостраховка не работает сама по себе, а действует только совместно с ОСАГО. Достоинства полиса ДоСАГО – в его относительно низкой цене и высоких лимитах, предусмотренных при наступлении страхового случая.

Больше информации – в статье «Что такое ОСАГО».

Вид 2. Страхование автомобиля от ущерба и угона

Полис КАСКО (Каско) позволяет покрыть непредвиденные расходы, связанные с порчей, хищением, угоном автомобиля и прочими неприятностями. Страховка КАСКО – добровольная. Покупают её те водители, которые хотят обезопасить себя от внезапных трат.

Иногда инициатором страховой сделки выступает финансовая организация, выдающая автокредиты. В таких случаях покупка КАСКО заёмщиком – обязательное условие для одобрения банком кредитной сделки.

Полная страховка КАСКО даёт право на компенсацию в следующих случаях:

- повреждения при ДТП;

- угон, хищение, взлом;

- поломка автомобиля;

- ущерб, нанесённый в результате стихийных бедствий, пожаров;

- ущерб, нанесённый третьими лицами.

Главный недостаток такого полиса – его высокая стоимость. Можно приобрести бюджетный вариант – частичную страховку КАСКО, но тогда не все риски будут защищены.

Например, за ремонт после аварии страховщик заплатит, а вот в случае угона никакой компенсации вы не получите.

Читайте развернутые статьи по этой теме – « Полис КАСКО » и « Страхование КАСКО ».

Вид 3. Страхование жизни и здоровья пассажиров

Каждому автовладельцу дорого не только своё имущество, но и собственное здоровье. Кроме того, водитель отвечает за жизнь и безопасность людей, которых он везёт. Защитить себя и своих пассажиров поможет страховка от несчастных случаев.

Страховые выплаты полагаются в следующих ситуациях:

- травмы, повреждения, ранения, явившиеся результатом ДТП;

- потеря трудоспособности и инвалидность, вызванные авариями;

- смерть в результате ДТП.

Покупка такого полиса – дело добровольное. Однако ответственные водители, особенно те, которым часто приходится возить членов своей семьи, заботятся о безопасности близких заранее и приобретают такую страховку вместе с полисом КАСКО и ОСАГО.

Благо, тарифы на страхование от несчастных случаев на дорогах относительно невысоки, а выплаты при наступлении страхового случая довольно внушительные.

3. Как правильно застраховать своё авто – 5 основных этапов автострахования

Приобретение действительно полезной и недорогой страховки – целая наука. Абсолютно неверно поступают те автомобилисты, которые покупают полис в первой попавшейся страховой конторе (той, которая ближе к дому). Такой способ чреват переплатами, финансовыми спорами и прочими неприятными вещами вплоть до покупки фальшивых страховых документов.

Этот раздел поможет автовладельцам правильно выбрать страховую компанию и купить действительно нужный продукт.

Несколько слов о современных цифровых технологиях. Продвинутые автовладельцы давно покупают и продляют страховые полисы через интернет.

Такой метод экономит время и деньги. Время – потому что страховку можно оформить и купить, не выходя из дома, а деньги – потому что не нужно платить комиссию страховым агентам.

Более того, с октября 2015 года введены в обращение полностью электронные страховки ОСАГО. Такие полисы фиксируются в базах МВД и Российского Союза Автостраховщиков: статус страховых документов проверяется сотрудниками ГИБДД в онлайн-режиме.

Больше информации по этому вопросу – в статьях «Оформление ОСАГО онлайн » и « Электронный полис ОСАГО ».

А теперь – пошаговое руководство к действию.

Этап 1. Выбираем страховую компанию

От правильного выбора страхового партнера зависит, насколько своевременно и в каком объёме будет выплачена компенсация при наступлении страховой ситуации.

Добросовестные компании не экономят на страховых суммах и всегда учитывают интересы клиентов. Фирмы с сомнительным статусом часто занижают размеры выплат или вовсе отказывают в таковых под разными предлогами.

Выбирая страховщика, руководствуйтесь следующими критериями:

- репутация компании;

- финансовая устойчивость;

- общий объём страховых выплат;

- сеть филиалов;

- рейтинг от независимых агентств;

- отзывы клиентов.

И самое первое, что нужно сделать, начиная работу со страховой фирмой, это проверить её лицензию в официальной федеральной базе.

Этап 2. Рассчитываем стоимость полиса

Стоимость полисов добровольного страхования варьируется в самом широком диапазоне – единых тарифов на КАСКО не установлено.

Есть VIP-страховки за сотни тысяч рублей, есть базовые варианты, которые могут себе позволить автомобилисты со средними доходами.

Рассчитать примерную стоимость можно самостоятельно, зная марку автомобиля и его технические характеристики. Но такие расчеты чреваты погрешностями и ошибками.

Другой способ – воспользоваться специальными страховыми калькуляторами на сайтах страховых компаний. Но опять же, сложно учесть все факторы и самостоятельно выбрать оптимальные условия страхования.

Наиболее целесообразный вариант – зайти на профессиональный сервис СтраховаяБиржа.рф и воспользоваться его услугами. Здесь есть не только удобный калькулятор для всех видов страхования, но и сервис сравнения цен в разных страховых фирмах.

Схема действий следующая:

- Выбираете вид страховки.

- Заполняете форму, внося собственные данные.

- Калькулятор рассчитывает стоимость страховки сразу в нескольких компаниях на ваш выбор.

- Вы сравниваете итоги расчетов и выбираете наиболее выгодный вариант.

Здесь же можно оформить полис в онлайн-режиме и заказать его доставку на дом.

Этап 3. Собираем документы и подписываем договор

Процесс оформления страховой сделки в разных компаниях может различаться. Но пакет необходимых документов почти всегда стандартный.

От страхователя требуется:

- паспорт;

- водительское удостоверение;

- техпаспорт на машину;

- свидетельство регистрации транспорта;

- диагностическая карта;

- доверенность (если вы – не владелец автомобиля).

При оформлении онлайн данные вводятся в специальные поля. Каждый автовладелец проверяется по базе РСА, что исключает ошибки при расчете стоимости.

Дополнительная информация – в статье нашего блога «Страховка на машину».

Этап 4. Оплачиваем пакет страхования

Стоимость страховки (страховая премия) оплачивается либо наличными в офисах компании, либо банковским переводом.

При оформлении полиса через интернет клиенты рассчитываются с помощью банковской карты или электронного кошелька. Некоторые страховщики принимают «Вебмани», «ЯндексДеньги» и другую виртуальную валюту.

Этап 5. Получаем полис

Если при оформлении не возникло никаких трудностей (документы в порядке, автомобиль прошёл техосмотр), сотрудники оповещают страхователя о готовности полиса.

Клиент может забрать автомобильную страховку в офисе фирмы либо заказать доставку на дом (или на рабочее место). Электронный полис приходит в виде файла на e-mail заказчика вместе с квитанцией об оплате и инструкцией проверки номера страховки по базе РСА.

4. Сколько стоит страхование автомобиля – 5 факторов, влияющих на стоимость полиса

Стоимость полиса зависит, в первую очередь, от его разновидности. Чем больше страховых случаев предусматривает договор, тем выше цена.

Влияет на стоимость и место проживания автовладельца. Жителям мегаполисов страховки ОСАГО и КАСКО обойдутся дороже. Что логично – в крупных городах вероятность наступления ДТП в несколько раз выше, следовательно, выплаты производятся чаще. Так в Москве полис ОСАГО для легкового автомобиля среднего класса стоит от 6 000 рублей и выше.

Влияют на цену и индивидуальные показатели – возраст автовладельца и стаж вождения, а также характеристики самого транспортного средства.

Теперь – подробнее об этой группе факторов.

Фактор 1. Марка и модель автомобиля

Модификация транспортного средства и бренд автомобиля напрямую влияют на цену ОСАГО и особенно КАСКО.

Например, стоимость ремонта разных машин (даже внутри одного класса) сильно отличается. Значит, и страховые премии должны быть разными.

Или другой факт – некоторые марки и модели авто пользуются особой популярностью у угонщиков. А есть такие машины, которые не угоняют вообще или воруют крайне редко.

Значение имеют габариты автомобиля и мощность двигателя. К примеру, при оформлении ОСАГО для малолитражек с мощностью движка до 50 лошадиных сил выставляется минимальный коэффициент 0,6. Для самых мощных автомобилей коэффициент будет на единицу больше – 1,6.

Фактор 2. Наличие сигнализации

Страховщики внимательно отслеживают статистику угонов и группируют охранные системы по степени их надёжности.

У каждой компании есть свой список моделей противоугонных систем, установка которых значительно снижает страховые тарифы. Особым доверием у агентов и менеджеров пользуются спутниковые охранные устройства.

Фактор 3. Год выпуска авто

Чем «старше» автомобиль, тем выше его страховые тарифы. Правда, значение имеет не только возраст, но и состояние машины, а также её объективная цена на текущий момент.

Большинство компаний не обслуживают автомобили, возраст которых превышает 8-10 лет. Помните об этом, приобретая б/у транспорт.

Фактор 4. Стоимость авто на момент страхования

При страховании новых автомобилей из автосалонов для определения стоимости полиса используется цена машины, указанная в договоре купли-продажи. Цены на транспортные средства с пробегом определяются, исходя из рыночной ситуации.

Автовладельцам при заполнении заявления выгоднее указать нижнюю границу в диапазоне рыночных цен: это немного снизит стоимость страховки. Однако слишком «дешевить» тоже не стоит: если вашу машину угонят, полученной компенсации может не хватить на приобретение аналогичной модели.

Фактор 5. Водительский стаж страхователя

Чем опытнее водитель, тем ниже вероятность ДТП и аварий. Справедливо, что автовладельцы со стажем платят за полисы ОСАГО и КАСКО меньше, чем новички.

Влияет на цену и количество дорожных нарушений за определённый период. Так, каждый год безаварийной езды даёт водителям право на 5% скидки при покупке ОСАГО.

Таблица даст наглядное представление о том, как индивидуальные параметры влияют на стоимость полиса:

| № | Параметры | Влияние на стоимость страховки |

| 1 | Марка автомобиля | Страхование популярных марок авто обойдётся дороже |

| 2 | Наличие сигнализации | Чем лучше защита – тем дешевле полис |

| 3 | Год выпуска | Для «старых» установлены повышенные тарифы |

| 4 | Стоимость авто | Чем дороже рыночная цена машины, тем выше стоимость полиса |

| 5 | Стаж водителя | Опытные водители платят по сниженным коэффициентам |

5. Где застраховать машину на выгодных условиях – обзор ТОП-5 компаний-страховщиков

На территории России работают сотни организаций с лицензией на страхование транспортных средств. Выбор достойного партнёра из столь большого числа вариантов – дело нелёгкое.

Представляем пятёрку самых надёжных и проверенных компаний, предлагающих автомобилистам максимально комфортные и выгодные страховые программы.

1) АльфаСтрахование

Национальный лидер рынка страхования. Универсальный страховщик, работающий с 1992 года. Головной офис расположен в Москве. Среди преимуществ компании – высокий уровень обслуживания, быстродействие, курс на передовые интернет-технологии.

Фирма в числе первых стала продавать автомобильные страховки онлайн. Сегодня здесь можно оформить полностью цифровой полис ОСАГО. Это быстро, удобно, безопасно и недорого. Готовая страховка е-ОСАГО высылается файлом на почтовый ящик заказчика и обладает всеми правами традиционного страхового документа.

Другие продукты автострахования – «КАСКО от угона», «КАСКО в десятку» (с фиксированной ценой полиса в 9950 рублей), «Альфа ВСЁ ВКЛЮЧЕНО» (страховка с самым широким набором опций), «Зелёная карта» (для выезжающих на авто в Европу).

2) Ренессанс-Страхование

Крупная российская компания, обслуживающая частных и юридических лиц с 1997 года. Общий объём страховых выплат в 2015 году – 13 млрд. руб. Надёжность, оперативность, наивысший рейтинг «А++» от самого авторитетного российского агентства «Эксперт».

Быстрое оформление полисов ОСАГО, КАСКО, продление существующих страховок на выгодных условиях, консультации по телефону, акции для новых и постоянных клиентов фирмы. Страхование онлайн, бесплатная доставка полисов.

3) Тинькофф Страхование

Компания, основанная в 2013 году командой «Тинькофф Банка». Курс на актуальные цифровые технологии, постоянное повышение комфорта и удобства клиентов. Каско и ОСАГО для автовладельцев с любым стажем вождения.

Оформление полисов через интернет, множество вариантов оплаты, бесплатная доставка на дом. Продажа КАСКО с франшизой по сниженной цене. Акция КАСКО+ОСАГО со скидкой на оба вида страховок.

4) Ин Тач (INTOUCH)

Фирма практикует все виды страхования, но делает упор на защите транспортных средств. Фишка этого страховщика – в отсутствии страховых агентов. Все операции совершаются напрямую, без посредников.

ОСАГО со скидкой 9%, различные виды Каско (только угон, только ущерб, ущерб + угон), бесплатная доставка готовых полисов, круглосуточная поддержка клиентов, направление застрахованного транспорта на ремонт с первого звонка.

5) РЕСО-Гарантия

Опытная страховая фирма с сотнями филиалов во всех крупных городах РФ. Действует на рынке с 1991 года. Страхование транспорта – приоритетное направление работы. Здесь можно купить все виды автомобильных страховок, включая ОСАГО, КАСКО, «Зелёная карта».

Заказ страховки через интернет на стандартном бланке либо полностью в цифровом виде. Любые виды оплаты, в том числе оплата в рассрочку без комиссии. Быстрое реагирование при возникновении страховых ситуаций.

Хотите выиграть время при поиске страховой программы – пользуйтесь услугами сервиса СтраховаяБиржа.рф. Здесь можно не только выбрать компанию с максимально выгодными условиями, но и сразу купить страховку в онлайн-режиме.

Смотрите интересный ролик на тему автострахования.

6. Заключение

Пора подвести итоги, друзья. Теперь вы в курсе, что такое автострахование и почему этот вид защиты имущества так важен для каждого автовладельца.

Надеемся, наш материал поможет вам выбрать наиболее эффективную страховку для своего авто по самой выгодной стоимости.

Коллектив портала «ХитёрБобёр» желает вам безопасной езды и отличного настроения! Ждём оценок статьи, комментариев и высказываний по теме. До новых встреч!

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Источник https://businessman.ru/new-obyazatelnoe-straxovanie-avtomobilya.html

Источник https://realconsult.ru/480948a-osago-rasshifrovka-abbreviaturyi-opredelenie-chto-v-sebya-vklyuchaet

Источник https://hiterbober.ru/insurance/chto-takoe-avtostrahovanie.html