Что происходит с добровольным страхованием автомобилей

По данным Центробанка средняя стоимость автокаско за 6 месяцев этого года в целом по рынку выросла на 2812 рублей и составила 40 969 рублей. Что вполне понятно. Однако есть и неожиданности. По договорам с физическими лицами средняя стоимость страховки сократилась с 28314 до 27419 рублей. Что происходит на рынке добровольного страхования, корреспонденты «РГ» выясняли у экспертов.

Как пояснили во Всероссийском союзе страховщиков, снижение стоимости каско для физических лиц объясняется адаптацией рынка к резкому увеличению средней страховой суммы и ростом доли более дешевых страховых продуктов. То есть автовладельцы начали выбирать каско с ограниченным набором рисков и более высокими франшизами.

Средний уровень

Средняя страховая сумма по договорам, заключенным с физическими лицами, выросла за год почти на 24%. Основной причиной стал рост стоимости автомобилей, а не рост тарифов. По договорам с физическими лицами в 1 полугодии 2022 года средний тариф составил 1,88% против 2,3% в 2021 году.

Руководитель центра управления страховым портфелем по каско Страхового Дома ВСК Дмитрий Вишняков сообщил, что ситуация на российском авторынке значительно изменилась, с него ушел ряд производителей деталей, рост цен на запчасти составил почти 29%.

— Мы наблюдаем рост средней премии в пределах 10-15% по сравнению с прошлым годом, — отметил он. — Средняя страховая сумма выросла на 22% за тот же период.

Директор департамента андеррайтинга и управления продуктами страховой компании «Согласие» Павел Нефедов считает, что увеличение стоимости каско обусловлено в первую очередь сильным ростом страховых сумм, что связано с резким удорожанием как новых, так и подержанных автомобилей.

Правовые аспекты автострахования эксперты «РГ» разбирают в рубрике «Юрконсультация»

— При пролонгации клиенты также получают страховые суммы большие, нежели год назад, что приводит к росту премий не только по новым, но и по пролонгированным договорам. В среднем рост составляет порядка 15 %, — рассказал он. — Если говорить о росте страховых сумм, то они выросли в среднем на 15%. То есть увеличение средней стоимости каско практически прямо пропорционально росту страховых сумм.

Во втором квартале спрос на каско новых автомобилей сильно упал из-за падения продаж, но стал расти спрос на страхование подержанных машин

Однако, по данным ВСС, спрос на автокаско имеет тенденцию к сокращению. Количество заключенных договоров за 1 полугодие 2022 года снизилось более чем на 20 тысяч в сравнении с аналогичным периодом прошлого года, при этом падение продаж во 2 квартале 2022 года составило более 103,9 тысячи относительно 2 квартала 2021 года.

Развитие сегмента будет зависеть от динамики продаж новых автомобилей и общей экономической и геополитической ситуации. Негативные ожидания потребителей снижают спрос на товары длительного пользования, в том числе приобретаемые в кредит.

Что ждут страховщики?

Впрочем, представители страховых компаний смотрят на ситуацию более оптимистично. По словам директора департамента андеррайтинга автострахования «АльфаСтрахование» Ильи Григорьева, действительно, во втором квартале зафиксировано серьезное падение спроса на каско новых автомобилей, что связано с падением продаж на 80%. Но с другой стороны, стал расти спрос на страхование подержанных автомобилей, так как именно в этот сегмент переместились сделки по купли-продаже.

— В целом, сборы «АльфаСтрахование» по каско в первом полугодии 2022 г. увеличились на 22%, — говорит Илья Григорьев. — На рост повлияли несколько факторов: хорошие розничные продажи автомобилей в начале текущего года, а с марта — увеличение спроса на страхование б/у машин. На фоне роста стоимости автомобилей увеличивались и страховые суммы. Также отметим, что в первом полугодии среди юридических лиц спрос на добровольное страхование не только не падал, но даже рос. Мы ожидаем, что рынок каско в деньгах останется на уровне второго полугодия 2021 г. или чуть выше. Из позитивных моментов — рост страховой премии за счет роста стоимости автомобилей, в том числе при пролонгации страховых полисов. Негативное же влияние на рынок окажет продолжающееся падение продаж новых автомобилей.

По словам Дмитрия Вишнякова, спрос на каско остался на прежнем уровне. Рост опасений со стороны клиентов нивелируется падением продаж новых автомобилей. А перспективы рынка зависят от налаживания логистических цепочек по поставке запчастей.

Как сообщил Павел Нефедов, Основным драйвером роста рынка каско традиционно были продажи новых автомобилей, которые в настоящее время просели на 70-80 %, что, конечно, приводит к снижению количества клиентов на рынке.

— Однако, среди наших страхователей, кто уже имеет полис или покупает подержанный автомобиль, мы не видим снижения спроса на продукты каско, пояснил Павел Нефедов. — Этот вид страхования один из самых востребованных на рынке, что связано с желанием клиентов защитить свое имущество. Да, он претерпевает определенные изменения — усиливается спрос на продукты более дешевые (усеченные, с франшизой), но спрос в этом сегменте будет всегда. Конечно, рано или поздно рынок новых транспортных средств тоже восстановится. Возможно, что доля китайских автомобилей будет сильно выше, но на них также есть ощутимый спрос на страхование.

Детальный разбор

Однако из главных проблем в любом автостраховании — дефицит запчастей и их высокая стоимость. Очевидно, что страхуя машину по каско автовладелец ждет ремонта машины, а не денег на ее восстановление. Как решается эта проблема?

Кроме того, в начале года было огромное количество жалоб на страховщиков, что они признают машины уничтоженными даже при легких повреждениях. Это создает проблемы с получением страховых выплат.

Как пояснила председатель Совета Ассоциации профессиональных страховых брокеров (АПСБ) Катерина Якунина, действительно, проблема дефицита запчастей на ряд автомобильных марок существует. Вопрос с ремонтом решается, как правило, индивидуально, и зачастую требует увеличения сроков ремонта из-за существенного увеличения сроков поставки деталей.

— Резкий рост стоимости запчастей и, как следствие — рост стоимости ремонта, привел к тому, что тотальными стали признаваться автомобили с меньшими количеством и тяжестью повреждений, нежели это было раньше, — поясняет Катерина Якунина. — В результате выросло и количество тоталей, однако точной статистики о величине этого роста нет. Если страховщик признает полную гибель автомобиля, он осуществляет оценку стоимости годных остатков. Выплата по каско осуществляется либо в размере страховой суммы за вычетом стоимости годных остатков, если они остаются у страхователя, либо в размере страховой суммы, если годные остатки передаются страховщику.

Впрочем, в Страховом Доме ВСК роста случаев с тотальным уничтожением автомобилей не заметили. А с дефицитом запчастей проблему решают следующим образом: при согласии клиента производят ремонт восстановленными или альтернативными запчастями.

В «Согласии» также не увидели роста числа тотальных случаев в их страховом портфеле.

В «Альфа страховании» считают, что ситуация с запчастями на иностранные автомобили сейчас некритическая. Детали есть, и восстанавливается логистика по доставке их в Россию. Также налаживается взаимодействие с альтернативными рынками запчастей.

— По той номенклатуре, где сохраняется дефицит, а это, прежде всего, люксовые автомобили европейского производства, мы предлагаем выплату деньгами по ценам дилеров, — пояснил Илья Григорьев. — Что же касается «технических» тоталей, то весной мы фиксировали их рост, когда стоимость автомобиля в полисе перестала соответствовать реальной рыночной. Мы сразу же предложили нашим клиентам привести ее в соответствие, что снизило риск и количество таких тоталей.

Дешевое каско

В связи с дефицитом запчастей, риском угонов машин на запчасти, или просто воровства элементов с них, страховщики стали предлагать новые продукты. Кроме того, они нашли способы удешевить и стандартное каско. Например, для этого в появились предложения с ремонтом на универсальных станциях техобслуживания с использованием восстановленных и альтернативных запчастей.

Есть варианты, которые обеспечивают выплату только при угоне автомобиля или его полном уничтожении. Но классический и надежный способ снижения стоимости каско — это франшиза. Причем сейчас сраховщики сильно ее увеличили. Если раньше максимальная франшиза была 30 тысяч рублей, то сейчас есть и 70 тысяч, и 100 тысяч, встречается даже 150 тысяч рублей.

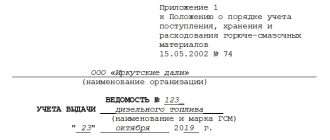

Инфографика «РГ»/ Александр Чистов/ Владимир Баршев

В России началось тестирование сервиса по предъявлению электронного водительского удостоверения в приложении «Госуслуги Авто». Хотя автомобилисты ей пока воспользоваться не могут. Как пояснили «РГ» в минцифры, в настоящий момент идет «опытная эксплуатация сервиса».

Предъявить права инспектору при помощи приложения «Госуслуги Авто» водители смогут во второй половине октября. Электронное водительское удостоверение в виде QR-кода, загружаемого из приложения «Госуслуги Авто» сотрудники ГИБДД будут считывать с помощью служебных мобильных устройств с установленным специальным ПО.

При этом в ведомстве особо отмечают, что по правилам водители должны иметь при себе и водительское удостоверение в оригинальном «бумажном» виде.

Мобильное приложение «Госуслуги Авто» было запущено в 2021 году. Сейчас, по данным минцифры, в нем зарегистрировано более 2 млн пользователей.

При помощи приложения можно предъявлять СТС в электронном виде, оформлять европротокол онлайн, производить оплату и обжалование штрафов, проверять ограничения, наложенные на автомобиль, а также записываться на регистрацию транспортных средств и замену водительских прав.

Как сообщил знакомый с разработкой источник «РГ», приложение для считывания кода уже готово. Сейчас его устанавливают на планшеты инспекторов и обучают личный состав с ним работать. Как только минцифры откроет возможность в приложении «Госуслуги Авто» предъявлять код вместо прав, Госавтоинспекция будет к этому готова.

Для чего нужен ДГО и стоит ли его покупать?

Обзаведясь автомобилем, вы не только получаете комфорт личных передвижений, но и подвергаете себя и свой транспорт ежедневному риску на дороге.

Аварии случаются из-за стечения разных факторов и не всегда зависят от водительского стажа. Каждый автомобилист знает, что после покупки авто необходимо обязательно оформить страхование автогражданской ответственности, т.е ОСАГО.

В каких случаях действует страховка ОСАГО

Обязательное страхование ОСАГО вступает в силу спустя 3 дня после оформления. Финансовая компенсация по нему предусмотрена в случае причинения вреда здоровью или жизни потерпевшего в дорожно-транспортном происшествии.

Также к страховому случаю относится повреждение автомобиля или имущества пострадавшего.

Однако, выплаты по ОСАГО имеют строгие лимиты. Поэтому в серьезных ДТП, влекущих за собой длительную утрату трудоспособности потерпевшего или капитальный ремонт автомобиля, страховая компания по договору не может покрыть весь объем расходов. В таких случаях рекомендуется в дополнении к ОСАГО оформлять договор ДГО.

Что такое ДГО

Договор добровольной гражданской ответственности (ДГО) является дополнительным приложением к стандартному страхованию автомобиля. Особенно ценным он является для владельцев авто с небольшим водительским стажем.

Не имея достаточного опыта за рулем, легко допустить ошибку и стать виновником дорожно-транспортного происшествия. Более того, все ДТП отличаются по масштабу причиненного ущерба. К сожалению, часто случаются аварии, стоимость урона от которых в разы превышает сумму в договоре страхования.

Поэтому достоинством договора ДГО является отсутствие лимита по страховой сумме, так как законодательство в данной ситуации не регулирует минимальные и максимальные ограничения по страховым выплатам.

Размер потенциальной выплаты определяет сам клиент. При этом, компании-страховщики могут устанавливать индивидуальные ограничения на размер страховой суммы.

Чем отличается ОСАГО с ДГО от КАСКО?

ОСАГО и КАСКО – это страховые полисы с кардинально разными условиями.

ОСАГО является обязательным страхованием гражданской ответственности. В то время как КАСКО – это добровольное страхование самого имущества, т.е автомобиля.

КАСКО покрывает любые страховые случаи, связанные с ТС: кража, угон, стихийные бедствия, ДТП и прочие. При этом страховщик полностью покрывает ремонт авто. А в случае угона, возмещает текущую стоимость ТС.

Так как КАСКО – это добровольное страхование, водитель сам решает приобретать его в дополнение к ОСАГО или нет. Обратно сделать не получится. ОСАГО придется оформлять при любом раскладе.

Как оформить договор ДГО

Процедура покупки ДГО довольно простая и не займет много времени. Для оформления понадобятся следующие документы:

- Документ удостоверения личности, т.е паспорт или водительские права;

- ИНН;

- Регистрационные документы на автомобиль;

- Страховой полис автогражданской ответственности.

Обращаем ваше внимание, что договор ДГО можно оформить только на срок, не превышающий действие ОСАГО.

Сколько стоит оформление ДГО

Цена полиса добровольной гражданской ответственности зависит от тех же показателей, что и ОСАГО. Конечная стоимость рассчитывается исходя из возраста и стажа водителя, региона его проживания, мощности двигателя автомобиля и количества предыдущих ДТП при наличии таковых.

По данным страховых компаний, стоимость расширения лимита страховых выплат до 300 тыс. рублей начинается от 700 рублей, до 600 тыс. рублей – от 1100 рублей, до 1млн рублей – от 1500 рублей.

Если вы живете в мегаполисе или населенном пункте с плотным автомобильным движением, или еще не уверены в своем водительском опыте, рекомендуем оформить в дополнение к обычной автомобильной страховке договор ДГО.

Несколько тысяч рублей в год смогут покрыть значительные расходы при наступлении страхового случая. Главное оформить полис в проверенной компании.

Расширенное ОСАГО или ДСАГО (ДОСАГО, ДАГО или ДГО)

Наверное, каждый автовладелец осведомлен, что означает страховка ОСАГО, а вот что таится под аббревиатурой ДАГО известно далеко не всем. В настоящей статье мы приоткроем завесу тайны и расскажем что такое ДСАГО и зачем страхователю оно нужно.

Добровольное страхование автогражданской ответственности

Рассмотрим, как расшифровывается ДСАГО и что дает водителю. Данная страховая программа является расширенной версией стандартного ОСАГО, с тем отличием, что оно приобретается на усмотрение автовладельца. Получается что ДАГО это дополнительная автогражданская ответственность.

Например, вы стали виновником ДТП, размер ущерба составил 800 тысяч, тогда 400 возместит СК по автогражданке, а оставшиеся денежные средства также выплатит страховая только по другому договору страхования — ДАГО.

Правила ДАГО

Для того чтобы стало более понятно, что собой представляет эта программа, необходимо узнать правила ДСАГО:

- оно необязательное, осуществляется исключительно на добровольной основе;

- возможно только при наличии обязательной автогражданки, при этом их сроки действия должны быть равными;

- субъектом страхования является автогражданская ответственность страхователя;

- объектом выступает застрахованное транспортное средство;

- тарифы на ДГО не контролируются на законодательном уровне и исчисляются каждой страховой организацией в индивидуальном порядке;

- ДАГО вступает в действие только после исчерпания лимита по автогражданке (400 тыс. р.), до этого момента вы не сможете воспользоваться привилегиями добровольного страхования;

- цены на ДАГО зависят от многих факторов, касающихся водителя, ТС и размера покрытия;

- при расчете стоимости решающее значение имеет сумма полного страхового покрытия;

- практически всегда присутствует франшиза в размере 400 тысяч рублей (размер выплат по ОСАГО);

- СК обязана выплатить компенсацию по ДГО не позднее 20 дней с момента обращения;

- за счет договора ДОСАГО осуществляется возмещения вреда, причиненного жизни здоровью и имуществу.

Кому и для чего нужна данная программа?

Рекомендуется покупать данную страховку начинающим водителям, которые имеют недостаточно опыта вождения и чувствуют себя за рулем неуверенно. Людям, проживающим в крупных городах с оживленным движением и при регулярных поездках по скоростным трассам также будет полезно приобрести ДСАГО.

Автогражданская ответственность страхования просто незаменима в том случае, когда вы являетесь виновником дорожно-транспортного происшествия, и сумма страхового возмещения составила более 400 тысяч. Получается, что такой вариант страхования обеспечивает более надежную защиту автогражданской ответственности, чем обязательная автогражданка.

Зная, что такое ДГО в совокупности с ОСАГО и как оно работает, используя данные продукты, вы будете максимально защищены при ДТП.

Где купить

Как правило, абсолютно все страховые организации, входящие в состав РСА, осуществляют реализацию программ добровольного страхования автогражданской ответственности. Вы можете оформить ДСАГО и ОСАГО в одной страховой компании или воспользоваться услугами конкурентов. Обратите внимание, что страховщики предпочитают оформлять ДАГО одновременно с автогражданкой или с КАСКО.

Как оформить

Процедура оформления состоит из следующих этапов:

- Необходимо посетить отделение страховой компании.

- Предоставить полный пакет документов.

- Передать бумаги сотруднику СК, заполнить и подписать заявление на заключение договора.

- Менеджер по продажам занесет данные в базу, подготовит бланк страховки.

- После чего необходимо произвести оплату бланка и получить на руки страховку.

Необходимые документы

При оформлении ДАГО важно подготовить нижеперечисленные документы:

- действующий бланк ОСАГО;

- паспорт страхователя;

- ПТС, СТС;

- ВУ страхователя.

Расширенное ДАГО

Будет полезно узнать, каким образом добровольное страхование автогражданки может быть расширено. Это осуществляется с применением дополнительных услуг:

- Привлечение аварийного комиссара. Комиссар приезжает на место аварии и помогает правильно оформить всю документацию.

- Возмещение ущерба без учета износа.

- Услуги эвакуатора. После наступления аварии если ваше авто нуждается в эвакуации, то вы можете вызвать эвакуатор. Как правило, существует определенные условия, вы должны вызывать помощь только через СК, или эвакуатор работает на определенной территории (например, только в городской черте).

- Страховка от несчастного случая. Бонусом вам предоставят еще один бланк, но суммы, указанные в соглашении, в основном минимальные.

- Помощь в трудной ситуации. Вы можете рассчитывать на помощь, если сел аккумулятор или спустило колесо на дороге.

Внимательно читайте условия договора, подобными расширениями менеджеры СК заманивают страхователя.

В реальности получить дополнительные услуги довольно проблематично, ведь необходимо соблюсти целый ряд условий, а их стоимость уже будет включена в ДОСАГО.

ДСАГО без учета износа

При обращении в офис страховой компании страхователь вправе самостоятельно решать, какого плана договор он желает приобрести: с учетом износа или без него. Пользование договором с коэффициентами расчета без учета износа при аварии будет стоить немного дороже, это связано с увеличением размера страховых выплат при наступлении ДТП.

Полис ДГО покрывает ущерб пострадавшего автомобиля полностью без учета износа. Услуга рассчитана на тот случай, когда пострадавший подает в суд на недостаточный объем выплат по ОСАГО, тогда ДАГО их покрывает полностью.

Напомним, автогражданка никогда не включает износ в выплаты компенсации. Предъявлять, кому требования, станет пострадавший? Естественно, виновнику аварии. При наличии ДГО виновника аварии уже не будет беспокоить такая проблема.

Стоимость ДГО

Цены на дополнительную страховку не контролируются Центробанком, в отличие от стоимости ОСАГО. Страховые организации самостоятельно устанавливают тарифы. В основном цена формируется исходя из максимального размера покрытия ущерба, и составляет около 0,3–0,6%.

К примеру, размер страхового покрытия равен 2 млн, тогда средняя стоимость страховки составит 6 тысяч рублей, а при максимальном лимите 1 млн цена полиса будет всего 3 тысячи. На конечную стоимость также влияет безаварийный стаж, возраст водителя и количество вписанных человек, регион проживания и технические характеристики автомобиля.

Подробнее о преимуществах и недостатках дополнительного страхования

К преимуществам ДОСАГО можно отнести следующие особенности:

- возможность использовать компенсацию без учета износа;

- владение страховкой на покрытие большого размера ущерба за довольно приемлемую стоимость;

- ДОСАГО окажет автовладельцу огромную помощь тогда, когда ОСАГО будет недостаточно (ущерб свыше 400 тысяч).

К недостаткам ДАГО можно отнести его привязанность к обязательному страхованию автогражданской ответственности. Без бланка ОСАГО ДСАГО попросту не действует.

Каков лимит страховых выплат по ДАГО

Лимит страховых выплат при добровольном страховании компании устанавливают на основании пожеланий страхователя. Целесообразно страховать свою ответственность от 400 тысяч (сумма покрытия ОСАГО) и выше. Страховая компания может установить верхнюю границу лимита хоть в 30 млн рублей и при этом запросит соответствующую цену. Вот только инициировать страховой случай с величиной ущерба равной лимиту вам вряд ли удастся.

По статистике большинство страхователей выбирают лимит от 400 тысяч до 1,5 млн рублей.

Советы от специалистов

Из настоящей статьи мы узнали про ДГО, выяснили, что это такое, теперь представим несколько полезных рекомендаций по его покупке:

- Перед заключением договора убедитесь, что организация имеет лицензию.

- Контролируйте, чтобы ДОСАГО не учитывало износ при выплатах пострадавшему. Будет полезно убедиться, что добровольная страховка покроет мелкие расходы по износу, которые не включены в ОСАГО тогда, когда пострадавший решит судиться по этому поводу.

- Внимательно читайте соглашение, особое внимание нужно уделить таким моментам:

- суммируется ли покрытие по договорам, или производится компенсация случая по ДГО за минусом обязательной автогражданки;

- предусмотрены ли штрафные санкции за количество ДТП.

Приобретать такую программу страхования или нет решать только вам, однако, учитывая лимиты компенсаций и стоимость на полис, такая страховка может стать довольно полезным помощником при наступлении страхового случая и обезопасит вас от непредвиденных финансовых трат

Источник https://rg.ru/2022/10/02/kasko-derzhit-udar.html

Источник https://e-osago.ru/blog/dlya-chego-nuzhen-dgo-i-stoit-li-ego-pokupat/

Источник https://myautohelp.ru/strahovka/osago/rasshirennoe-osago-ili-dsago-dosago-dago-ili-dgo