Рынок грузового транспорта и спецтехники: итоги 2022 года и ожидания на 2022 год

Эксперты «Авито Авто» зафиксировали рост спроса на подержанный транспорт для грузоперевозок по итогам 2022 г. Спрос в этой категории, по данным сервиса, вырос на 14,8% по сравнению с 2022 г. При этом объем рынка новых грузовых автомобилей в России, по данным «АВТОСТАТа», в 2022 г. сократился на 7,3%. Одна из основных причин переориентации на вторичный рынок – рост цен на рынке нового грузового транспорта и спецтехники.

Как изменились спрос и предложение на вторичном рынке грузовой техники

Согласно данным «Авито Авто», рост спроса на подержанную спецтехнику для грузоперевозок по итогам 2022 г. составил 14,8%. В частности, покупательский интерес к грузовикам на вторичном рынке увеличился на 14,6%, к легкому коммерческому транспорту – на 25%. Спрос на погрузчики (всех типов – фронтальные, телескопические, вилочные и т.д.) и прицепы с пробегом в России вырос на 17,8 и 19,3% соответственно, на тягачи – на 5%.

Даже несмотря на спад деловой активности в период пандемии и во II квартале был заметен рост спроса на грузовую технику с пробегом по сравнению с аналогичным периодом 2022 г. К IV кварталу 2022 г. вторичный рынок грузового транспорта и спецтехники продемонстрировал значительный прирост год к году с точки зрения спроса: грузовики – на 8,4%, легкий коммерческий транспорт – на 22,7%, погрузчики – на 22,5%, прицепы и тягачи – на 17,2 и 16,2% соответственно.

Динамика спроса на грузовую технику с пробегом год к году, вся Россия, 2022 г.

| Вид техники | I кв. 2022 г., % | II кв. 2022 г., % | III кв. 2022г., % | IV кв. 2022 г., % |

| Все виды | +24,0 | +6,1 | +6,0 | +12,8 |

| Грузовики | +27,3 | +8,2 | +4,6 | +8,4 |

| Легкий коммерческий транспорт | +29,4 | +8,7 | +14,5 | +22,7 |

| Погрузчики (всех типов) | +35,5 | +2,9 | +1,5 | +22,5 |

| Прицепы | +15,1 | +14,1 | +12,6 | +17,2 |

| Тягачи | +15,6 | -9,9 | +1,6 | +16,2 |

При этом предложение на вторичном рынке снизилось (–3,6%) почти по всем типам коммерческого транспорта и спецтехники, за исключением погрузчиков (+14,4%). По мнению экспертов «Авито Авто», это означает, что на одно объявление о продаже приходится больше заинтересованных покупателей. Следовательно, продавцы указанной подержанной техники могут сейчас продать ее быстрее и по более выгодной цене.

Читайте также: Минитрактор Русич Т244. Обзор, характеристики, навесное оборудование, инструкции

Цены на новый транспорт растут быстрее темпов инфляции, поэтому покупатели сейчас чаще выбирают подержанную технику. «Цены на новую импортную технику растут в том числе из-за снижения курса рубля к иностранным валютам. Уже действующие с 1 января госпрограммы льготного автокредитования и лизинга смогут облегчить покупку новой техники», – отмечает Виктор Пушкарёв, заместитель начальника отдела аналитики «АВТОСТАТа».

По данным «АВТОСТАТа», в 2022 г. объем рынка новых грузовых автомобилей в России составил 74,8 тыс. единиц, что на 7,3% меньше, чем в 2022 г. Кроме того, производство грузовиков в 2022 г. снизилось на 9%.

Среди других причин переориентации на вторичный рынок транспорта – стремление бизнеса быстро решить задачу по наращиванию логистических мощностей в условиях бума электронной коммерции на фоне пандемии.

Российские производители в плюсе

Эксперты считают, что снижение продаж импортных грузовиков объясняется, как ситуацией, сложившейся в экономике РФ, так и финансовой господдержкой отечественных производителей. Как о, их уверенность в завтрашнем дне подкреплена еще и расширением модельного ряда. К примеру, не так давно на рынок была внедрена новая модель KAMAZ 5490 Neo. Это позволило отечественному гиганту не только сохранить уровень продаж 2022 года, но и прибавить в 2019 году, упрочив свои позиции на рынке.

Что касается другого лидера отечественного грузового машиностроения – ГАЗ, то сохранить свои позиции на рынке заводу помогли среднетоннажные грузовики. Увеличение продаж на Горьковском автозаводе объясняют ростом популярности GAZ Gazon Next и растущим спросом на GAZ Gazon Next 10. По мнению специалистов завода, в новом году не следует ожидать каких-либо резких изменений на рынке: стагнация или падение на 2-3%. В то же время российские производители грузового автотранспорта планируют укрепить свои позиции, благодаря обновлению модельных линеек.

Динамика средних цен на вторичном рынке коммерческого транспорта и спецтехники с пробегом

По результатам 2022 г. средняя стоимость подержанных грузовиков выросла на 10% и составила, по данным «Авито Авто», 550 000 рублей. Наиболее заметный рост цен по итогам прошлого года показали погрузчики (всех типов), средняя цена на которые достигла уровня 900 000 рублей (+28,6%). Средняя цена в категории «легкий коммерческий транспорт» выросла на 5,7%, составив 370 000 рублей, а цены на тягачи увеличились в среднем на 3,2%.

Средняя стоимость подержанных коммерческих автомобилей и спецтехники по кварталам и динамика цен, вся Россия, 2022 г.

| Цена, руб. | Цена, изменение за год, % | |||||||

| I кв. 2022 г. | II кв. 2022 г. | III кв. 2022 г. | IV кв. 2022 г. | I кв. 2022 г. | II кв. 2022 г. | III кв. 2022 г. | IV кв. 2022 г. | |

| Все типы | 500 000 | 500 000 | 510 000 | 550 000 | 0,2 | 4,2 | 5,2 | 10,0 |

| Грузовики | 510 000 | 550 000 | 550 000 | 600 000 | 2,0 | 12,2 | 12,2 | 17,6 |

| Легкий коммерческий транспорт | 360 000 | 370 000 | 375 000 | 380 000 | 2,9 | 7,2 | 7,1 | 5,6 |

| Погрузчики | 790 000 | 900 000 | 910 000 | 980 000 | 12,9 | 28,6 | 21,3 | 24,1 |

| Прицепы | 220 000 | 190 000 | 200 000 | 200 000 | –4,3 | –13,6 | –13,0 | –9,1 |

| Тягачи | 1 300 000 | 1 350 000 | 1 250 000 | 1 250 000 | 0,0 | 6,3 | 4,2 | –3,8 |

Магистральный тягач экономику не вывезет

По мнению экспертов, падение в сегменте импортных грузовиков случилось в результате снижения спроса на магистральные тягачи. Это серьезный фактор, поскольку на долю этого транспорта приходится 80% всех грузоперевозок. А показатели рынка коммерческих автомобилей находятся в прямой зависимости от показателей рынка автомобильных грузоперевозок. Сегодня крупные торговые сети заметно снизили активность, следовательно, упали перевозки. Эксперты прогнозируют, что и в 2022 году снижение деловой активности, повлияет на уровень продаж в сегменте магистральных тягачей.

Еще одной причиной падения спроса на фуры специалисты называют отмену программы господдержки по лизингу авто, предусматривающей прямые скидки. Стоит напомнить, что с 2022 года ряд лизинговых компаний не получит возмещение скидок, что в свою очередь повлечет удорожание лизинговых ставок. Сложилась ситуация, когда бизнесу не доступно обновление собственного автопарка и для его сохранения предпринимателям приходится выполнять капремонты, приобретать б/у технику. Эти факторы могут стать причинами дальнейшего падения рынка грузовых машин.

Ожидания на 2022 год

По мнению Сергея Никольского, руководителя категорий «Авто в «Авито Авто», в 2022 г. ситуация на рынке коммерческого транспорта и спецтехники будет зависеть от дальнейшей динамики цен и общей экономической ситуации в стране.

«Есть основания ожидать, что в нынешнем году электронная коммерция сохранит темпы роста 2022 г., и это в свою очередь будет стимулировать спрос на транспорт для грузоперевозок. Поскольку цены на новую технику, как импортную, так и отечественную, скорее всего продолжат расти на фоне повышения утилизационных сборов и стоимости сырья, будет увеличиваться востребованность подержанной техники, более низкой в цене. Кроме того, будет увеличиваться возраст логистических автопарков, так как покупать новую технику дороже, чем поддерживать работоспособность действующего парка. В таких условиях предложение по продаже подержанной грузовой техники окажется недостаточным для удовлетворения растущего спроса, что создает предпосылки для развития альтернативных инструментов реализации техники: лизинга, аренды и кредитных продуктов».

Комментируя возможную ситуацию на рынке новых грузовиков, Виктор Пушкарёв, заместитель начальника отдела аналитики «АВТОСТАТа», отмечает, что в 2022 г. положительная динамика покупательского интереса возможна прежде всего за счет реального восстановления российской экономики после кризиса 2022 г. И предпосылки к этому уже появились. Главными из них, по мнению эксперта, являются более высокие мировые цены на нефть (выше 50 $/баррель) и запуски программ вакцинирования от коронавируса во многих странах мира. «И конечно, чем быстрее смогут восстановиться сферы российского бизнеса, наиболее пострадавшие от пандемии, тем скорее деловая активность приведет к росту спроса на коммерческую технику», – подчеркивает эксперт.

Подготовлено экспертами «Avito.ru»

Читайте также: Volvo 460 1.6, 1,7, 1.8, 1.9, 2.0 расход топлива на 100 км.

Рост цен и дефицит продолжатся

Компаниям придется продвигать свои новинки на рынке в условиях продолжающейся лихорадки: роста цен, дефицита автокомпонентов, непредсказуемой ситуации со спросом на автоперевозки. «Прирост цен на коммерческие автомобили будет продолжаться в следующем году, — прогнозирует Александр Осин. — Однако важно отметить, что производители автомобилей переносят на потребителей свои повышающиеся издержки постепенно, поэтому в ближайшее время можно ожидать сдержанного роста цен на коммерческие авто в рамках 10–15 процентов».

По мнению аналитиков, рынок будет сдерживать и высокий уровень закредитованности как населения, так и корпоративного сектора. Близятся к потолку и продажи в лизинг, который, например, в сегменте грузовиков уже достиг 80% суммарного объема продаж грузовиков в РФ. Впрочем, есть и хорошие новости для рынка коммерческих авто: в некоторых сегментах, скорее всего, будет продолжать расти спрос на логистические .

Автобусы Белоруссии коронавирусу не поддались

Основное производство автобусов в СНГ сосредоточено в Белоруссии, где за 9 месяцев 2022 года (невзирая на пандемию и выборы президента) было произведено 978 машин (+0,9%), преимущественно марки МАЗ (775 ед., –4,7%), при этом выпуск автобусов большого класса подскочил на 30,9%, до 521 ед., а перронных – в 1,5 раза, до 18 ед. Выпуск самых сложных и дорогих автобусов особо большого класса тоже немного вырос – на 1,3%, до 161 ед., так что провал случился только в сегменте машин среднего класса (–69,3%), до 75 ед. Модели малого и особо малого классов, хотя и заявлены производителем, но в статистике не фигурируют.

Второй по величине белорусский автобусный из города Лида, входящее в структуру МЗКТ. Он произвёл 200 ед. (42,9%) малых автобусов на итальянских шасси IVECO Daily.

Третий в статистике производства традиционно отсутствует, равно как нет данных о выпуске в Белоруссии электробусов и троллейбусов, хотя таковые точно имеют место быть.

Производство автобусов в Казахстане выросло, а на Украине обвалилось

Производство украинских автобусов за 9 месяцев 2020-го соcтавило лишь 467 ед. (–25%). Лидирует здесь ПАО «Черкасский автобус» с 212 ед. (–36,9%) автобусами «Атаман», далее идет ЗАО «Черниговский автозавод» (автобусы модели БАЗ-2215 на базе российской «ГАЗели БИЗНЕС») со 133 ед. (–12,5%). ОАО «Часовоярский ремзавод» выпустил 46 автобусов малого класса (–25,8%) марки «РУТА» на шасси «Газель БИЗНЕС» и Тата LPT613. ПАО ЗАЗ произвёл 39 автобусов (–23,5%) серий А07 (малый класс) и А10 (средний класс), а замкнула рейтинг ПАО Корпорация «Богдан» с 37 автобусами малого класса (–45,6%). Прежний лидер автобусостроения Украины – «Бориспольский автомобильный завод», производивший автобусы БАЗ-А079 «Эталон» занимается только выпуском спецтранспорта, т. е. из числа автобусных заводов выбыл.

В Казахстане за 9 месяцев 2022 года произведено 1,4 тыс. автобусов (+65,2%). Лидером стал ООО «СарыАрка Автопром» (марка Ankai) с 879 ед. (рост в 2,1 раза), ТОО «Daewoo Bus Kazakhstan» с 424 ед. (+18,4%), «Hyundai Auto Trans» (Hyundai County) с 80 ед. (рост в 2,2 раза) и «КАМАЗ-Инжиниринг» (НефАЗ) с 12 ед. (+71,4%).

В Узбекистане произведено всего 519 автобусов (–61,2%).

Cостояние российского рынка грузовиков и полуприцепов в октябре 2022 года

2022 год неумолимо подходит к концу, а значит, можно подводить промежуточные итоги. Как держит удары судьбы российский авторынок? В каком сегменте в этом году продажи просели больше всего? Поджимают ли китайские производители техники? Эксперты отрасли и профессиональные продавцы ответили на все эти вопросы на конференции «Высшая передача», организованной «Авито Авто».

Уже прописная истина

«После 24 февраля произошли события, которые повлияли и влияют на любые рынки, в том числе рынки коммерческой и специальной техники. Есть такое ощущение, что большая часть этих трендов останется с нами и в 2023 году, по крайней мере, в первой его половине», — начала своё выступление директор Национального агентства промышленной информации Татьяна Арабаджи.

О каких же «трендах» эксперт вела речь? Г-жа Арабаджи назвала ключевые проблемы, с которыми отрасли пришлось столкнуться в этом году. Как отметила спикер, это довольно известная информация, поэтому она больше предназначалась для тех, кто по каким-то причинам «забыл, что у нас происходит». Кратко повторимся и мы.

Главное изменение рынка — остановка большинства производств иностранной техники, которые находились в России. Директор НАПИ с сожалением отметила закрытие «хороших проектов»: Volvo, Mercedes-Benz, Mitsubishi Fuso, MAN, Scania.

Вместе с поставками транспорта из-за рубежа прекратились и поставки многих комплектующих, что неизбежно привело к сокращению выпуска отечественного транспорта из-за нехватки компонентов. Технологическое партнёрство кануло в Лету, теперь взаимодействовать приходится только с Беларусью и Китаем.

Но даже Китай не всегда выручает. Отдельно г-жа Арабаджи отметила Weichai, производителя двигателей из Поднебесной, который приостановил сотрудничество с «КамАЗом» по газомоторной технике.

Ещё одно вытекающее последствие для российских машиностроителей — сборка более простых, неэкологичных моделей техники, например с двигателями экологического стандарта «Евро 2».

«В связи с дефицитом техники, падением курса рубля в первой половине года у нас резко росли цена на новую и подержанную технику», — обозначила ещё одну тенденцию г-жа Арабаджи.

Другое важное заявление: параллельный импорт не оказался панацеей для российского рынка коммерческой техники, как, возможно, того ожидали.

«Все рассчитывают на параллельный импорт. В легковом сегменте последние месяц-полтора он пошёл, дилеры активно заявляют о том, что продают технику, но в сегменте грузовой, специальной техники всё сложнее. Многим нужны индивидуальные грузовики по конкретным требованиям, которые не так просто найти на рынке и привезти. Пока мы не видим особых успехов в параллельном ввозе новой техники», — поделилась директор НАПИ.

Старый конь продаж не портит

Нестабильное положение рынка, рост цен, нехватка комплектующих — ничего удивительного, что автовладельцы не спешат расставаться со старой техникой, предпочитая придержать её до лучших времён. Но и новую технику на продажу, получается, особенно брать неоткуда.

По данным НАПИ, на 1 июля 2022 года российский парк грузовиков распределился по возрастам следующим образом: 53,1% — техника старше 20 лет, 10,2% — от 16 до 20 лет, 13,8% — от 11 до 15 лет, 8,8% — от 8 до 10 лет, 7,2% — от 4 до 7 лет и всего 6,9% — от 0 до 3 лет. Видим, что «старичков» в парке больше половины, тогда как на максимум 3-летний «молодняк» пришлось даже меньше 7%.

Директор НАПИ поделилась и данными по количеству техники в зависимости от типа кузова. Больше всего на начало июля в стране насчитывалось самосвалов (910,7 тыс.), седельных тягачей (719,3 тыс.), бортовых или тентованных грузовиков (616,7 тыс.). Замыкают топ-12 грузовики для перевозки труб/леса (17,7 тыс.) и грузовики для работы с природными ресурсами (10,6 тыс.).

Лидерство среди брендов грузовиков в российском автопарке на 1 июля удерживал «КамАЗ». Его доля составляла 27,5% с 1 042,7 тыс. единиц техники. «Серебро» занимает «ГАЗ» — 822,8 тыс. грузовиков (21,7%). На третьем месте среди брендов — «ЗИЛ», чьи машины прекратили собирать ещё в 2016 году. Однако по стране ещё насчитывается целых 442,1 тыс. грузовых машин этой марки.

На 4 и 5 местах расположены «МАЗ» и «Урал»: 305,6 тыс. и 182,9 тыс. штук соответственно. Среди «иностранцев» лидирует Volvo, но его доля чуть больше 3% — 120,2 тыс. машин. Другие зарубежные бренды в парке — MAN, Scania, Mercedes-Benz, Isuzu, Hyundai, DAF, Iveco и Hino, замыкающий топ-15 (41,1 тыс. грузовиков). Всего отечественный парк грузовой техники насчитывает почти 3 млн 800 тыс. грузовых авто.

За 9 месяцев 2022 года в России было продано 152, 1 тыс. подержанных грузовиков, почти в 2,6 раза больше, чем новых, которых продали 58,9 тыс. штук. Цены на новые грузовики выросли на 20,6%, а на подержанные ещё значительнее — на 51%.

Г-жа Арабаджи отметила, что цены на б/у грузовые авто в III квартале 2022 года стали падать по сравнению со II кварталом. Однако это происходит «не из-за реального снижения цен, а потому что вымываются предложения свежей и хорошей подержанной техники».

Китайские бренды наступают на пятки

С января по сентябрь 2022 года в РФ чаще всего покупали «КамАЗы». Хотя доля производителя на рынке увеличилась до 38,8%, продажи по сравнению с прошлым годом сократились на 6,5% (всего 22 858 штук). Вроде бы этот показатель должен успокаивать, ведь треть рынка занята отечественным производителем, однако Китай идёт вслед семимильными шагами.

Фантастический прирост в 277,2% показал китайский Shacman. За 9 месяцев в стране купили 6 126 грузовиков против 1 624 машин в 2021 году. И вот бренд уже занимает десятую часть рынка. Хотя дальше в рейтинге продаж идут «ГАЗ» (4 137 единиц, -43,7%), «Урал» (4 117 единиц, +23,6%) и «МАЗ» (3 083 единицы, -23,3%), их результаты впечатляют не так, как показатели следующих трёх производителей.

Друг за другом с 6 по 8 строчку рейтинга идут машиностроители из Поднебесной. Показатели их продаж следующие: Howo — 2 444 штуки (+132,5%), FAW — 2 292 штуки (+90,5%), JAC – 1 727 штук (+172,4%).

Среди других иностранных брендов можно отметить снижение продаж Scania на 78,1% (1 151 грузовик) и Mercedes-Benz на 68,1% (1 037 грузовиков). Такое перераспределение рынка понятно: новая европейской техника в РФ не поступает, поэтому продавцы распродают остатки былой роскоши.

«Если посмотреть на результаты 9 месяцев, вроде бы тут не такие большие подвижки у Китая — доля выросла с 7,5 до почти 25%. То есть четверть всех грузовиков, проданных за 9 месяцев, — китайские. Но если сравнить январь и сентябрь, то это ещё интереснее. Мы видим, что в сентябре по сравнению с январём доля российских грузовиков снизилась на 10%, а доля Китая выросла на 32%. Китай начал теснить российские бренды. Самосвалы — это был традиционно сегмент «КамАЗа». Сейчас первое место в сегменте занимает Китай — 54,3%. Показательно, что даже в сегменте тягачей Китай вышел в этом году на 3 место с долей 13%. Китай никогда практически в Россию тягачи не поставлял. Мы ожидаем, что в дальнейшем доля будет расти», — рассказала г-жа Арабаджи.

«КАМАЗу» в будущем придётся потесниться. Но пока по результатам продаж 9 месяцев производитель удерживает лидерство среди популярных моделей. Чаще всего в стране покупали КамАЗ 43118 (6 070 штук) и 65115 (5 601 штука). На третьем месте модель «ГАЗон Next», чьи продажи упали на 46,7% (4 894 штуки).

Быстро набирающий темпы Shacman занял 4 и 5 строчки рейтинга с моделями SX3258 (2 570 штук) и SX3318 (2 506 штук).

За счёт такого активного продвижения производителей из Поднебесной на российский рынок даже изменилась статистика по дилерским и сервисным центрам за IV квартал 2022 года. Их число не сократилось, а наоборот выросло: + 54 дилерских центра и + 161 сервисный центр.

С прицепами поспокойней

Сегмент прицепной техники обошёлся без таких резких скачков цен и продаж, вероятно, потому, что китайские производители пока не имеют к нему отношения. Так что по сравнению с рынком грузовой техники здесь относительное затишье.

Цены за 9 месяцев выросли не так сильно, как на грузовики. Новые прицепы подорожали на 15,6%, подержанные — на 20%. Продажи новых прицепов падали только в апреле и мае. Сентябрь 2022 года даже отметился ростом в 5,5%. Продажи подержанных грузовиков в этом месяце и вовсе увеличились на 15,6%. Да и производство прицепов за 9 месяцев незначительно, но выросло на 1%, в то время как выпуск грузовой техники сократился на 16,8%.

Что роднит российский парк грузовиков и прицепов, так это солидный возраст техники. На 1 июля 2022 года в стране числилось 45,3% прицепов старше 20 лет. Всего парк составляет 1 136,9 тыс. единиц техники. Среди них больше прицепов с бортовым (370,7 тыс.), самосвальным (174,7 тыс.) и тентованным (135,8 тыс.) типами кузова.

В этом году рынок подержанной прицепной техники почти в 2 раза превысил рынок новой техники. Всего за 9 месяцев в РФ продали 49,2 тыс. штук б/у прицепов и 25,2 тыс. штук новых.

Рейтинг самых продаваемых брендов подержанных прицепов распределился следующим образом: Schmitz (8 776 штук), Krone (5 535 штук), «СЗАП» (2 911 штук), «Тонар» (2 487 штук), «Нефаз» (2 403 штуки), Koegel (2 330 штук). И замыкает топ-15 «ТСП» — 365 штук.

По продажам новых прицепов картина несколько иная. Лидерство уверенно держит «Тонар», чьих прицепов купили 3 902 единицы. На 2 месте находится Schmitz (1 863 прицепа), на 3-м — «Нефаз» (1 310 прицепов), на 4-м — Grunwald (917 прицепов), на 5-м — Krone (892 прицепа). На последней, 15-й, строчке рейтинга расположился «Новтрак», реализовавший на рынке 408 прицепов.

Немного о сельхозтехнике и прогнозах

Как отметила г-жа Арабаджи, агентствам доступны только лизинговые данные по сельскохозяйственной технике. Ключевые бренды сельхозтехники, названные экспертом, — «Беларус», RSM, «Кировец», John Deere и Massey Ferguson.

Их лизинг в 2022 году значительно сократился. Количество тракторов в договорах финансового лизинга, заключённых за 9 месяцев 2022 года, составило 6 тыс. штук. Это на 8,8% меньше, чем в 2021 году. Комбайны в лизинг брали ещё реже: 2,5 тыс. единиц против 3 тыс. единиц в прошлом году (-17,5%). Лизинг других видов сельхозтехники снизился на 9%.

В заключение своего выступления директор НАПИ подчеркнула, что компании продолжат работать не в лучших условиях. Дефицит новой коммерческой техники весьма вероятен, а продавать будут преимущественно отечественные и китайские машины.

Однако прогнозу г-жи Арабаджи противоречит выступление другого спикера. Менеджер по работе с клиентами «Авито Авто» Роман Александров рассказал, что к октябрю 2022 года количество объявлений в разделе «Грузовики и спецтехника» увеличилось на 47% по сравнению с аналогичным периодом прошлого года.

Эксперт также заявил, что потребители, возможно, ещё рано попрощались с зарубежной техникой.

«Мы в целом в динамике видим, и я обратную связь от рынка получаю, что логистические пути, параллельный импорт, серый импорт сейчас у нас активно развиваются. Учитывая общую динамику по постепенному росту количества контента, есть надежда на то, что часть брендов вернётся», — отметил г-н Александров.

Кто прав, конечно, станет известно со временем. Но пока в борьбу российских и китайских производителей в отсутствие других иностранных брендов, удалившихся с арены, верится больше.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Рынок грузовых автомобилей обзор

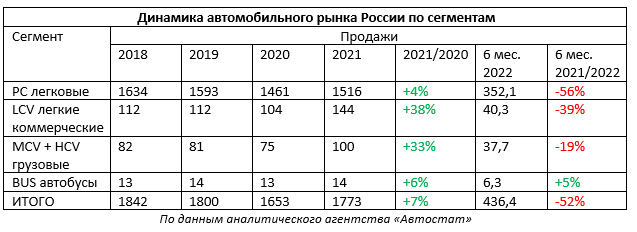

По данным «Автостат» динамика продаж грузовых авто была положительной до марта 2022 года. Самый низкий уровень приходится на апрель 2022 (-44%). Из всех сегментов автопрома рост показателя продаж показал только рынок автобусов – 6,3 тыс. единиц было продано за 6 месяцев 2022 года.

П одробная статистика представлена ниже в таблице:

Помимо продаж, сократился и объем производства транспорта. Для российского рынка за 2022 год были выпущены 275,4 тыс. легковых машин (-60,5%), 54,5 тыс. легких коммерческих (-30,8%) и 49,3 тыс. грузовых автомобилей (-15,8%).

РЫНОК НОВЫХ ГРУЗОВЫХ АВТОМОБИЛЕЙ В ИЮНЕ 2022 ГОДА

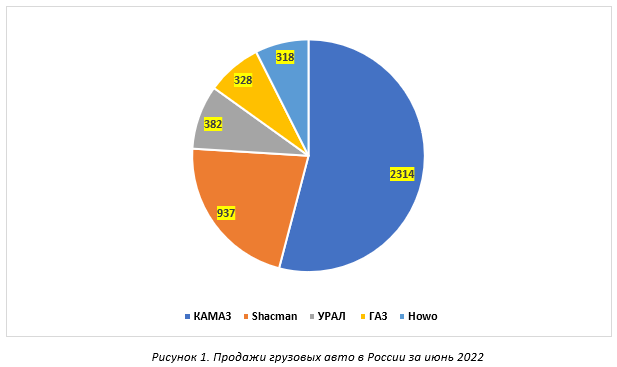

В июне 2022 года в России было продано 5766 новых грузовых автомобиля – это на 39% меньше, чем в июне 2021 года. Но, если данный показатель продаж сравнивать с маем 2022 года, то в этом случаи ситуация выглядит более позитивно – продажи июня на 35% выше, чем в мае.

Стоит отметить, что на отечественные бренды грузовиков пришлось 53% от общих продаж. Возможно, это связано с неким госзаказом.

Лидером рынка стал отечественный КАМАЗ – за указанный период было продано 2314 единицы техники. На 2ом месте китайский Shacman – 937 единиц техники, на 3ем месте УРАЛ с показателем в 382 единицы техники.

|Лидером среди модельной линейки КАМАЗа стал КАМАЗ 65115, вторую позицию занимает КАМАЗ 43118. Тройку лидеров замыкает Shacman модели SX3318.

На основании данной статистики довольно просто сделать вывод, что в недалеком будущем российский автомобильный рынок займут грузовые авто отечественного и китайского производства.

КИТАЙСКИЕ ГРУЗОВИКИ: ПЕРСПЕКТИВЫ ВЫХОДА НА РОССИЙСКИЙ АВТОРЫНОК

Как мы отметили ранее, китайские грузовики заняли почетные 2ое и 5ое место в статистике продаж июня 2022 года. При этом, динамика сохраняется и продолжает расти.

Так, в период с 4 по 10 июля 2022 года в России было продано 582 единицы новых китайских грузовика, что составило 37,6% от общего объема продаж.

Если смотреть в динамике, мы видим следующую картину:

- Июнь 2022 года – 30,9%

- 27 июня – 3 июля 2022 года – 35,7%

- 4 – 10 июля 2022 года – 37,6%

Как вам такие показатели? Оказывается, Китай – это не только одежда, обувь и всякие безделушки. Китай – это мощный лидер в разных отраслях мирового рынка.

ПОЗИЦИИ КОРЕЙСКИХ И ЯПОНСКИХ ГРУЗОВИКОВ НА РОССИЙСКОМ АВТОМОБИЛЬНОМ РЫНКЕ 2022

Что касается Японии, тут все предельно ясно:

- Японское правительство запретило поставки в Россию грузовиков, спецтехники. Соответственно, рынок автозапчастей так же «просел».

- С 17 июня Япония ввела против России очередной пакет санкций, в результате которого наша страна потеряла продукцию, способствующую развитию и укреплению отечественной промышленной инфраструктуры.

- Помимо грузовых авто под запрет попали: бульдозеры, экскаваторы, погрузчики и запчасти к колесной технике, используемой в портах, на складах и аэропортах.

Чем это может грозить, если у нас так или иначе уже представлены японские грузовики Isuzu массой до 6 тонн? «Вымиранием» парка. Банально, владельцы не смогут отремонтировать уже приобретенный грузовик.

Что касается Кореи. Никаких заявлений о прекращении поставок корейское правительство не объявляло. Хотя сборка коммерческих авто Hyundai в городе Калининград уже приостановлена. Плюсом к этому, наблюдаются периодические сбои поставок запасных частей и комплектующих для коммерческого транспорта корейского производства.

ВЫВОД

Санкции, COVID-19, ухудшение макроэкономической ситуации, прекращение действия государственных программ, уход с рынка иностранных инвесторов, общее повышение цен, — безусловно, все это в равной доле негативно отразилось на всех сферах жизнедеятельности граждан, организаций и предприятий России.

Но мы так привыкли к бесконечному кризису, что и в этой ситуации видим «белый свет в конце тоннеля». Запретили официальные каналы поставок – мы легализуем параллельный импорт, уходят иностранные инвесторы – мы замораживаем счета иностранных компаний, запрещают ввоз новое коммерческой техники – мы усиливаем производство отечественной и поворачиваемся лицом к Китаю. А все потому, что безвыходных ситуаций нет.

Если вы столкнулись с проблемой поиска автозапчастей для коммерческой техники Hyundai, Kia, Isuzu, Fuso, Hino, обращайтесь за помощью в Автотягу. Мы работаем в штатном режиме, мы находим все возможные и невозможные пути решения проблем клиентов. Звоните +7 (495) 432-11-89 .

Присоединяйтесь к нам

По данным аналитического агентства «Автостат» I полугодие 2022 года характеризуется снижением уровня продаж новых грузовых автомобилей на территории РФ. Согласно данных статистики регистрации новых транспортных средств в ГИБДД, в стране было продано 37,7 тыс. единиц грузовых авто (это на 19% меньше, чем в аналогичном периоде прошлого года).

Рассмотрим подробнее ключевые показатели автомобильного рынка России >>>

Источник https://avtozvuk-rb.ru/perevozki/rynok-gruzovyh-avtomobilej-v-rossii.html

Источник https://igrader.ru/cargo/rynok-kommercheskogo-transporta-v-oktyabre-2022/

Источник https://xn--80aafe8cxab8h.xn--p1ai/blog/articles/struktura-rossiyskogo-rynka-gruzovikov-itogi-iyunya-2022-goda-perspektivy-budushchego-/